FINANSCO ØKER AKSJEANDELEN I VÅR DYNAMISKE ALLOKERING

I finans er det to hovedretninger man kan følge for å balansere fordelingen mellom aksje- og renteplasseringer («aktivaallokeringen») i en portefølje. Den ene er å rebalansere andelen med jevne mellomrom. Dersom man typisk lager en portefølje bestående av 60 % aksjer og 40 % obligasjoner/renter, og har kommet til at det representerer den risikoen man bør ta, vil markedsutviklingen føre til at sammensetningen endrer seg. I et stigende aksjemarked vil aksjeandelen øke, og vise versa – i et fallende aksjemarkedet faller også da aksjeandelen. Derfor finnes det en rekke fond og strategier hvor man rebalanserer, og tar andelen tilbake til sitt strategiske utgangspunkt.

Den andre strategien kaller vi i Finansco for «Dynamisk Aktivallokering», og vi har blant annet av skattehensyn organisert denne handelen i et eget verdipapirfond. Dette fondet kan man søke opp på blant annet Morningstar, og har nå over 10 års forvaltningshistorikk. Vi benevner fondet som «FDA» i det daglige.

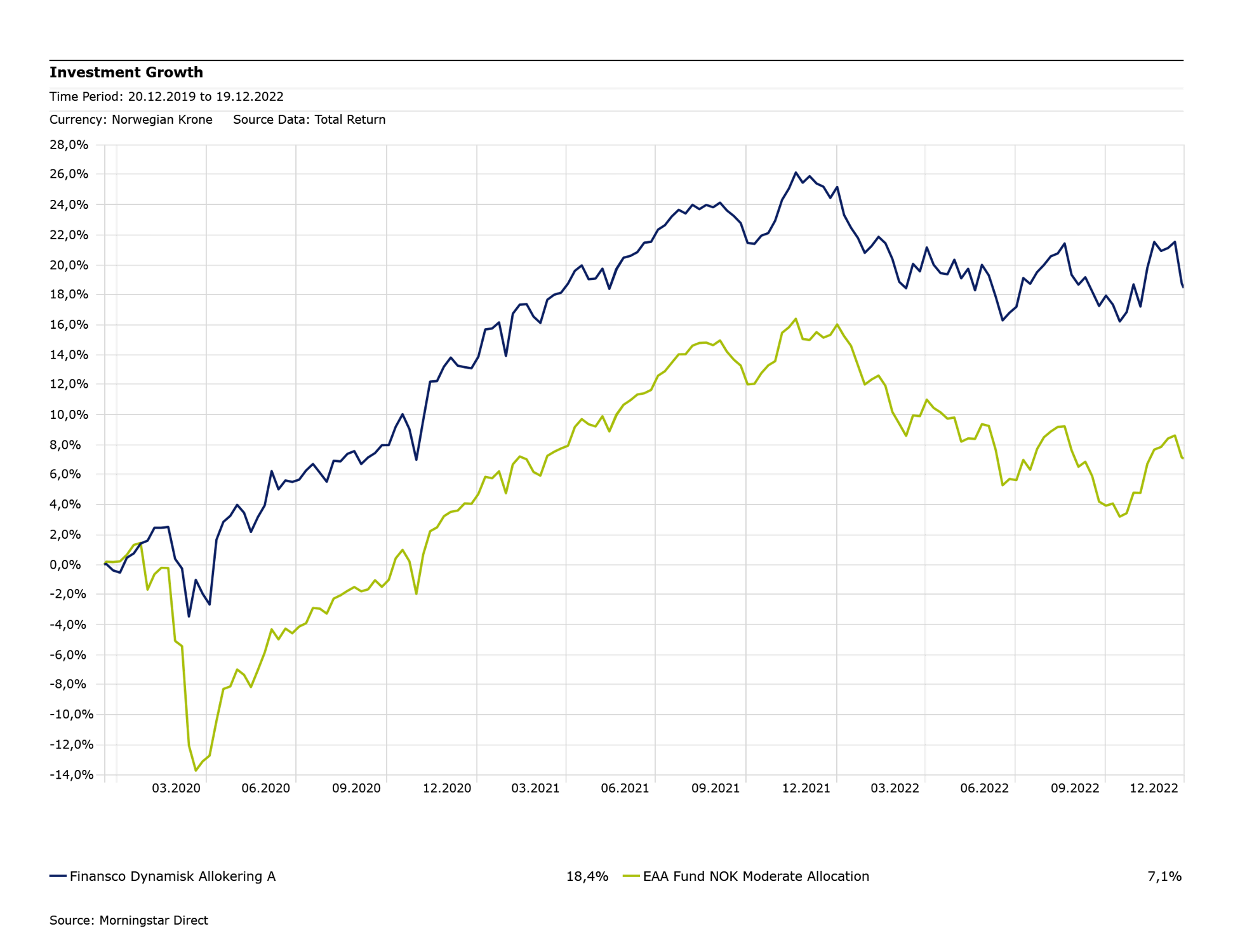

Dynamisk aktivaallokering har som strategi å øke aksjeandelen når vi oppfatter at avkastningsmulighetene i aksjemarkedene bedres, og tilsvarende redusere aksjeandelen når utsiktene blir dårligere. Vi hadde, som grafen under viser, stor suksess da pandemien inntraff i 2020 – da hadde vi 80 % av pengene i FDA i likviditetsfond (FDA er et fond-i-fond, og kjøper ikke enkeltpapirer). Det gjorde at vi kunne øke aksjeandelen kraftig i børskrakket som inntraff under pandemien (til ca. 75 %).

Deretter reduserte vi igjen gradvis aksjeandelen, og ved inngangen til året hadde vi 35/65 fordeling mellom aksjer og renter. Det nøytrale utgangspunktet for FDA er 60 % aksjer og 40 % renter.

Vi økte aksjeandelen da krigen brøt ut. Dette baserte vi på at krigsutbrudd historisk har representert kjøpsmuligheter i aksjemarkedene. I etterkant ikke spesielt god timing, men vi var fortsatt undervektet aksjer og hadde 50/50 fordeling. For ca. 2 måneder siden økte vi aksjeandelen igjen, og opp til nøytralt nivå, med 60 % i aksjemarkedet.

Vi har i løpet de siste ukenes kursfall vært aktive, og økt aksjeandelen til 70 % i FDA. Vi er nå altså overvekt i aksjer, og ser positivt på avkastningsutsiktene.

Hvorfor?

Selv om vår hjemlige børs har klart seg relativt sett godt siste året, har vi sett et betydelig globalt børsfall. I bloggposten vi sendte ut i slutten av september, «BEAR MARKET – HVA GJØR MAN MED AKSJEFONDENE SINE DA?» så vi på historiske erfaringer ved større børsfall. Betydelige børsfall representerer alltid gode kjøpsmuligheter, selv om det er ekstremt vanskelig å treffe bunnen. Vi er langt fra overbevist om at bunnen er bak oss også i dette børsfallet, men erfaringsmessig er den største risikoen i større børsfall at man blir for passiv, og «bare skal vente til alt ser litt bedre ut». Aksjemarkedet er en ledende indikator på hvor økonomien er på vei, ikke motsatt. Så selv om mye nå tyder på at vi er på vei inn i, eller allerede i, en global resesjon, og at det verste klart er foran oss i økonomien, er det også en del faktorer som kan tyde på at det verste er bak oss på børsene. Samtidig har vi altså 30 % av FDA i trygge renteplasseringer, og vi vil fortsatt benytte eventuelle større tilbakeslag på børsene til å øke aksjeandelen ytterligere.

Det er sammensatte årsaker til at børsene har falt så mye som de har, men kombinasjonen av ekstremt strenge COVID-restriksjoner i Kina, krigen i Ukraina og ikke minst – galopperende inflasjon i store deler av verden, medfører kraftige rentehevninger og negative utslag i både aksje- og obligasjonsmarkedene. Mer om sistnevnte under. Samtidig er vi nå inne i den delen av året som har en tendens til å gi best avkastning på børsene, og effekten av renteøkningene vil gjøre seg gjeldende. I 2023 vil også «base-effekter» trolig bidra til at vi får langt hyggeligere inflasjonstall. Og selv om inntjeningsestimatene antakelig er for høye og skal revideres ned, går det fortsatt godt i en rekke bransjer og bedrifter.

Grafen over fra Morningstar viser utviklingen i FDA målt mot gjennomsnittet blant fond i samme kategori – kategorien «kombinasjonsfond NOK moderat», over de seneste tre år. Finansco skiller seg fra konkurrentene ved å drive en langt mer aktiv dynamisk allokering. Vi har ingen problemer med å ta et standpunkt om at vi skal beskytte midlene til andelseierne ved å legge opp mot hele beholdningen i korte likviditetsfond. Vi har heller ingen problemer med å kjøre aksjeandelen opp mot 100 %, dersom vi anser at det er formålstjenlig. Det betyr at med dagens allokering med 70 % i en bredt anlagt aksjeportefølje, og 30 % i relativt sikre rentepapirer, har vi godt handlingsrom. Dersom sentralbankene tar i bruk enda sterkere lut for å få bukt med inflasjonen, og vi får en dyp resesjon med påfølgende aksjemarkedsfall vil vi ikke nøle med å benytte kjøpsanledningen til å øke aksjeandelen ytterligere.

Grafen over fra Morningstar viser utviklingen i FDA målt mot gjennomsnittet blant fond i samme kategori – kategorien «kombinasjonsfond NOK moderat», over de seneste tre år. Finansco skiller seg fra konkurrentene ved å drive en langt mer aktiv dynamisk allokering. Vi har ingen problemer med å ta et standpunkt om at vi skal beskytte midlene til andelseierne ved å legge opp mot hele beholdningen i korte likviditetsfond. Vi har heller ingen problemer med å kjøre aksjeandelen opp mot 100 %, dersom vi anser at det er formålstjenlig. Det betyr at med dagens allokering med 70 % i en bredt anlagt aksjeportefølje, og 30 % i relativt sikre rentepapirer, har vi godt handlingsrom. Dersom sentralbankene tar i bruk enda sterkere lut for å få bukt med inflasjonen, og vi får en dyp resesjon med påfølgende aksjemarkedsfall vil vi ikke nøle med å benytte kjøpsanledningen til å øke aksjeandelen ytterligere.

I motsatt fall, og dersom bunnen allerede er passert vil vi få god uttelling for den relativt høye aksjeandelen vi nå har etablert.

HVA SKJER I MARKEDENE FØR, UNDER OG ETTER EN RESESJON?

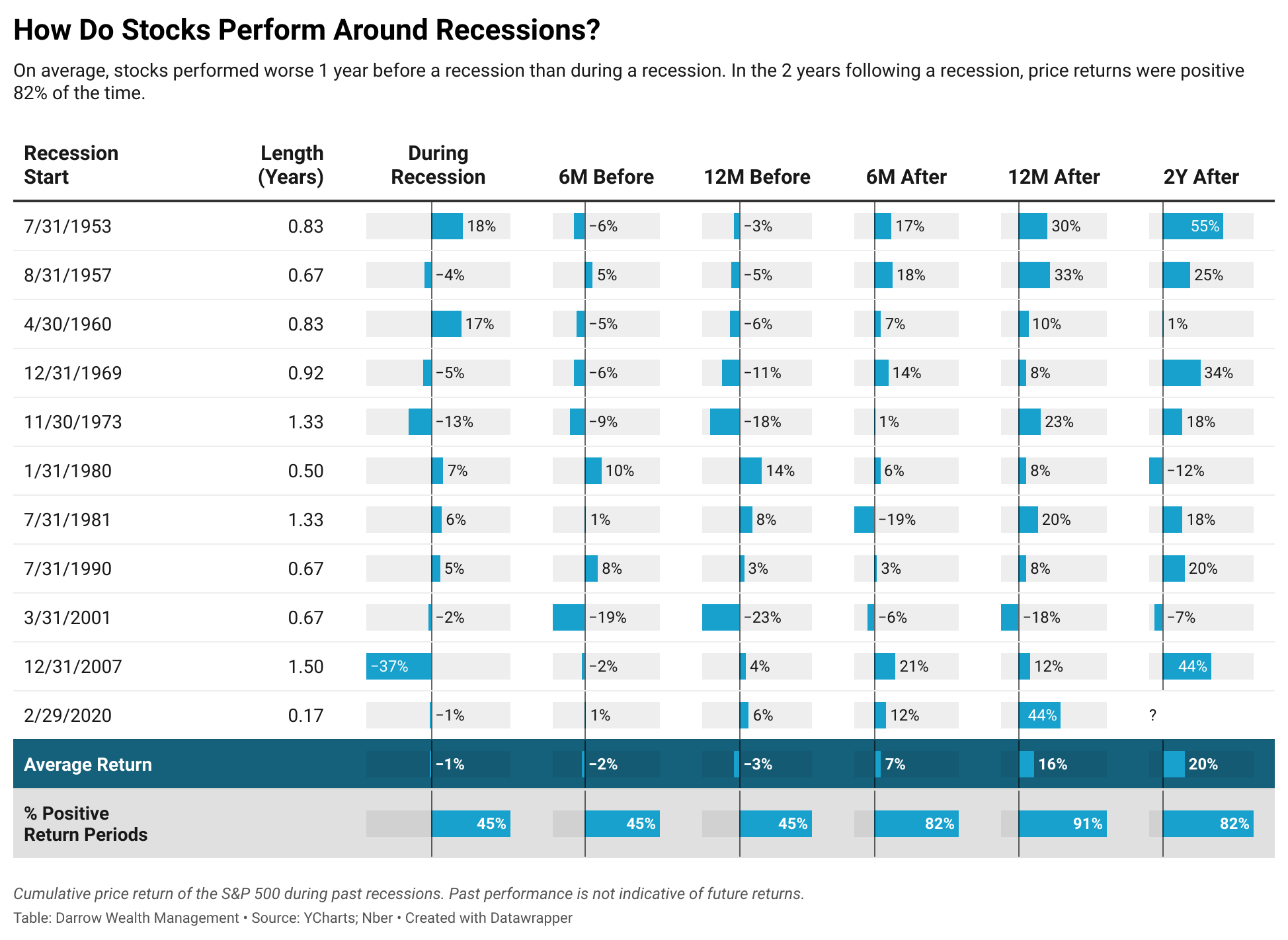

Det kan ikke gjentas ofte nok at aksjemarkedet er en ledende indikator på hvor økonomien er på vei, og ikke motsatt. Altså er det aksjemarkedet som viser vei. Tabellen over viser den største negative avkastningen kommer i perioden før resesjonen, mens avkastningen på vei ut av en resesjon er unormalt høy. Da er det selvfølgelig fristende å tenke at man bør kjøpe mens resesjonen pågår, men problemet er at det vet vi ikke når er før dataene kommer, i etterkant. Europeisk økonomi er muligens allerede i resesjon, og på tross av et stramt arbeidsmarked kan det også hende at det samme er gjeldende i Norge. Fasiten får vi altså ikke før med en viss forsinkelse, og når alle data foreligger. Det er heller ikke sikkert det blir eller er noen resesjon. Dersom sentralbankene lykkes med å stramme skruen akkurat nok kan det vi opplever som utfordrende tider skli over i en ny vekstperiode uten et større globalt økonomisk tilbakeslag. Det er også en rekke faktorer som kan påvirke markedene som ikke styres av sentralbankene, og vi ser allerede ganske klare tegn på at inflasjonen er avtagende, og at de lange rentene kan ha passert eller er i ferd med å passere toppen.

Det kan ikke gjentas ofte nok at aksjemarkedet er en ledende indikator på hvor økonomien er på vei, og ikke motsatt. Altså er det aksjemarkedet som viser vei. Tabellen over viser den største negative avkastningen kommer i perioden før resesjonen, mens avkastningen på vei ut av en resesjon er unormalt høy. Da er det selvfølgelig fristende å tenke at man bør kjøpe mens resesjonen pågår, men problemet er at det vet vi ikke når er før dataene kommer, i etterkant. Europeisk økonomi er muligens allerede i resesjon, og på tross av et stramt arbeidsmarked kan det også hende at det samme er gjeldende i Norge. Fasiten får vi altså ikke før med en viss forsinkelse, og når alle data foreligger. Det er heller ikke sikkert det blir eller er noen resesjon. Dersom sentralbankene lykkes med å stramme skruen akkurat nok kan det vi opplever som utfordrende tider skli over i en ny vekstperiode uten et større globalt økonomisk tilbakeslag. Det er også en rekke faktorer som kan påvirke markedene som ikke styres av sentralbankene, og vi ser allerede ganske klare tegn på at inflasjonen er avtagende, og at de lange rentene kan ha passert eller er i ferd med å passere toppen.

Får vi en dyp resesjon, og med halvering av globale aksjemarkeder som resultat (vi er allerede ca. halvveis), vil det være Finansco sin ambisjon å ha 80-100 % aksjeandel i FDA i den påfølgende oppturen.

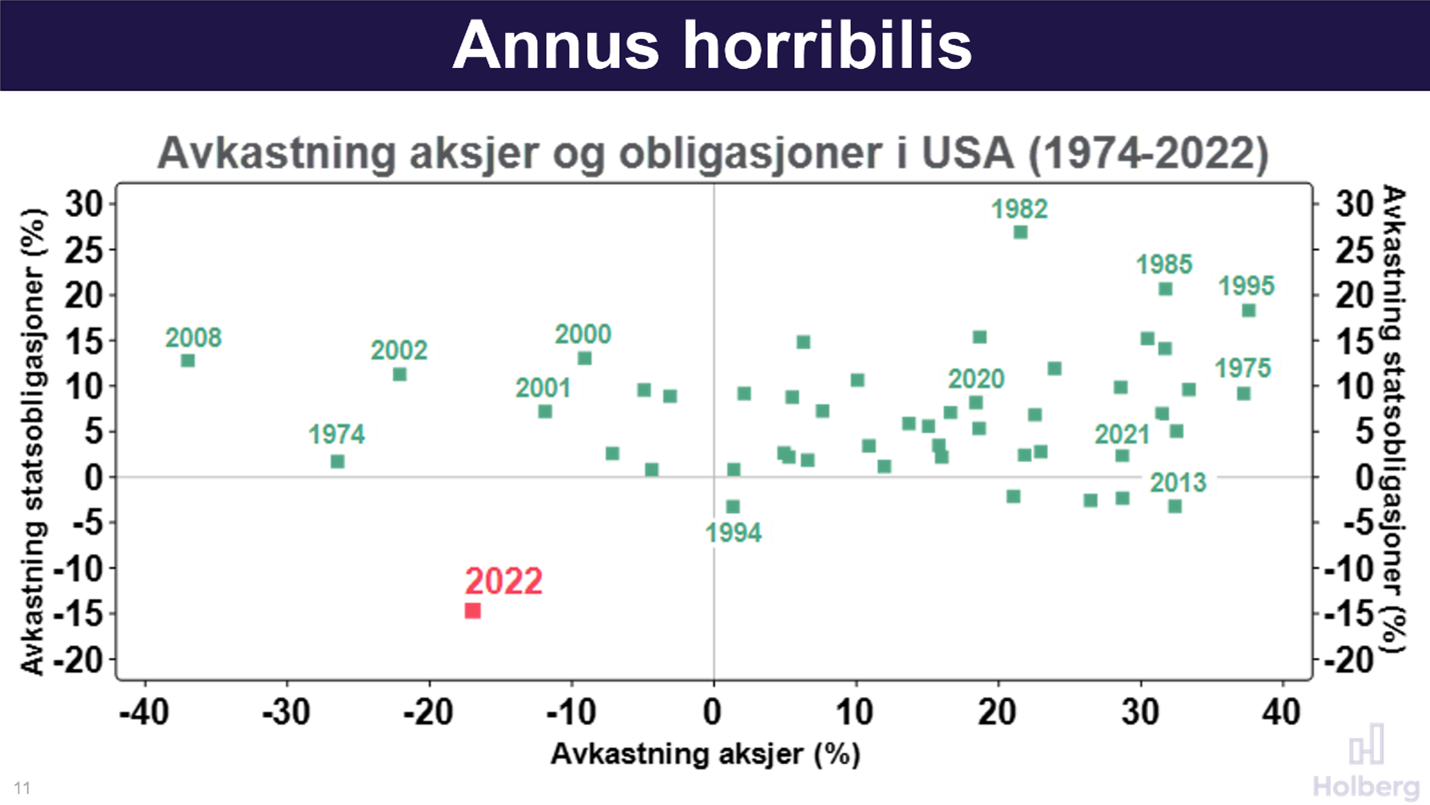

DÅRLIG ÅR I OBLIGASJONSMARKEDENE, NORSK/NORDISK KREDITT HAR VÆRT ET LYSPUNKT

Kraftig økte renter har ført til at vi har hatt det største verdifallet på mange tiår i obligasjonsmarkedet. Verdifallet vi har sett på internasjonale børser har altså også rammet obligasjonsinvestorene. Men på samme måte som investorene på Oslo Børs har kommet vesentlig bedre ut enn de som har investert globalt, har også norske og nordiske kreditt- og høyrentefond kommet vesentlig bedre ut en sine globale alternativer.

*Grafen over er hentet fra Holberg

*Grafen over er hentet fra Holberg

Dette skyldes først og fremst at mens internasjonale obligasjoner i stor grad er utstedt med fast rente (og gjerne lang durasjon) har man i Norge og Norden stort innslag av obligasjoner med flytende rente. Dersom man kjøper obligasjoner med fast rente faller verdien i takt med at rentene stiger, alt annet likt. Og jo lenger durasjon, jo større blir verdifallet. Durasjon er den vektede gjennomsnittstiden til forfall på et lån beregnet ut fra nåverdien på fremtidige kontantstrømmer. Durasjon måler prissensitiviteten til en obligasjon med hensyn på endringer i renten, men for å gjøre det enklere kan vi si at durasjon er det samme som gjenværende løpetid på gjeldspapiret/obligasjonen. Og hovedforskjellen er altså at mens internasjonale obligasjoner i stor grad påvirkes av renteendringer (faller i verdi når rentene stiger, og stiger i verdi når rentene faller), vil de norske Floating Rate Notes («FRN») obligasjonene ikke være veldig påvirket av rentebevegelser. Dette fordi disse obligasjonene er utstedt med flytende rente, altså vil utstederen måtte betale høyere rente til obligasjonseieren dersom rentene går opp.

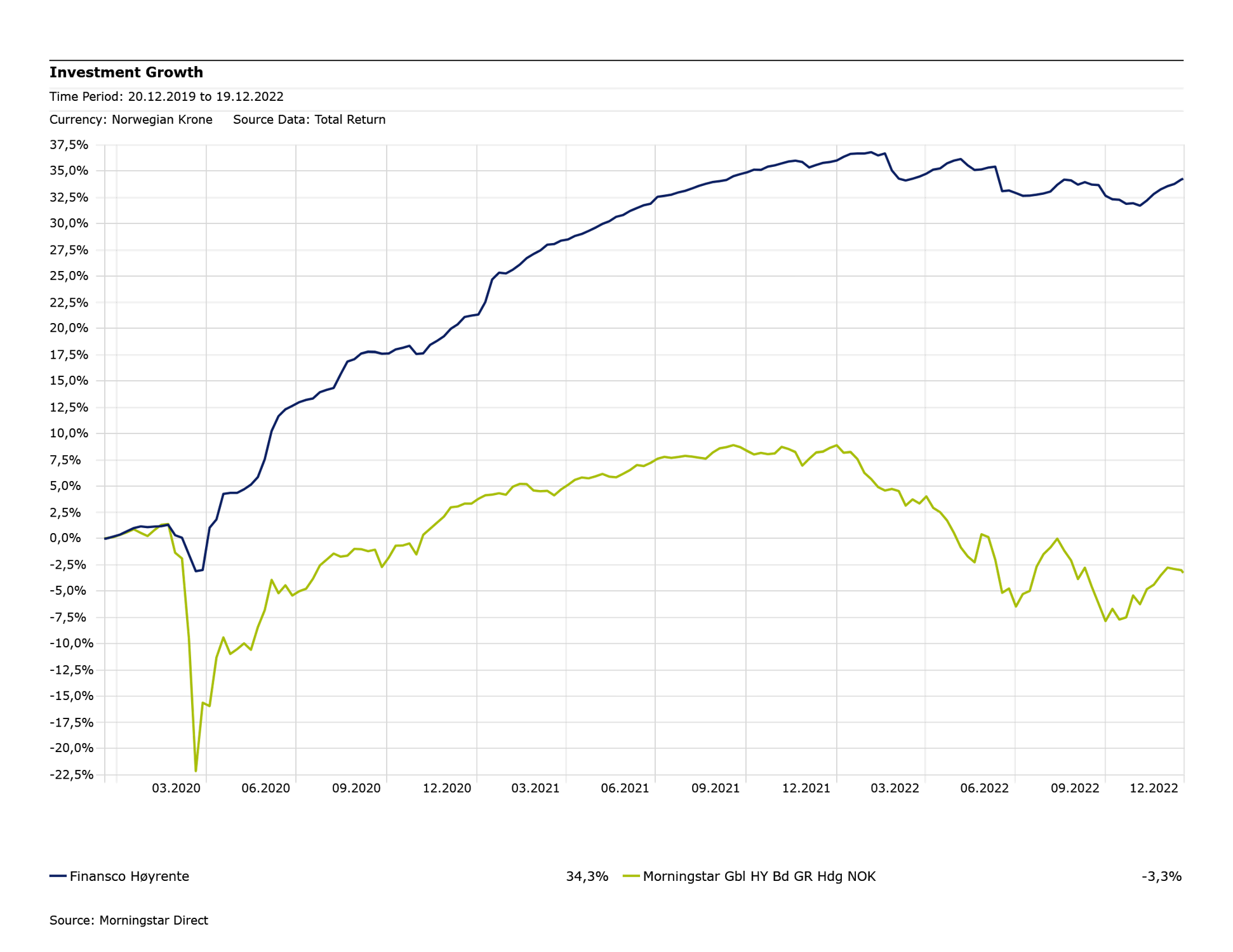

Finansco har en rekke ganger den seneste tiden tatt til orde for at man bør velge nordiske høyrentefond med flytende rente, og begrunnet hvorfor. Det er også grunnen til at vi som hovedregel har hatt vesentlig lavere verdifall i våre renteporteføljer enn hva tilfellet har vært hos de som har investert i obligasjonsfond som investerer internasjonalt.

Selv om Finansco Høyrente har klart seg veldig godt totalt sett de seneste tre årene, har avkastningen hittil i år vært marginalt negativ. Dette skyldes at vi har gått på to «stopp loss», altså vekslet ut high yield/kreditfond med likviditetsfond i det som viste seg å være mindre dramatiske markedsfall. Selv om norske kredittfond i mindre grad påvirkes av utviklingen i lange renter enn de internasjonale, har det vært en periode hvor man har fått dårlig betalt i kredittmarkedet. Men når kursene faller stiger renten på den gjenværende løpetiden. Direkteavkastningen i Finansco Høyrente, altså den renten vi får per år i vektet gjenværende løpetid i gjeldspapirene fondene har investert i, er nå over 10 % p.a. Det gjør at høyrentemarkedet ser vesentlig mer attraktivt ut enn hva det gjorde for et år siden. Dersom vi får et alvorlig økonomisk tilbakeslag, og selskapene ikke klarer å møte sine gjeldsforpliktelser er det fortsatt risiko for tap som følge av kursfall. Men direkteavkastningen er altså mer attraktiv enn på lenge.

Selv om Finansco Høyrente har klart seg veldig godt totalt sett de seneste tre årene, har avkastningen hittil i år vært marginalt negativ. Dette skyldes at vi har gått på to «stopp loss», altså vekslet ut high yield/kreditfond med likviditetsfond i det som viste seg å være mindre dramatiske markedsfall. Selv om norske kredittfond i mindre grad påvirkes av utviklingen i lange renter enn de internasjonale, har det vært en periode hvor man har fått dårlig betalt i kredittmarkedet. Men når kursene faller stiger renten på den gjenværende løpetiden. Direkteavkastningen i Finansco Høyrente, altså den renten vi får per år i vektet gjenværende løpetid i gjeldspapirene fondene har investert i, er nå over 10 % p.a. Det gjør at høyrentemarkedet ser vesentlig mer attraktivt ut enn hva det gjorde for et år siden. Dersom vi får et alvorlig økonomisk tilbakeslag, og selskapene ikke klarer å møte sine gjeldsforpliktelser er det fortsatt risiko for tap som følge av kursfall. Men direkteavkastningen er altså mer attraktiv enn på lenge.

Grafen over viser utviklingen i Finansco Rente. I motsetning til Finansco Høyrente bruker vi ikke stop loss i Finansco Rente, og utviklingen har derfor vært positiv samlet sett i 2022. Finansco Rente bruker en momentumbasert modell for sine fondsvalg, og veksler mellom likviditetsfond, obligasjonsfond med høy kredittkvalitet og high yield/kreditt.

Grafen over viser utviklingen i Finansco Rente. I motsetning til Finansco Høyrente bruker vi ikke stop loss i Finansco Rente, og utviklingen har derfor vært positiv samlet sett i 2022. Finansco Rente bruker en momentumbasert modell for sine fondsvalg, og veksler mellom likviditetsfond, obligasjonsfond med høy kredittkvalitet og high yield/kreditt.

Finansco GrønneRenter har åpen valutarisiko, og har dermed «blitt berget» av at NOK har svekket seg ganske kraftig mot særlig USD i år. Uten denne «drahjelpen» ville utviklingen vært vesentlig verre for både Finansco GrønneRenter og sammenlignbare fond og strategier.

Finansco GrønneRenter har åpen valutarisiko, og har dermed «blitt berget» av at NOK har svekket seg ganske kraftig mot særlig USD i år. Uten denne «drahjelpen» ville utviklingen vært vesentlig verre for både Finansco GrønneRenter og sammenlignbare fond og strategier.

Som navnet tilsier investerer denne strategien i bærekraftige fond innenfor kategori 8 og 9 ihht. EUs klassifisering av verdipapirfond (SFDR).

NORGE HAR UVIRKELIGE INNTEKTER FRA OLJE- OG GASSEKSPORT

Russland og Putin bruker energitilførsel som våpen i sin krigføring, og det påvirker både norske og europeiske strømpriser, men gir også Norge eventyrlige statlige inntekter.

*Grafen over er hentet fra Holberg.

*Grafen over er hentet fra Holberg.

Samtidig fremskynder krigen det grønne skiftet, og det internasjonale energibyrået ser nå en vekst i fornybar energi i Europa man ikke har sett maken til tidligere. Det kan være godt nytt for hele verdikjeden for fornybar energi. Det satses massivt og det kan være godt nytt for bærekraftige investeringer.

TIKKENDE BOMBE I «EIENDOMSFOND»?

Finansco har gjennomgående vært skeptiske til, og gang på gang advart ikke-profesjonelle kunder mot å kjøpe belånte eiendomssyndikater, eller unoterte aksjer i selskaper som kjøper eiendom, og som gjerne feilaktig blir omtalt som «eiendomsfond» av dem som selger dem. I et markedsklima med fallende renter og med det stigende priser på næringseiendom, kan selv de mest kostnadsstunge strukturene vise seg å gi avkastning og fornøyde kunder. Deretter er gjerne ikke de transaksjonskåte selgerne sene med å invitere inn i et nytt (sterkt belånt) alternativ. Det blir gjerne sånn, dersom «rådgiveren» henter sine inntekter fra transaksjoner. Vi husker dette fra blant annet Acta sine herjinger for 10-20 år siden. Men vi identifiserer klare likhetstrekk til hvordan et par av våre konkurrenter også driver i dag. Dersom du sitter på en lang leiekontrakt med en stabil og trygg leietaker stiger eiendommen i verdi når rentene faller. Differansen mellom hva du får i direkteavkastning (leie/yield) og har som finansieringskostnad (rente) øker. Denne differansen kalles «yieldgap», og økt yieldgap betyr høyere egenkapitalavkastning. Men hva tror du skjer når rentene stiger bratt?

Et av problemene med syndikatene og «eiendomsfondene» er at de ofte rapporteres med «takstverdi» og vi har til og med sett eksempler på at man kaller denne takstverdien for «markedsverdi». Sistnevnte er direkte villedende. Vår spådom er at det kommer til å bli trangt ut døren i 2. håndsmarkedet for disse unoterte eiendomsaksjene og syndikatene. Mange av dem må den kommende tiden refinansiere gjelden sin, og kommer til å få økt kostnadene dramatisk.

Handelsbanken Capital Markets spår et ytterligere fall i salgsprisen på næringseiendom på 17 % den kommende tiden. Hva som da vil skje med verdien av sterkt belånte syndikater og unoterte selskaper som har investert i dette markedet er ikke vanskelig å se for seg. Det finnes også likvide og mindre kostnadstunge investeringsalternativer for de som ønsker eksponering mot næringseiendom. Her får man også et reelt svar på verdiutviklingen. Odin Eiendom har daglig likviditet, og rapporterer reell markedsverdi. Hittil i år har verdifallet vært på 47,56 %.

Erfaringsmessig vil det bli nærmest umulig å få solgt de unoterte «eiendomsfondene» til fornuftige priser den kommende tiden, og langt mindre til hva selgerne rapporterer som «markedsverdi» eller VEK. Finansco kommer med økende interesse til å følge 2. håndsmarkedet. For ca. 10-12 år siden kjøpte vi over en periode opp ca. 25 % av aksjene i det unoterte eiendomsselskapet «German Property», og undertegnede gikk inn som styremedlem i selskapet. Det endte med avkastning på i området 80-130 % for de av våre kunder som fulgte våre råd og kjøpte i annenhåndsmarkedet, og er kanskje den beste dealen vi har gjort i Finansco sin 14-årige historie.

Dersom våre antakelser er riktige kan det oppstå tilsvarende muligheter denne runden også. Særlig i «eiendomsfond» som har en spredt aksjonærstruktur av ikke-profesjonelle investorer, og hvor disse investorene gjerne kapitulerer, og til slutt selger aksjene sine til veldig lave kurser. Vi kommer altså til å følge med i dette markedet de kommende par årene, på jakt etter gode kjøp. Vi kommer derimot fortsatt ikke til å delta i nyemisjoner. Og siden Finansco ikke henter sine inntekter fra transaksjoner, men kun tar direkte betalt fra kundene, har vi ikke noe incentiv til eller ønske om å opptre som distributør for verken syndikerte eiendomsprosjekter, unoterte eiendomsaksjer eller øvrige unødig kompliserte og kostnadstunge investeringer som warrants, aksjekupongbevis, differansekontrakter eller autocalls.

SKATTEUTVALGET FORESLÅR ARVESKATT – FINANSCO ØKER KAPASITET OG INTERN KOMPETANSE PÅ GENERASJONSSKIFTER

Skatteutvalget har nettopp lagt frem sin utredning, og der foreslår de å gjeninnføre arveskatten. Dagens regjering har vist seg relativt glad i å øke skatte- og avgiftssatsene, særlig for bedriftseiere og privat næringsliv. Det vil neppe komme som noen bombe om de også gjeninnfører arveavgiften, etter anbefalingen fra eksperthold. Imidlertid vil dette ta tid før man eventuelt får besluttet politisk, og Finansco venter derfor at mange vil ønske å foreta generasjonsskifter i forkant av en eventuell endring. Vi kommer særlig til å fokusere på rådgivning rundt generasjonsskifter i holdingsselskaper hos oss.

Vi har foretatt tre nyansettelser i Finansco, og får altså tre nye kolleger fra nyttår. To av disse er ansatt på fulltid i Finansco Forretningsførsel, for å øke kapasiteten og kompetansen rundt forretningsførsel og rådgivning til holdingselskaper. I tillegg har vi ansatt en ny «head of legal», som blir en ytterligere styrking av fagområdet.

Vi oppfordrer alle som har holdingselskaper til å delta på FINANSCOdagen 2023, og gjerne også å ta kontakt med oss tidlig på nyåret for å få en individuell vurdering av deres families situasjon.

GOD JUL OG ET FREMGANGSRIKT NYTT ÅR TIL ALLE!

Vi har lagt bak oss et år som har vært sterkt preget av en grufull krig i Europa. Putin-regimets folkerettsstridige overfall på sitt naboland har vært medvirkende årsak til galopperende inflasjon, ekstreme strømpriser og fallende aksje- og obligasjonsmarkeder. Selv om dette påvirker vår hverdag negativt bærer den heltemodige befolkningen i Ukraina den største børa, og betaler den desidert høyeste prisen. Men krigen har også vist at de vestlige demokratiene står samlet når de blir testet, og omstillingen fra petro-økonomi og fossil energi går nå fremover fortere enn den ville gjort uten krigen. Prisen vi betaler for den ekstra avkastningen vi får i aksje- og høyrentefond er svingninger underveis, og av og til må vi tåle hele år med negativ avkastning. Jeg er glad for at ingen av Finansco sine kunder har fått råd om å foreta investeringer som kan gi «totalt tap» hos oss, og holder man seg til Formuesplanen Finansco har laget vil verdifall være av forbigående karakter.

Aksjemarkedet vil alltid tiltrekke seg folk som har det travelt med å bygge rikdom, mens realiteten er at aksjemarkedet bygger rikdom for de som ikke har det travelt.

Riktig god nytt investeringsår og en fredfull julehøytid til alle!