17. april 2020 deltok jeg i et ekspertpanel i Dine Penger som tok for seg skattemessige spørsmål. I dette blogginnlegget skriver jeg litt rundt innholdet i artikkelen.

Myndighetenes appetitt på skattemessige endringer virker umettelig. Det gjelder også for endringer på hvordan eiendeler verdsettes i skattemeldingen. Det betyr noe for deg fordi det påvirker hva du betaler i formuesskatt. Det blir mer og mer hensiktsmessig å vri formuen over i «arbeidende kapital» (aksjemarkedet), og eksempelvis mindre gunstig å investere i sekundærbolig (utleieleilighet) eller å ha penger på bankkonto, enn det har vært tidligere. Dette er fornuftige justeringer – særlig for dem som er opptatt av verdiskapning i samfunnet og avkastning for egen lommebok – men det finnes dessverre noen fallgruver.

- Hva påvirker formuesskatten?

- Hva kan du gjøre for å redusere formuesskatten?

- Din nye bestevenn, formuesplanen

- Advarsler (se artikkelen i Dine Penger)

Formuesskatt engasjerer

Formuesskatt kan til tider være et engasjerende tema i samfunnsdebatten. Norge er ett av få land som fortsatt skattlegger formue. Mange sammenlignbare land har avskaffet skatt på nettoformue de siste tiårene, etter at økonomer har fastslått at utvandring av landets rikeste medførte et betydelig større tap av skatteinntekter enn det formuesskatten brakte inn. I tillegg til å gi inntekter til det offentlige er det tenkt at formuesskatt skal bidra til omfordeling, da det er en skatt for dem med høy formue til «bruk for fellesskapet». Det er allikevel omstridt om dette i praksis er så effektivt som det høres ut, sannsynligvis er det ikke det sett fra et økonomisk perspektiv, selv om det rent politisk kan være et sterkt virkemiddel.

Det er viktig å understreke at de fleste av oss ikke er i posisjon til å betale formuesskatt, for eksempel på grunn av bunnfradraget, at en stor andel av formuen er i (primær)bolig og at vi har høy gjeld.

Forklaring formuesskatt

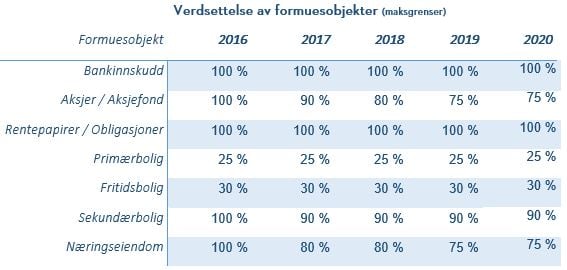

Formuesskatten er skatt på skattebetalerens netto formue – altså verdien av eiendelene fratrukket gjeld. Dette kan være bolig, andre eiendommer, penger i banken, aksjer, fond eller andre type plasseringer. De ulike formuesobjektene verdsettes også ulikt (se tabell). Formue beskattes med 0,85 prosent av skattepliktig nettoformue for inntektsåret 2019. Skattesatsen gjelder for all formue. Nettoformuen beregnes ved å trekke fra gjeld, og så trekker man fra et bunnfradrag på 1,5 mNOK (samlet 3,0 mNOK for ektefeller) fra samlet formuesverdi.

Skattesatsen på 0,85 prosent er todelt, hvor 0,70 prosent går til kommunen, og 0,15 prosent går til staten.

Skattesatsen er uendret fra 2018, men bunnfradraget er økt med NOK 20.000, fra mNOK 1,48 til mNOK 1,50, fra 2018 til 2019.

Forklaring formuesverdier

Formuen beregnes i utgangspunktet til omsetningsverdi/markedsverdi, men det er ulike verdsettelsesregler for ulike formuesobjekter. Formuesobjekter kan være bolig, hytte, bankinnskudd, aksjer, etc. De seneste årene har verdsettelsesrabattene på «arbeidende kapital» økt, som betyr at aksjer, aksjefond og driftsmidler får en lavere verdi når formuen skal beregnes. Det er dog kun marginale endringer fra i fjor.

Hva må du passe på før du eventuelt gjør endringer i formuen?

For mange kan det være fristende å gjøre endringer i formuen for å betale mindre formuesskatt. Endringer i fordelingen av din formue kan dog føre med seg noen risikomomenter. Vær nemlig oppmerksom på at om du gjør endringer i fordelingen av dine verdier over forskjellige formuesobjekter, kan det også medføre en endring i risiko i din økonomi. Det kan også få utilsiktede konsekvenser for andre formuesobjekter. En god og grundig formuesplan kan da bli din beste venn. Dersom du ikke har stålkontroll på dette selv, bør du søke hjelp hos noen som har nødvendig kompetanse og, ikke minst, tid.

Tips: sjekk at formuesverdien på din formue, det kan være bolig, sekundærbolig, fritidsbolig, aksjer, fond, bankinnskudd eller lignende, stemmer overens med faktiske verdier.

Hvordan kan du få ned formueskatten?

For personlige skatteytere (privatpersoner) vil en større andel av totalformuen i primærbolig eller fritidsbolig redusere formuen, alt annet likt. Her må du være oppmerksom på at en overvekt i bolig/fritidsbolig ikke gir noen løpende likvid avkastning, det kan også medføre eiendomsskatt mv.

For personlige skatteytere (privatpersoner) vil en større andel av totalformuen i primærbolig eller fritidsbolig redusere formuen, alt annet likt. Her må du være oppmerksom på at en overvekt i bolig/fritidsbolig ikke gir noen løpende likvid avkastning, det kan også medføre eiendomsskatt mv.

Du kan også vekte en større del av formuen over i aksjer/aksjefond som langsiktig sparing, og med det redusere formuesskatten, samt benytte IPS. Vær oppmerksom på at dette kan medføre større verdisvingninger (risiko) på formuen, men også en høyere avkastningsforventning.

For deg som eier ditt eget holdingselskap vil du få en lavere formuesbelastning dersom du har bankinnskuddet ditt på bankkonto i selskapet, sammenlignet med å ha et tilsvarende bankinnskudd på privat hånd, alt annet likt. Såfremt du ikke har gjeld, vil pengene du har på bankkonto i selskapet gi følgende formuesgrunnlag privat: 75 prosent x 0,85 prosent = 0,6375 %. (Formuesverdien på aksjene du eier i selskapet * sats for formuesskatt.)

Formuesplanen er din beste venn

Det kan være svært lønnsomt og disiplinerende å ha en grundig formuesplan. I en formuesplan er det flere

elementer som bør inngå, og som må sees i sammenheng med hverandre, og den tar utgangspunkt i dagens økonomiske situasjon. Det kan for eksempel være valg av investeringer sett opp mot hvilke mål man har for sparingen, som igjen er styrende for den langsiktige risikoen som bør tas. Kostnader er et viktig element, regnskapsførsel er et viktig element og taktiske markedsvurderinger er et viktig element. Sistnevnte kan være at man i formuesplanen har satt av en krigskasse med tilgjengelige midler som skal brukes nå børsene gripes av frykt og panikk, for så å kjøpe fond eller aksjer på lavere nivåer. En formuesplan har også en oppdragende effekt på egen investoradferd, en investoradferd som det er bevist at er den største kostnaden for private investorer. På et tidspunkt står man kanskje oppe i arveproblematikk eller vurderinger i forbindelse med et generasjonsskifte. Det bør ikke være overraskende at skattemessige hensyn også er en del av en slik

For de aller fleste oppnår man et bedre resultat når man har en grundig formuesplan, enten man måler i høyere avkastning, lavere risiko, bedre oversikt, eller flere av disse, men for mange strekker ikke tiden til for å lage denne.

Utsikter – 2020 og senere

Det blir mer fordelaktig å spare i aksjer/aksjefond, samtidig som det blir dyrere å benytte seg av gevinstene. Man premieres for å være en langsiktig aksje- og fondsinvestor – det er bra. Skattemyndighetenes endringer bidrar altså til generelt bedret investoradferd, som til syvende og sist kommer investor til gode. Introduksjonen av aksjesparekonto er nok et eksempel på det.

Obligasjoner (fordringer) og bankinnskudd verdsettes fortsatt til 100 % av markedsverdi. Dette betyr at det i formueshensyn er mindre gunstig å ha pengene på bankkonto, eller andre rentepapirer, enn øvrig type plassering. Dette «tvinger» oss over i eiendeler som gir høyere verdiskapning (aksjer/aksjefond) og som deltager i samfunnets verdiskapning.

Dagens regjering hadde som uttalt mål å redusere formuesskatten. Noen taler også for at den skal fjernes, men i en kommende valgperiode er det ikke sikkert en avvikling av formuesskatten låter like godt på en løpeseddel som det den gjør i et regneark.