Verdien av gode råd

En relevant diskusjon pågår blant oss formuesforvaltere og våre kunder. Diskusjonen er sentrert rundt verdi: Skape, beskytte og foredle verdier.

Som forvalter er vår oppgave å levere verdi til våre kunder, og kundene selv ønsker å forstå hva de kan forvente å få for det de betaler. Et forvaltningsmiljø bør gjennom sine metoder og prosesser, enkelt kunne vise til verdien de skaper for kundene sine. Områdene vi som forvaltere søker å levere verdi på er i stor utvikling.

Som forvalter er vår oppgave å levere verdi til våre kunder, og kundene selv ønsker å forstå hva de kan forvente å få for det de betaler.

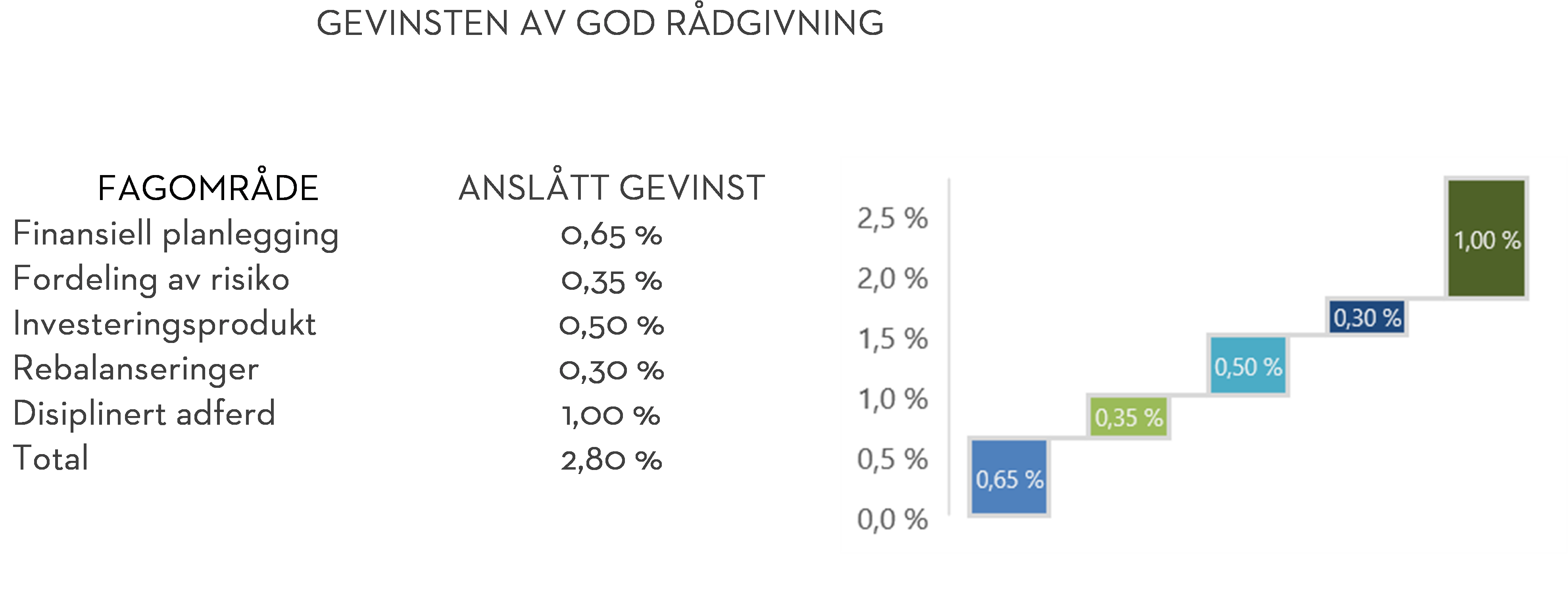

I denne korte teksten forsøker vi å belyse kildene til, og størrelsen på verdien som leveres. Vi definerer verdien som leveres som en kilde til meravkastning og kaller den gevinsten av god rådgivning. Vi viser lenger ned i teksten til forskning på området som anslår at denne gevinsten ligger rundt 2,8 % per år. Her defineres denne gevinsten som et resultat av høyere forventet avkastning eller lavere forventet tap som følge av god rådgivning.

I tabellen og figuren nedenfor illustreres hvordan gevinsten fordeles på fagområdene vi støtter våre kunder på. Videre forklarer vi litt rundt forskningen bak kildene til gevinsten av god rådgivning.

Gevinsten av å sette økonomien i system

Først sørger vi for å lære kundene våre hvordan de skal bygge seg sin egen forvaltningsstruktur. Denne forvaltningsstrukturen skal være en kombinasjon av faglig riktig porteføljeforvaltning og kundens egne preferanser innenfor risiko og tidshorisonter. Byggeklossene i forvaltningsstrukturen er i hovedsak finansiell planlegging, valg av, og fordeling av risiko og investeringsprodukter samt plan for rebalanseringer.

Finansiell planlegging betyr å gjøre rede for løpende inntekter og utgifter samt planer om utlegg, investeringer og uttak i fremtiden. Vi regner oss frem til hva som behøves av kapital i dag, for å ha ønkset kapitalmengde frem i tid. Envestnet (2016), Marsden et al. (2011) og Russel Investments (2017) anslår den årlige «gevinsten» av finansiell planlegging til i gjennomsnitt 0,65 % per år

Forskjellige investeringer har forskjellig risiko. Ved å analysere dette, kan vi komme frem til hva som er riktig fordeling av risiko og investeringsprodukter for den enkelte kunde. og fordeling av risiko anslår av Hackethal et al. (2012), Envestnet (2016), Morningstar (2017) og von Gaudecker (2015) til i gjennomsnitt 0,35 % per år. Valg og fordeling av investeringsprodukter innenfor risikofordelingen anslås til i gjennomsnitt 0,5 % av Envestnet (2016), Morningstar (2017) og Vanguard (2016).

Å rebalansere betyr å tilbakestille en investeringsportefølje til den opprinnelige fordelingen av investeringer, når de forskjellige delene av investeringsporteføljene med forskjellig risiko og avkastning etter en stund har utvilket seg i forskjellig retninger. Vi rebalanserer ved å selge litt av de investeringene som har beveget seg relativt sett mest opp og bruker de pengene til å kjøpe mer av de investeringene som har beveget seg relativt sett mest ned.

Marsden et al. (2011), Russel Investments (2017) og Vanguard (2016) forteller oss om verdien av systematisk rebalansering. Ved å gjennomføre systematiske rebalanseringer forventer forfatterne i gjenomsnitt en gevinst på 0,3 % fordi vi både unngår tap og deltar i gevinstfangst i større grad gjennom årene, sammenliknet med porteføljer som ikke har noen strategi for rebalansering.

Gevinsten av disiplinert adferd

En av tidenes største investorer Warren Buffet har (oversatt til norsk) sagt «Vi trenger ikke å være smartere enn de andre investorene. Vi må være mer displinerte». En smart investor klarer å gjøre gode analyser, være en kløpper på verdsettelse og være dyktig til å forutse økonomisk utvikling. Utfordringen for alle investorer, «smart» eller ikke, er å være disiplinert nok til å holde seg til sin strategi og plan når ens investeringer beveger seg annerledes enn man først hadde forventet.

Ofte har en god investor rett, men tiden det kan ta før beviset kommer kan tære på selvtilliten og beslutningsdyktigheten til den beste av oss. Derfor er det både investorens og den rådgivende forvalterens oppgave å lære seg nok om hva man kan forvente som investor til at man holder hodet kaldt i utfordrende markedssituasjoner.

Derfor er det både investorens og den rådgivende forvalterens oppgave å lære seg nok om hva man kan forvente som investor til at man holder hodet kaldt i utfordrende markedssituasjoner.

To gode eksempler på episoder det er vanskelig å være en «kald fisk» i markedene er når markedene akkurat har steget kraftig og man angrer på at man ikke kjøpte mer, og når markedene faller kraftig, og man skulle ønske man hadde solgt før det falt. Gir man etter for følelsene i disse situasjonene er risikoen at man kan selge for billig eller kjøpe for dyrt.

Dalbar (2018), har siden 1994 samlet informasjon om investorers kjøps og salgsmønstre og kommer hvert eneste år frem til at den jevne investoren synder når det gjelder investeringsdisiplinen. Ifølge Dalbar (2018) har den gjennomsnittlige amerikanske aksjeinvestor de siste 10 og 20 år prestert hhv. ca. 3,5 % og 1,9 % lavere avkastning enn USAs største indeks S&P 500.

Hvis den jevne investor i gjennomsnitt presterer nesten 2 % dårligere enn indeks basert på mangelfull kapitalmarkedsdisiplin, er det åpenbart at vi som rådgivende formuesforvaltere bør jobbe for å holde kundene våre til den langsiktige planen. Husk, dette handler ikke om intelligens, men om evnen til å holde sine egne følelser i sjakk når markedets kollektive følelser løper løpsk.

La oss fortsette «gevinstanalysen» vi startet på tidligere i teksten. Barber et al. (2003), Dalbar (2018), Morningstar (2017) og Vanguard (2016) forteller oss at vi kan forvente en «gevinst» fra displinert adferd i kapitalmarkedene på mellom 1 % og 4 % per år. Av konservative hensyn, benytter vi oss av det laveste anslaget i intervallet, altså 1 %.

Gevinsten av gode skatteråd

I Finansco erfarer flere av våre kunder god effekt av skatteråd. Hva verdien eller rettere sagt gevinsten blir er svært individuelt. I utlandet, og USA spesielt, finnes det betydelig forskning på området som taler for gevinster av gode skatteråd, men skattepraksisen i blant annet USA skiller seg såpass fra norsk praksis, at vi ikke ser på denne forskningen som representativ for den norske skatteyter. Når det er sagt, oppfordrer vi alltid kunder til å gjennomgå sin skattesituasjon for å identifisere om, og eventuelt hvordan man kan gå frem for å oppnå sin egen gevinst av gode skatteråd.

{{cta(‘cb18b361-cd32-4c75-9a48-1830bc45b583’)}}

La oss finne løsningen som gir mest merverdi for deg

Det er du som kunde har skapt eller på andre måter ervervet verdiene dine. Sammen med deg bruker vi våre metoder og prosesser til å vise deg hvordan vi finner den løsningen som best beskytter og foredler dine verdier på en måte som gjør at du forstår verdien i skikkelig formuesforvaltning.

Kilder:

Andreas Hackethal, Michael Haliassos og Tullio Jappelli, “Financial Advisors: A Case of Baby Sitters?” Journal of Banking & Finance 36(2): 509-524, 2012.

Barber, Brad and Odean, Terrance. 2003. “Are Individual Investors Tax Savvy? Evidence from Retail and Discount Brokerage Accounts.” Journal of Public Economics, vol. 88: 419– 442.

Dalbar (2018). Quantitative Analysis Of Investor Behavior survey. Dalbar, pp.5 – 6.

Envestnet (2016). Capital Sigma: The Return on Advice. PMC Quantitative Research Group, pp.1 – 13.

Hans Martin von Gaudecker, “How Does Household Portfolio Diversification Vary with Financial Literacy and Financial Advice?” The Journal of Finance, April 2015

Mitchell Marsden, Cathleen Zick and Robert Mayer, “The Value of Seeking Financial Advice,” Journal of Family and Economic Issues, 32(4): 625 – 643, 2011.

Merrill Lynch. 2016. “The Value of Personal Financial Advice.” White Paper. https://olui2.fs.ml.com/Publish/Content/application/pdf/GWMOL/GWIMCIOValueofanAdvisorWhitepaper.pdf.

Morningstar Investment Management LLC (2017). The Value of a Gamma-Efficient Portfolio. Morningstar Investment Management LLC, p.6.

Russel Investments (2017). WHY ADVISORS HAVE NEVER BEEN SO VALUABLE. Russel Investments, pp.1 – 7.

Vanguard Financial Advisor Services (2016). Quantifying Your Value to Your Clients. Vanguard Financial Advisor Services, pp.1 – 3.