Det ligger i sakens natur at risiko er involvert når du investerer i finansmarkedet. Gjennom to bloggposter skal jeg snakke litt om risiko vs. avkastning og hvordan vi manøvrerer gjennom svingningene.

I denne bloggposten og den neste tar jeg for meg begrepet risiko, og hva det betyr for deg som er fondssparer og har investert i finansmarkedene. Jeg vil også snakke litt om ulike former for risiko, og hvilke konsekvenser det kan ha for din sparing og dine investeringer.

I del 2 – som du kan lese her – utdyper jeg hvordan man kan håndtere både ønsket og uønsket risiko, samt hvordan vi i Finansco angriper denne problemstillingen for våre oppdragsgivere.

Tre definisjoner

Ordet risiko forbinder de fleste med «mulighet for tap eller fare». Risiko er noe man generelt ikke ønsker å ta i hverdagslivet. Som fondsforvaltere har vi et mindre dramatisk forhold til dette ordet. For oss handler det minst like mye om forholdet mellom sannsynlighet og konsekvens gjennom en bestemt tidsperiode.

Ordet risiko forbinder de fleste med «mulighet for tap eller fare». Risiko er noe man generelt ikke ønsker å ta i hverdagslivet. Som fondsforvaltere har vi et mindre dramatisk forhold til dette ordet. For oss handler det minst like mye om forholdet mellom sannsynlighet og konsekvens gjennom en bestemt tidsperiode.

Men altså: Risiko kan defineres som muligheten for at en investering kan gå tapt, helt eller delvis. Selskapet du har investert i kan gå konkurs, og pengene du har kjøpt aksjer for går tapt. Har du lånt penger til det samme selskapet, får du dem kanskje ikke tilbake hvis konkursen er et faktum. Vi snakker da om et varig tap. Denne risikoen løper enhver som setter samtlige av sine midler på én aktør. En slik satsning er imidlertid både uvanlig og uklok sett med en forvalters øyne, derfor kan vi ikke helt sammenligne denne måten å ta risiko på med den risikoen man løper som fondssparer. Det bringer oss til neste definisjon.

Forhåpentligvis er det vel kjent for alle som sparer eller investerer i finansmarkedene at risiko er en helt naturlig ingrediens, en forutsetning, om du vil. Du tar en sjanse på at det du legger inn, vil kaste av seg, og helst mer enn et vanlig bankinnskudd. Du overlater investeringen i hendene på profesjonelle forvaltere, som bruker hele sin tid på å følge markedet, søke avkastning og balansere dette mot hvilken risiko som tas i porteføljen.

Nå snakker vi ikke lenger om absolutte tap, men at risiko her handler om hvor mye markedsverdien av porteføljen eller en enkelt plassering svinger over tid. Når vi investerer og tar risiko, gjør vi det ut fra en forventning om økende verdier.

De historiske svingningene er målbare, og henvises til som volatilitet eller standardavvik. Dette kan beregnes med ganske enkle metoder. Når vi investerer, så forutsetter vi at den målbare historiske risikoen vil være den samme også fremover

De historiske svingningene er målbare, og henvises til som volatilitet eller standardavvik. Dette kan beregnes med ganske enkle metoder. Når vi investerer, så forutsetter vi at den målbare historiske risikoen vil være den samme også fremover

En tredje og siste definisjon av risiko, er å tenke at utfallet av en investering kan avvike fra det man har forventet. Dette er vel også noe som gjelder alle typer investeringer, og er ikke forbeholdt de markedsbaserte.

“No such thing as a free lunch”

Vi er fremme ved et helt sentralt forhold når det kommer til sparing og investeringer. For å oppnå avkastning må det tas risiko i plasseringene. «There is no such thing as a free lunch». Den amerikanske økonomen Milton Friedman populariserte uttrykket I 1975, og det stammer sannsynligvis fra 1930-årenes USA, da det var vanlig å reklamere for «free lunch» for å lokke til seg kunder som forhåpentligvis ville bli værende i baren utover ettermiddagen og kvelden.

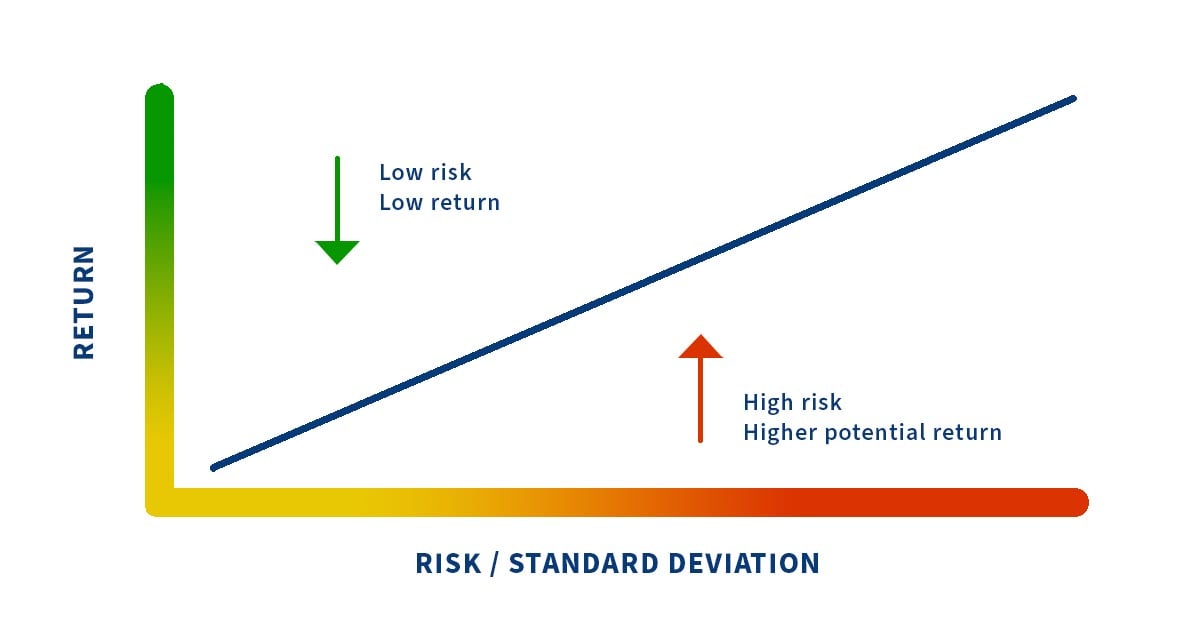

Jeg sparker antagelig inn åpne dører, men det er likevel greit å valse ut dette begrepet til vi forstår hva investeringer handler om i kjerne. Uten å ta risiko blir det liten eller ingen avkastning. Risiko har to sider, en oppside og en nedside. Jo mer risiko man er villig til å ta i sine investeringer, desto høyere avkastning skal man forvente. Det blir ikke alltid slik, men på lang sikt er sammenhengen mellom avkastning og risiko slik det blir illustrert i den forenklede grafen under.

Det er en klar sammenheng mellom input og output. Jo høyere risk, desto høyere er det forventede avkastningspotensialet. Jeg nevnte kort bankinnskudd, der forventet avkastning er lav. I forhold til å ha pengene sine stående på en høyrentekonto vil jo forventet avkastning i aksjemarkedet alltid være høyere. Forskjellen er at verdiene vil svinge mer over tid. Dermed vil også avkastningen være gjenstand for de samme svingningene. Så lenge finansmarkedene har eksistert, har det alltid vært slik, og det er ingen grunn til å tro at mekanismene vil endre seg. Men dersom man er villig til å ta den medfølgende risikoen, kan man kanskje til slutt nynne på et annet sitat med lystigere undertone, nemlig Robbie Williams «Swing when you’re winning.»

Det er en klar sammenheng mellom input og output. Jo høyere risk, desto høyere er det forventede avkastningspotensialet. Jeg nevnte kort bankinnskudd, der forventet avkastning er lav. I forhold til å ha pengene sine stående på en høyrentekonto vil jo forventet avkastning i aksjemarkedet alltid være høyere. Forskjellen er at verdiene vil svinge mer over tid. Dermed vil også avkastningen være gjenstand for de samme svingningene. Så lenge finansmarkedene har eksistert, har det alltid vært slik, og det er ingen grunn til å tro at mekanismene vil endre seg. Men dersom man er villig til å ta den medfølgende risikoen, kan man kanskje til slutt nynne på et annet sitat med lystigere undertone, nemlig Robbie Williams «Swing when you’re winning.»

Å høste risikopremier

Det å investere i finansmarkedene vil historisk gi bedre betalt enn å ha penger stående og forrente seg på én bankkonto. Jeg omtaler ofte det å oppnå denne gevinsten som å «høste risikopremier».

Risikopremiene og avkastningspotensialet står som regel i forhold til ulike investeringsalternativer, som jeg også vil snakke mer om i neste bloggpost. Hva man kan forvente å tjene på sin investering vil selvsagt variere over tid for de enkelte alternativene, siden vi ser svingninger fra billig til dyr prising i de ulike markedene. Det er vel forståelig at risikopremien man kunne forvente å høste på toppen av IT-boblen i 2000 lå på et helt annet nivå to år senere, etter 50 % markedsfall.

Vil all risiko lønne seg?

Ok, det var de innledende rundene. La oss stille et viktig spørsmål. Vil du som fondssparer få betalt for absolutt all risiko du tar i finansmarkedene? Ser vi som fondsforvaltere en krystallklar sammenheng, og kan vi love deg at jo høyere risiko du tar, desto mer vil du tjene på det?

Absolutt ikke, er det korte svaret. I finansmarkedene operer vi med to former for risiko; usystematisk risiko og systematisk risiko. Sistnevnte får du betalt for å ta, mens usystematisk risiko får du ikke betalt for over tid.

Den systematiske risikoen er den risikoen som er felles for hele markedet. Du kan ikke redusere denne ved å øke plasseringene dine fra samme marked, risikoen forblir der. Her er oppskriften å inkludere investeringer fra andre markeder og andre aktivaklasser. Du kan sammenligne det med å drive butikksalg av varer som retter seg mot én spesifikk kundegruppe. Selv om du øker butikkens volum og etablerer en hel kjede, står og faller inntjeningen din på at kundegruppens ønsker og behov vedvarer. Det hjalp ikke de som investerte i filmutleie av DVD at de hadde tusen filialer. Når etterspørselen etter DVD-er raste til bunns i møte med streamingtjenester, ble risikoen investorene hadde tatt synlig for en hel verden.

Usystematisk risiko er risiko knyttet til et enkeltstående selskap eller én sektor, og ikke til det brede markedet som sådan. Ta som eksempel MPC Container Ship. Selskapet er notert på Oslo Børs og inngår i OSBEX-indeksen (Hovedindeksen) med en forholdsvis ubetydelig vekt på omkring 0.5%. For MPC vil utviklingen i containerrater bety mye for selskapets inntjening og for MPCs verdier, men det vil ha relativt liten innvirkning på OSEBX-indeksen, som i 2018, da MPC tok et kraftig fall, besto av totalt 63 aksjer. Med andre ord: Selv om én av disse 63 aksjene stupte, tok ikke dette ene enkeltfallet resten av indeksen med seg til bunns.

Usystematisk risiko er risiko knyttet til et enkeltstående selskap eller én sektor, og ikke til det brede markedet som sådan. Ta som eksempel MPC Container Ship. Selskapet er notert på Oslo Børs og inngår i OSBEX-indeksen (Hovedindeksen) med en forholdsvis ubetydelig vekt på omkring 0.5%. For MPC vil utviklingen i containerrater bety mye for selskapets inntjening og for MPCs verdier, men det vil ha relativt liten innvirkning på OSEBX-indeksen, som i 2018, da MPC tok et kraftig fall, besto av totalt 63 aksjer. Med andre ord: Selv om én av disse 63 aksjene stupte, tok ikke dette ene enkeltfallet resten av indeksen med seg til bunns.

Men dersom dette var det eneste selskapet du eide aksjer i, kunne du ha risikert å tape 96 % av verdien av dem fra midten av 2018 til midten av 2020. Deretter fikk selskapet en oppgang på 1272 % fra bunnpunktet og frem til utgangen av juni i år. Aksjen må nesten doble seg én gang til før kursen er tilbake der fallet begynte i 2018.

Som du forstår, har alle selskaper i varierende grad både systematisk og usystematisk risiko knyttet til seg og sine verdier.

Kan risikoen utlignes?

Det er betimelig å stille et nytt spørsmål: Er det mulig å fjerne den usystematiske risikoen? I så fall, hvordan gjør vi det?

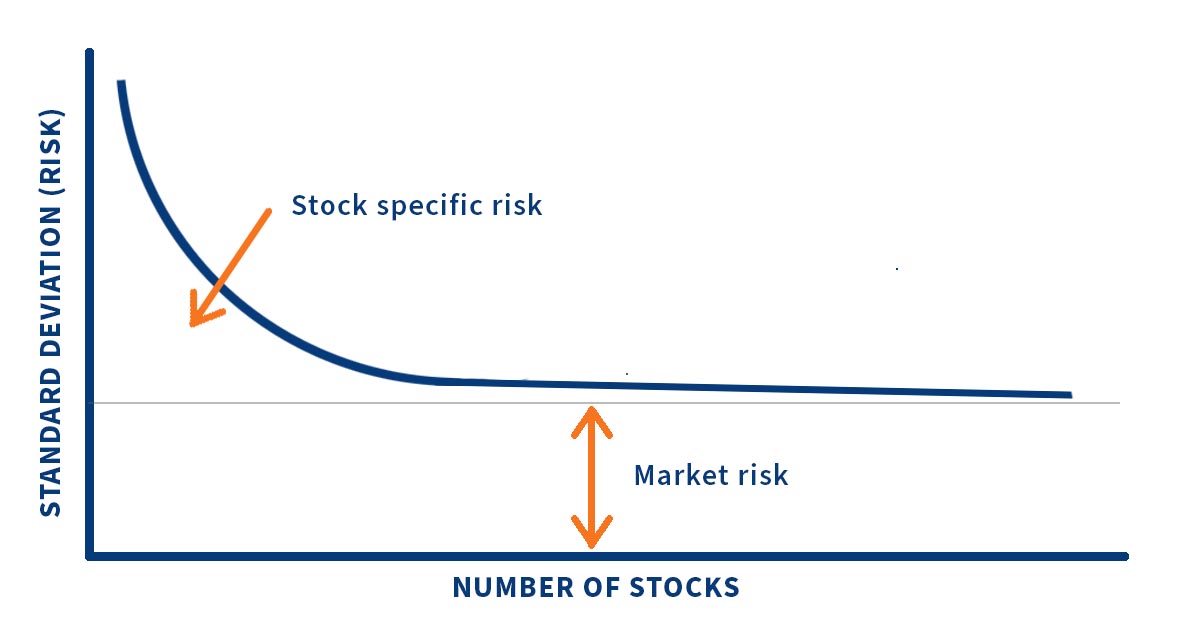

Det enkle svaret er som vi har vært inne på, å fordele risikoen på flere plasseringer. Såkalt diversifisering. Vi plasserer altså investeringen på ulike steder i aksjemarkedet, eksempelvis i flere selskaper. Grafen under illustrerer da hvordan den usystematiske risikoen reduseres i takt med antall selskaper i porteføljen, der risikoen synker med spredningen. Jo bredere sammensetning, desto lavere grad av risiko. Det er likevel verdt å merke seg at grafen flater ut.

Det finnes et utall studier og analyser som omhandler temaet. Hvor bredt satt sammen må en aksjeportefølje være for å oppnå systematisk risiko, det vi også kaller markedsrisiko. De ulike analysene ender stort sett opp med antall som varierer mellom 20 og 30 selskaper. Selv om man øker antallet utover 30-35 selskaper i håp om å oppnå enda større bredde, er diversifiseringseffekten svært lav. La oss si at du satte sammen en portefølje utelukkende bestående av containerskipselskaper. Diversifiseringseffekten ville vært tilnærmet 0. I den andre enden av mangfoldsskalaen er det altså begrenset hvor oppfinnsom du kan være. Kritisk masse ligger altså ifølge studiene et sted rundt 30, før antallet ikke har så stor betydning lenger.

Det finnes et utall studier og analyser som omhandler temaet. Hvor bredt satt sammen må en aksjeportefølje være for å oppnå systematisk risiko, det vi også kaller markedsrisiko. De ulike analysene ender stort sett opp med antall som varierer mellom 20 og 30 selskaper. Selv om man øker antallet utover 30-35 selskaper i håp om å oppnå enda større bredde, er diversifiseringseffekten svært lav. La oss si at du satte sammen en portefølje utelukkende bestående av containerskipselskaper. Diversifiseringseffekten ville vært tilnærmet 0. I den andre enden av mangfoldsskalaen er det altså begrenset hvor oppfinnsom du kan være. Kritisk masse ligger altså ifølge studiene et sted rundt 30, før antallet ikke har så stor betydning lenger.

Her ligger også poenget med den usystematiske risikoen. Så lenge den kan diversifiseres vekk, representerer den ikke et avkastningspotensial.

En nødvendig valør

For å avslutte der vi begynte: Det er viktig å forstå at risiko er en helt nødvendig valør å ta hensyn til for alle som investerer i finansmarkedene, enten man håndterer det selv eller overlater det til profesjonelle aktører som Finansco. Igjen, risiko representerer både oppside og nedside for såvel fondssparere som investorer som har dette som sitt yrke. I del to vil jeg gå mer utfyllende til verks og forklare hvordan man kan styre og sette risikonivået for en totalportefølje, og hvilke grep og metoder som anvendes for å oppnå ønsket resultat.

LES RISIKO DEL 2:

LES RISIKO DEL 2: