«Time» markedet – eller tid i markedet?

Hvis noe høres for godt ut til å være sant, er det som regel det. Har noen flaks og håver inn på en kjempegod handel, gjelder det å ha fokus på det ordet. Flaks.

Selvsagt er det en besnærende tanke med fondssparing å forsøke å time markedet. Det vil si; kjøpe på bunn og selge på topp. De fleste av oss har vel latt oss blende av suksesshistorier fra Wall Street eller sett hen til investorer som med en blanding av flaks og dyktighet har truffet på en eller flere markedstopper eller bunner. Media omtaler stort sett disse lykketreffene, og historiene om den jevne fondssparer som drar veksler på langsiktig planlegging når selvsagt aldri spaltene. Det er sensasjonelt når det skjer, men nettopp derfor er det attraktivt for pressen å skrive om det. Fordi det på ingen måte skjer hele tiden.

Jeg vil minne om én ting: Det finnes ingen pålitelig dokumentasjon som viser at noen, systematisk og over tid, har klart å time markedet på denne måten. Om ikke umulig, så er det i det minste svært vanskelig å finne.

De beste dagene

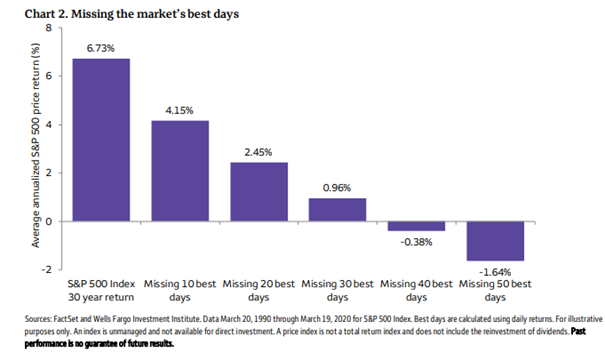

I en nylig publisert rapport fra Wells Fargo fant jeg en oppdatert versjon av følgende analyse: Hvilken avkastning – eller mangel på sådan – en fondssparer oppnår hvis man mister noen av de beste dagene i aksjemarkedet. Grafen kan du se under. Dette er tall fra USA, og den viser hvor mye avkastningen faller dersom man mister de beste dagene.

Hele 30-årsperioden som grafen strekker seg over langs x-aksen, er på totalt 7770 dager. Vi ser at avkastningen faller kraftig, jo flere av de beste dagene man mangler. Ved kun å ha gått glipp av de 10 beste av alle disse dagene, faller årsavkastningen med nesten 40 %. Det er et ganske voksent tall.

La oss si du mister 50 av de beste dagene, gjennom denne perioden på 30 år. Da faller den årlige avkastningen fra 6,73 % til minus 1,64 %.

Dette er en åpenbar risiko ved å forsøke å time markedet på egenhånd, og jeg er ikke så sikker på at noen virkelig vil ta den, etter å ha sett disse tallene. Jeg vet ikke en gang om Lucky Luke ville ha rukket å trekke så raskt.

Look to Norway

Look to Norway

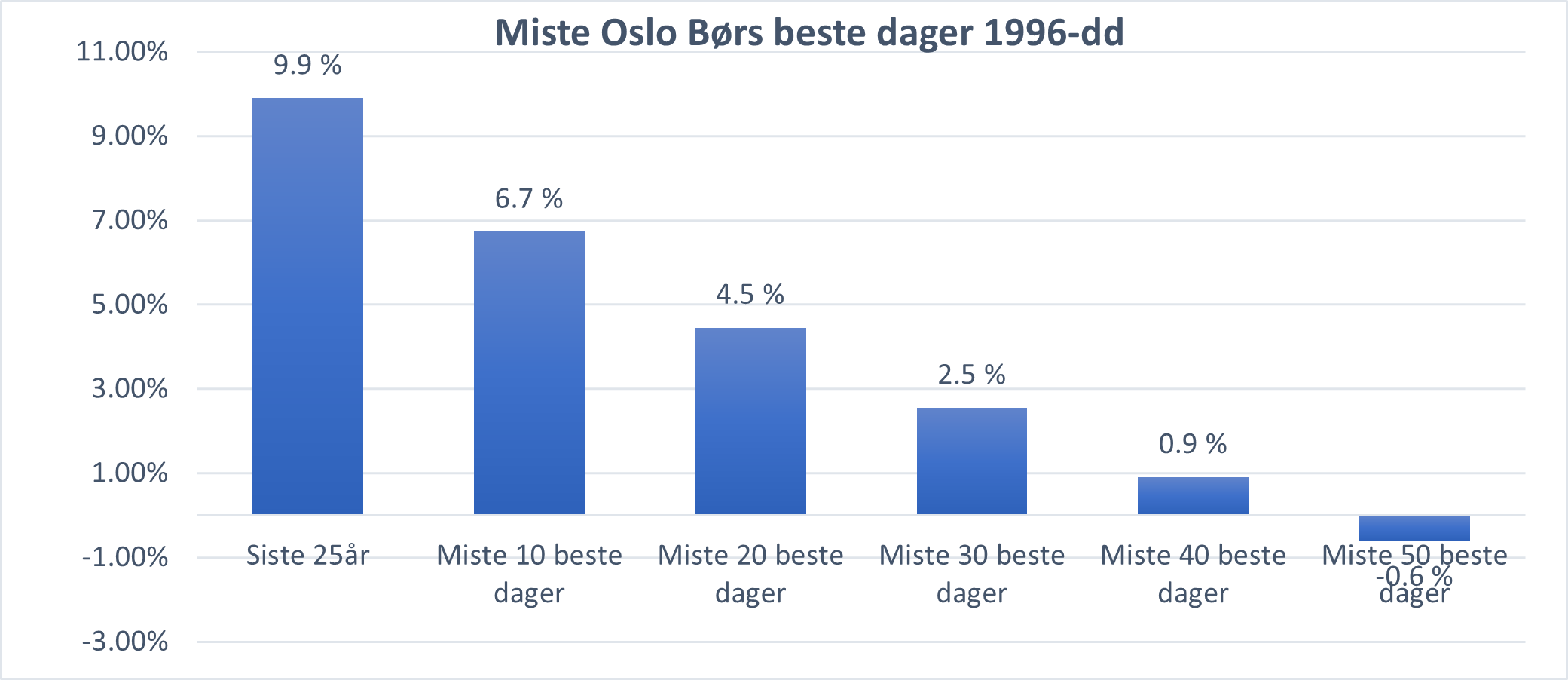

Denne grafen var så interessant å kikke på, og ga meg så tankevekkende refleksjoner, at jeg gjorde en tilsvarende analyse for Oslo Børs. Mine data går omtrent 26 år tilbake i tid, det vil si en noe kortere historikk enn analysen over har tilgang til. Og ikke overraskende er resultatene sammenlignbare. Som min graf under viser, faller da den årlige avkastningen fra nesten 10 % til -0,6 % hvis man går glipp av de 50 beste dagene. For å si det på en annen måte: De 50 beste dagene er under 1 % av alle tilgjengelige dager i analyseperioden.

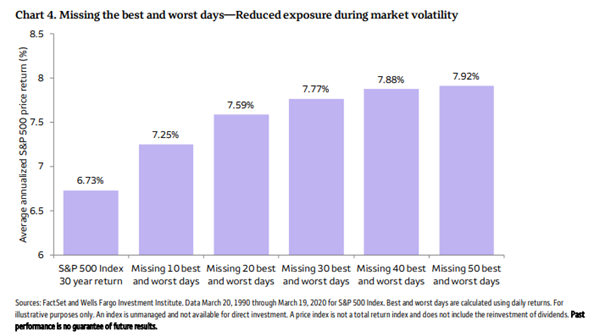

Rapporten jeg viste til over fra Wells Fargo hadde også sett på effektene av å miste både de beste og de dårligste handledagene. Det fremgår av grafen at det har større positiv effekt av å unngå de mest negative dagene, enn det har å miste de mest positive.

Rapporten jeg viste til over fra Wells Fargo hadde også sett på effektene av å miste både de beste og de dårligste handledagene. Det fremgår av grafen at det har større positiv effekt av å unngå de mest negative dagene, enn det har å miste de mest positive.

Tilsvarende her hjemme

Tilsvarende her hjemme

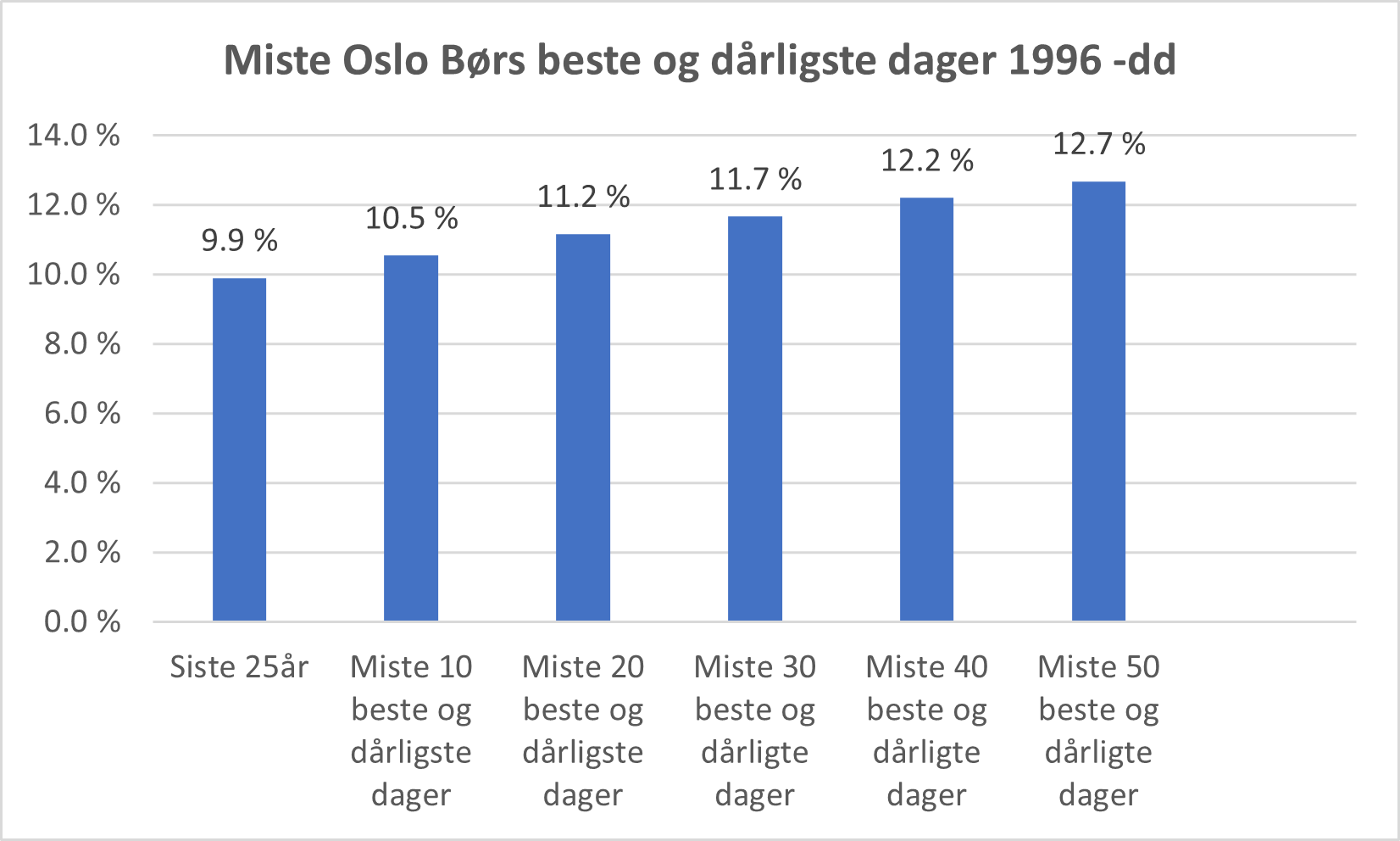

La oss se på tilsvarende tall fra Oslo Børs. Jeg gjorde den samme analysen ved å bruke mine data, og resultatet viser den samme sammenhengen her hjemme som den vi så i USA. Det kan imidlertid se ut som om effekten av å miste de dårligste dagene på Oslo Børs er noe større enn i USA.

Det er ikke alltid enkelt å forstå, ut fra ulike prosentsatser, hvor mye penger man som fondssparer sitter igjen med etter en lang investeringsperiode, anslagsvis den vi har henvist til og brukt i disse eksemplene. Albert Einstein er tillagt følgende sitat: «Den sterkeste kraft i universet er rentersrente-effekten.» Den slår sterkere inn, desto lengre horisonten er.

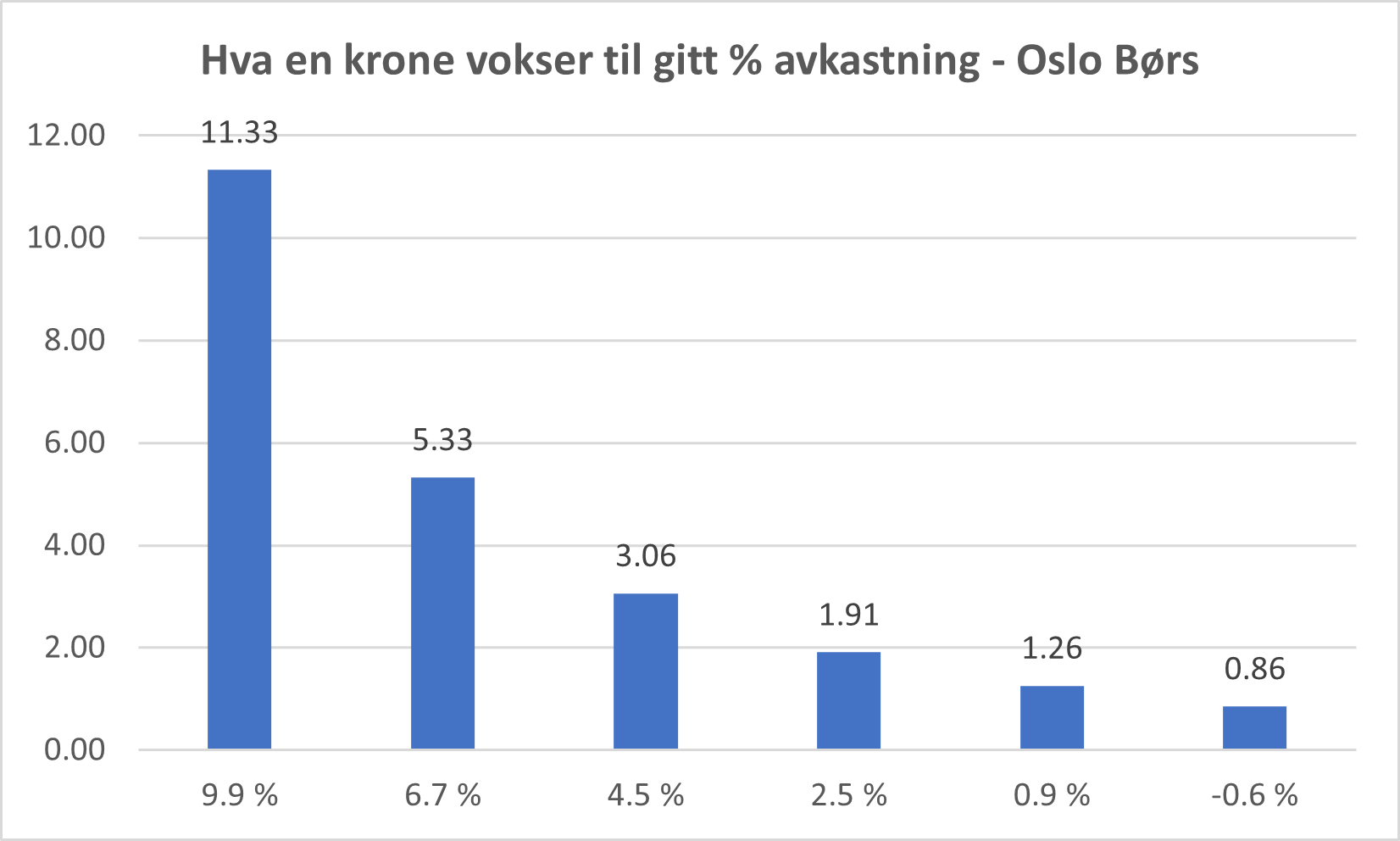

Jeg har brukt de årlige avkastningstallene fra Oslo Børs, tatt de beste dagene vekk, og regnet på hvor mye en krone vokser til over de snaue 26 årene med ulike prosentsatser. Resultatet kan du se i grafen under:

Én krone investert på Oslo Børs det siste kvarte århundret, nær innpå 26 år, ville gitt over 11 kroner tilbake. Hvis man hadde gått glipp av de 10 beste dagene, er endringen i årlig avkastning på cirka én tredjedel, mens sluttverdien målt i kroner faller noe mer enn 50 %.

Én krone investert på Oslo Børs det siste kvarte århundret, nær innpå 26 år, ville gitt over 11 kroner tilbake. Hvis man hadde gått glipp av de 10 beste dagene, er endringen i årlig avkastning på cirka én tredjedel, mens sluttverdien målt i kroner faller noe mer enn 50 %.

Et nyttig tankekors

Alt du har lest i denne bloggposten er bare rene skrivebordsøvelser og regneeksempler, la det være sagt. Det illustrerer likevel etter min mening tydelig hvor utfordrende det er å forsøke å time markedene over tid. Som fondssparer bør man være ydmyk for hvor krevende det kan være å skape meravkastning over tid på denne måten: Du skal altså time markedet riktig, hver eneste gang du foretar deg noe, og du må heller ikke sove i timen når markedet er på topp – eller når det når bunnivå.

Tid er en utmerket vekstfaktor. Timing er et tilnærmet uoppnåelig talent.

Sitt stille i båten

Ikke overraskende har vi et begrenset fokus på markedstiming i Finansco. Vi mener det viktigste du kan gjøre for å oppnå gode resultater over tid, er å ha langsiktig fokus for investering og sparing. Livet leves tross alt over noe tid, og de fleste ønsker forutsigbarhet for egen økonomi. De fleste av oss har også flere enn oss selv å tenke på, dermed blir ofte mitt råd til fondssparere: «Sitt stille i båten. Unn deg selv god tid.» Med langsiktighet og god diversifisering er det mulig å ta større risiko, og det skal også over tid gi en høyere avkastning. Uten risiko er det som kjent ingen avkastning, kun status quo.

LES OGSÅ: