Kort oppsummert:

Kort oppsummert:

– Svakere aksjemarkeder igjen i august

– Lange renter henter inn fallet

– Er en resesjon rett rundt hjørnet?

– Lyseslukking preger Europas energimarked

Nå slukker vi lysene i rom vi ikke bruker

Ikke overraskende ble august en svak måned. Det er et tegn på at markedsaktørene er svært usikre på markedsretningen fremover.

I skrivende stund er Ukraina på offensiven mot Russland. Det sender noen positive lyn inn i markedene, men likevel ikke nok til at jeg ville investert med gård og grunn denne høsten. Det er litt der vi er i rentemarkedet, også

Nok om september, jeg kommer tilbake til dette når måneden har gått. Nå handler det om august, og om hvordan den siste sommermåneden ser ut, rent markedsmessig.

Og det er trygt å si følgende: Optimismen er kanskje over for en liten stund. Vi har lagt bak oss en august måned preget av den høye volatiliteten vi har sett i aksjemarkedet så langt i år. For de fleste markedene betyr det at de ender med et negativt fortegn. Uroen og den usikre stemningen dette representerer, deler jeg med mange andre.

Det er en økende risiko for kommende resesjon i en rekke økonomier, og sammen med rentehevinger, både de vi har sett og de som er varslet, danner det et negativt bakteppe.

Stigende korte og lange renter gjør også at deler av rente- og kredittmarkedet, etter flere tiår, nå igjen blir mer attraktive. Mer penger flyttes nå fra aksjer og over til disse markedene.

Dette er ikke til å undres over. Når eksempelvis nordiske høyrentefond nå har et rentenivå på 8-9 % før kostnader, fremstår dette som rimelig attraktivt i forhold til aksjemarkedet. Renterisikoen er også forholdsvis lav. Derimot er kredittrisikoen høy i dette markedssegmentet, se min kommentar lenger ned.

Når det kommer til avkastningen i lokal valuta, var det kun noen få som pekte oppover av de ulike markedene jeg følger. Japan kunne notere seg for omkring 0,5 % oppgang, og fremvoksende markeder endte på cirka 1 % oppgang.

Dette er likevel unntakene. Store markeder som Europa og USA hadde en nedgang på rundt 4-5 %, og det globale markedet gikk samlet ned med 3,5 %. Kronen svekket seg imidlertid gjennom august, slik at tallene vi ser i tabellen under ikke ble like negative som stemningen skulle tilsi.

Globale aksjer er så langt i år ned 15-20 %, med Japan og Norge som unntakene. Kronen og dens svekkede posisjon har således vært en god beskyttelse mot markedsnedgangen, så langt i år.

AKSJEMARKED |

AUGUST (I NOK) | HITTIL I 2022 (I NOK) |

| Verdensindeksen | -1,3 % | -7,3 % |

| Oslo Børs | -0,4 % | 3,9 % |

| USA | -1,8 % | -5,8 % |

| Europa | -4,1 % | -13,5 % |

| Japan | -0,5 % | -7,9 % |

| Fremvoksende økonomier | -2,9 % | -7,0 % |

Lange renter rett opp igjen i august

La oss vende blikket mot en annen arena for en stund. 10-årsrenten, under illustrert ved statsobligasjonsrentene i Norge og USA, har hentet tilbake nesten hele rentefallet fra juni og juli, slik grafen under illustrerer tydelig. Fallet i lange renter har tilsynelatende stoppet opp.

Er det dermed attraktivt å kjøpe lange obligasjoner nå? Lange obligasjoner har hevet seg fra et nivå på rundt 0,5 % til nærmere 3,5 %.

Risikoen er til å ta og føle på. Hvis du tilhører dem som tror at sentralbankene relativt raskt vil få bukt med inflasjonen, og makter å tvinge den ned mot inflasjonsmålene, kan du få både løpende avkastning i tillegg til noen kursgevinster. Risikoen i rentemarkedet vil definitivt være på oppsiden i form av høyere renter, så lenge inflasjonen holder seg høy.

Personlig tror jeg det er fornuftig å ta lav renterisiko, foreløpig. Ulike pengemarkedsfond med lav renterisiko kan derfor være et alternativ, særlig i forhold til bankinnskudd.

Her kan du se hvordan fallet i de lange rentene har fått igjen oksygenet, og nesten er oppe på formtoppen før sommeren:

Som sagt fastholder jeg nok min noe mer nøkterne tilnærming. Ønsker du høyere avkastning uten å ta mer renterisiko, finnes det også alternativer i kredittmarkedet som har potensiale for høyere avkastning. Igjen:Dette medfører en høyere kredittrisiko. Man må på en måte være utrustet for det mentalt; høyere avkastningspotensial ledsages alltid av en høyere risiko. Det er så nær en naturlov som man kommer i denne bransjen.

I motsetning til hva Hollywood og anekdotene kan ha forkynt oss: Det finnes ikke noe investeringssegment der avkastningen vil være skyhøy, samtidig som risikoen er minimal. Det strider mot alle økonomiske prinsipper, og handler kun om ren flaks for de som vil forsøke å trekke deg med inn i slik produkter. Hold deg langt unna de som forsøker å få deg til å investere i en slik modell. Den finnes rett og slett ikke.

Tilbake til den virkelige verden: Verdiaksjer har nå begynt å levere bedre avkastning enn vekstaksjer. Det er en konsekvens av renteoppgangen, og er det motsatte av hva jeg beskrev i forrige markedsrapport.

Vekstaksjenes inntjening, ligger, som jeg tidligere har forklart, lengre frem i tid enn for verdiaksjer. Så når rentenivået stiger blir nåverdien av vekstaksjers fremtidige inntjening lavere – ved renteoppgang, som nå.

Nærmer vi oss en resesjon?

Litt rudimentært kan vi si at definisjonen på en resesjon er at den økonomiske veksten blir negativ i to etterfølgende kvartaler. Det er likevel ikke så banalt, og det har noe med bakspeilet å gjøre. I realiteten er det nemlig litt flere kriterier som ligger til grunn, og flere forutsetninger som skal oppfylles før en resesjon erklæres.

Historien er klar: Det ender som regel med at en resesjon først blir offisielt erklært og kringkastet etter at den faktisk har inntruffet. Aksjemarkedene er fremoverskuende i sin natur, mens de som utsteder resesjonserklæringene venter til de kan ta et godt bilde med telelinse, bakover i tid.

Når resesjon er en kjensgjerning, har finansmarkedene allerede tatt det inn over seg. Derfor anvender markedsaktørene andre indikatorer på muligheten for at en resesjon er nært forestående, eller at muligheten er overhengende.

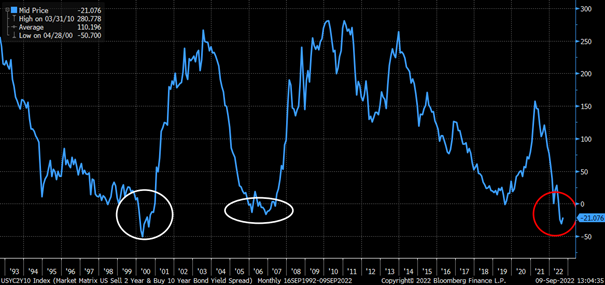

I tidligere markedsrapporter har jeg vært inne på hva som er pålitelige indikatorer, og her seiler forskjellen på korte og lange renter opp som et tryggere barometer enn gikta.

«Når (de lange) rentene blir lave, og kulda setter inn»

En relevant markedsrapport om resesjon >>>

Når lange renter blir lavere enn korte renter, er det overveiende sannsynlig at en resesjon inntreffer i løpet av 6-18 måneder. Aksjemarkedene går da normalt sett inn i en svak periode, både i forkant og i begynnelsen av en resesjon.

Tegn skal selvsagt alltid tydes, og er ikke det samme som beviser, men likevel. Noen ganger er gjentagende mønstre ganske sikre værvarsler.

Ta derfor en nøye kikk på grafen under, som viser kurven for amerikanske renter. Her måles renteforskjellen mellom korte (2 år) og lange (10 år) renter. I forkant av at IT-boblen sprakk og deretter rett før Finanskrisen, var lange renter lavere enn de korte.

Vi er her nå. Igjen.

«Jo, men nå…» og «This time it’s different»?

I finansverdenen er denne holdningen sett på som de dyreste ordene du kan oppdrive. If it walks like a duck… It probably is a duck.

Jeg tviler på at det er annerledes denne gangen.

Selv om denne grafen utelukkende omhandler USA og er en indikator for amerikansk økonomi, er den ikke noe mindre relevant for resten av verden. Ikke minst er de ulike finansmarkedene så integrert i dag, at markedsnedgang og oppgang i USA nødvendigvis får konsekvenser over kontinentalsokkelen. Andre aksjemarkeder eksisterer ikke i et vakuum.

Selv om denne grafen utelukkende omhandler USA og er en indikator for amerikansk økonomi, er den ikke noe mindre relevant for resten av verden. Ikke minst er de ulike finansmarkedene så integrert i dag, at markedsnedgang og oppgang i USA nødvendigvis får konsekvenser over kontinentalsokkelen. Andre aksjemarkeder eksisterer ikke i et vakuum.

Se for øvrig mine kommentarer om Europa i avsnittet under.

Krisestemning i energimarkedene i Europa

Nå freser det godt i sikringsskapene verden over, og i Europa spesielt. Energimarkedene er inne i en perfekt storm, og den rammer samtlige bedrifter og husholdninger. Ikke minst hytteeierne her hjemme. Konsekvensene er til å ta og føle på, og jeg gjetter at de fleste går og skrur av lysene i rom man ikke bruker, denne høsten. Vi må tilbake til slutten av 1970-tallet for å finne lignende bevissthet omkring strøm.

Det er i tillegg en tørr sommer vi legger bak oss, og vannmagasinene har ikke nådd plimsollermerket. Vi importerer mer strøm enn vi eksporterer ut. I tillegg er det lite vind, og vi ser en litt for rask utfasing av fossil energi som kull og atomkraft. Det siste aspektet har paradoksalt nok spilt en rolle i den svenske valgkampen, og har kanskje vært med på å vippe valgseieren til høyre.

Krigen i Ukraina og Russlands struping av gassleveranser til Europa er i tillegg kampesteiner på vektskålen. Krisen er taktil, og mediene finner stadig nye skrekkscenarier til sine overskrifter.

I sum påvirker selvsagt alt dette også finansmarkedene. Stadig mer av en husholdnings budsjett må brukes til bensin, strøm og gass, det samme er tilfelle for næringslivet. Særlig nedover i Europa ser vi hvor reell trusselen om å stenge ned butikken, enten for en periode eller permanent, nå begynner å bli. Ansatte blir permittert, filialer avvikles og vareutvalg snevres inn. Man forbereder seg på fimbulvinter.

Det er høyst tvilsomt at Europa skulle klare å unngå en periode med resesjon, økende arbeidsledighet og konkurser eller styrte avviklinger. For å hjelpe næringslivet over kneika, vil det kanskje bli lansert støtteordninger og krisepakker, men det vil antagelig ikke være nok til å skifte melodien fra moll til dur.

Uavhengig av nyansene: Europa er ikke det området vi synes det er mest interessant å investere i for tiden.

Oslo, 14. september 2022

Kjetil Gregersen, CFA