Er en inflasjonsbølge på vei? I så fall, hvordan skal man disponere sine investeringer i forkant av et slikt bølgevarsel?

I to tidligere bloggposter har jeg skrevet litt om historisk inflasjonsutvikling, og hvorvidt vi kan være på vei mot høyere inflasjon igjen, samt hva slags inflasjonsforventninger vi kan måle i markedet. Jeg vil nå ta for meg noen mulige investeringsalternativer som anses å kunne gi noe beskyttelse mot høyere inflasjon.

{{cta(‘c4d214cc-972a-447a-acca-b16824f0a5fe’)}}

Hva bør vi unngå?

I perioder med høy eller stigende inflasjon, bør man unngå å sitte med for mye penger i bank. Man bør heller ikke eie renteplasseringer med lang rentebinding. Slike plasseringer vil tape seg i verdi. Når vi ser stigende inflasjon, er fokuset vel så ofte rettet mot å unngå verditap på kapitalen, som hvor en kan eller bør investere for maksimal avkastning. Det som er avgjørende i denne sammenhengen er tidshorisonten og omfanget; hvor langvarig vi tror en stigning i inflasjon vil være. Enten tror vi at vi befinner oss i en lengre periode med stigende og høyere inflasjon, slik vi så gjennom 1960- og 1970-tallet, eller så antar vi at det kan dreie seg om en mer kortvarig oppgang i inflasjonen. I sistnevnte tilfelle skal man være mer forsiktig med å gjøre for store endringer i porteføljen, fordi man risikerer å være feilinvestert når vi kommer ut av denne midlertidige oppgangsperioden.

Hvordan investere i perioder med stigende og høy inflasjon?

Hvor ligger de gylne mulighetene?

Hva som kan være de beste investeringene er avhengig av hva slags inflasjonsperiode vi befinner oss i. Hvorvidt man befinner seg i en lav og moderat stigende periode kan lede til andre investeringsvalg enn om det er snakk om en høyere og raskere stigning i inflasjonen.

Under gir jeg punktvis noen alternativer som kan være verdt å vurdere, og som jeg får opp som forslag når jeg gjør et søk på temaet:

Pengemarkedsfond eller fond med flytende rente

Etter hvert som inflasjonen øker, vil også rentenivået øke. Med pengemarkedsfond og andre plasseringer med kort rentebinding vil man få glede av økende korte renter.

Realobligasjoner eller inflasjonsobligasjoner

Dette er obligasjoner som gir høyere kupongutbetalinger desto høyere inflasjonen blir. Det finnes dessverre ikke slike obligasjoner i Norge, men internasjonalt.

Aksjer

Det kan være et ok sted å være dersom inflasjonen ikke er for høy eller stiger for raskt. Har selskapene rom for å øke sine priser på nivå med eller mer enn inflasjonen, greier de seg bra.

Gull

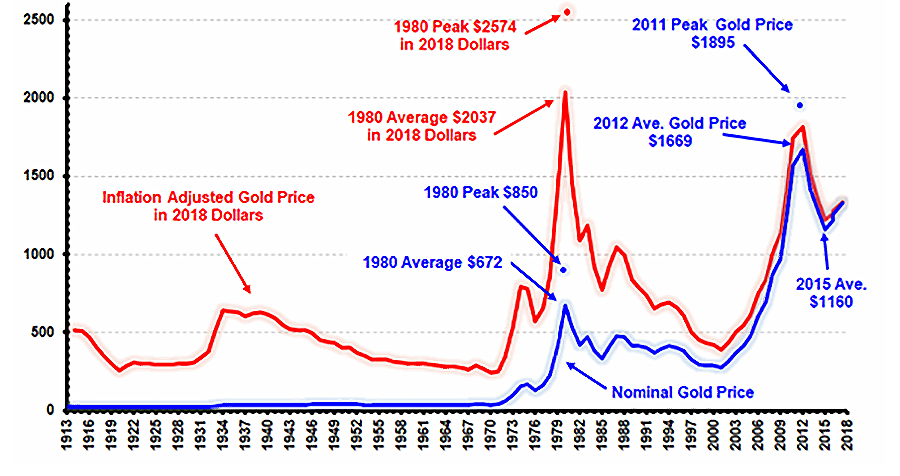

Uvisst av hvilken grunn har gull alltid vært oppfattet som en god beskyttelse mot økende inflasjon. Begynner man å se nærmere på denne påstanden, er det ikke så lett å se en slik sammenheng. Grafen under illustrerer nettopp dette punktet. En annen ulempe ved gull som plasseringsalternativ, er at den gir ingen løpende avkastning. Gull har også lagringskostnader, i motsetning til immaterielle verdier.

Grafen viser utviklingen i nominell gullpris i blått og inflasjonsjustert pris i rødt, fra begynnelsen av 1900-tallet og frem til 2018.

Grafen viser utviklingen i nominell gullpris i blått og inflasjonsjustert pris i rødt, fra begynnelsen av 1900-tallet og frem til 2018.

Frem til begynnelsen av 1970-tallet var prisen på gull kontrollert av myndighetene. Etter dette har markedet satt gullprisene. Dersom gull har fungert som en inflasjonshedge – det vil si en sikringsinvestering som har til hensikt å beskytte investor mot nedgang i kjøpekraft til penger – fra da og frem til nå, så ville grafen med den inflasjonsjusterte gullprisen (markert med rød linje) fremstått som en flat linje. Det er den derimot så absolutt ikke, noe som tyder på at gull ikke fungerer som en inflasjonshedge. Denne påstanden ser dermed ut til å være mer myte enn realitet.

Råvarer

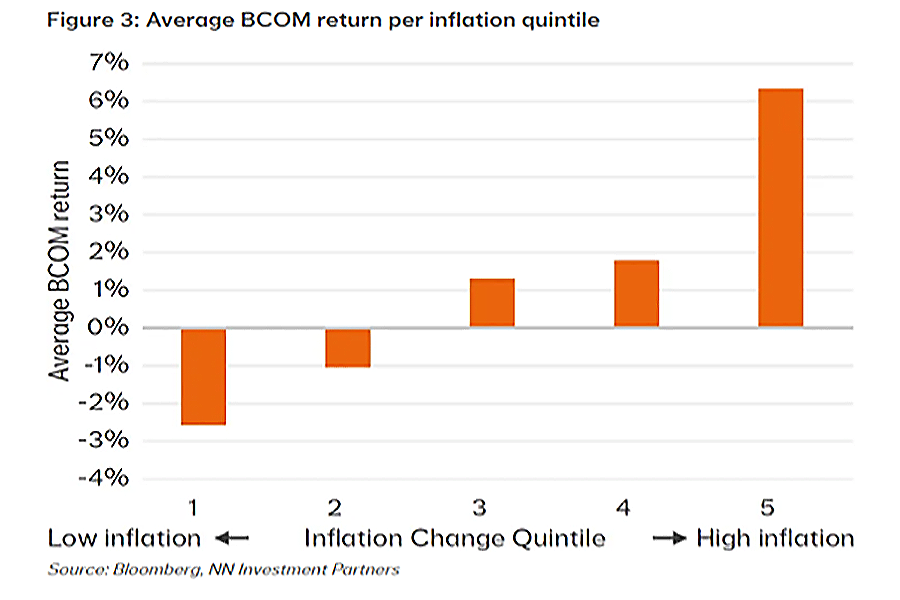

Historisk har det vært det vært en betydelig sammenheng – en korrelasjon – mellom råvarepriser og inflasjon. I senere år kan det se ut som korrelasjonen mellom råvareprisutvikling og inflasjon er blitt svakere og dermed er råvarer kanskje blitt en mindre god inflasjonshedge. Hva som er årsak og hva som er effekt kan jo også diskuteres. På 1970-tallet var det for eksempel en massiv oppgang i oljeprisen, noe som gav betydelig løft i målt inflasjon. I grafen under har man delt historiske inflasjonstall inn i fem intervaller, og deretter målt hvilken avkastning råvarer har gitt i de ulike intervallene. I periodene med høyest inflasjon har råvarer også gitt den høyeste avkastning. Dette indikerer at råvarer fortsatt spiller en rolle som inflasjonshedge.

Fast eiendom

Fast eiendom kan også være en mulig inflasjonshedge. Leieinntekter er som regel justert mot konsumprisindeksen (KPI). Er eiendommen samtidig finansiert med lang rentebinding, kan kontantstrømmene fra fast eiendom, gi en god og stabil inntekt. Om fast eiendom stiger i verdi som følge av inflasjonen, eller verdien faller fordi investor vil kreve et høyere yield-nivå, kan det bidra til et mer uoversiktlig bilde når det kommer til å gi et anslag på den samlede avkastning av fast eiendom.

Kan vi se tegn til høyere inflasjon?

Basert på det jeg har skrevet i denne og de to forutgående bloggposter om inflasjon, kan vi for første gang på mange år kanskje stå foran høyere inflasjonsnivåer enn det vi har vært vant til. Foreløpig kommer dette i hovedsak til syne gjennom forventningsmålinger og i liten grad i selve markedsprisingen. Dersom man er redd for at inflasjonen kan overraske på oppsiden, kan det være lurt å gjøre eventuelle tilpasninger før man får konkrete signaler på det. Det er alltid fornuftig å være føre var.

INFLASJON – KAN VI FORVENTE HØYERE INFLASJON? >>>

HØYERE INFLASJON – KAN VI SE NOE TEGN TIL DET? >>>

Foreløpig er jeg ikke bekymret for en vesentlig høyere inflasjon, annet en forbigående. Vi kan nok få noe høyere inflasjonsnivåer enn vi har vært vant til, men jeg tror ikke det vil være nok til at finansmarkedene svekkes vesentlig. Det er uansett greit å holde seg unna renteplasseringer med lang rentebinding.