Kort oppsummert:

Kort oppsummert:

– Blandede markeder i mai

– Enighet om gjeldstaket til slutt

– Rentetoppen – hvor er den?

– Og vil kronen fortsette å svekke seg?

Blandede markeder i mai

Mai måned ble en aksjemåned uten noen klar retning. I de aksjemarkedene jeg følger tettest var det en blanding av både oppgang og nedgang. Dette både målt i lokal valuta og i norske kroner. Usikkerhet rundt gjeldstaket i USA, vedvarende høy inflasjon, pengepolitikken fremover og selskapsinntjeningen er blant de forhold som påvirker markedene mest nå.

I lokal valuta var USA og Japan opp, mens Oslo Børs, Europa og fremvoksende markeder var ned rundt 2%. Hittil i år er globale aksjer opp nærmere 9 %. Her ser vi nå store forskjeller mellom de ulike regioner og land. Best så langt i år er Japan med nesten 20% oppgang og svakest er fremvoksende markeder med ca. 1%. Globale aksjer er samlet opp nærmere 9 % og vi har med dette allerede fått en hyggelig årsavkastning i aksjemarkedet.

Som norsk investor ser det jo enda bedre ut som følge av den vedvarende kronesvekkelsen.

Omregnet til NOK blir jo da avkastningstallene enda bedre. Som tabellen under viser, så var globale aksjer opp ca 3% i mai, med Japan som det sterkeste markedet med en oppgang på nesten 9 %. Svakeste markeder var Oslo Børs og Europa, som begge var ned rundt 2%. Hittil i år, med den kraftige kronesvekkelsen så er de internasjonale markedene opp 20-25%. Unntaket her blir naturlig nok Norge uten noen kronesvekkelse samt fremvoksende markeder hvor det er en del usikkerhet rund utviklingen i Kina.

AKSJEMARKED |

MAI (I NOK) | HITTIL I 2023 (I NOK) |

| Verdensindeksen | 3,2 % | 22,8 % |

| Oslo Børs | -2,0 % | 3,7 % |

| USA | 4,6 % | 23,8 % |

| Europa | -1,9 % | 22,3 % |

| Japan | 8,7 % | 27,5 % |

| Fremvoksende økonomier | 2,5 % | 14,3 % |

Enighet om å løfte gjeldstaket i USA til slutt

I USA er det både Kongressen og Presidenten som utformer og vedtar finanspolitikken. Når så makten ofte er delt mellom de to partiene i henholdsvis presidentskapet og kongressen kan konfliktnivået bli høyt. Ikke minst gjelder dette rundt budsjetter og finansiering av underskudd. Den underliggende prinsipielle konflikten mellom disse to partiene ligger i hvilken rolle føderalstaten skal ha i forhold til delstatene.

I USA har det helt siden 1917 eksistert lovfestede gjeldstak. Hele 78 ganger har dette gjeldstaket blitt hevet siden den gang. De senere 10-år har konflikten rundt heving av gjeldstaket blitt stadig mer tilspisset som følge av den økende politiske divergens mellom de to partiene.

Den praktiske konsekvens av om et gjeldstak ikke blir løftet, er at det ikke vil være tilstrekkelig med midler til å betale de offentlige utgiftene, og heller ikke kunne betjene statsgjelden fullt ut. Dette vil av markedet oppfattes som et mislighold av statsgjelden. Et slikt mislighold kan få katastrofale konsekvenser både for amerikansk økonomi og amerikanske og globale finansmarkeder. Og det er nok derfor det til nå og nok også i fremtiden vil løse seg før det går riktig galt, får vi håpe.

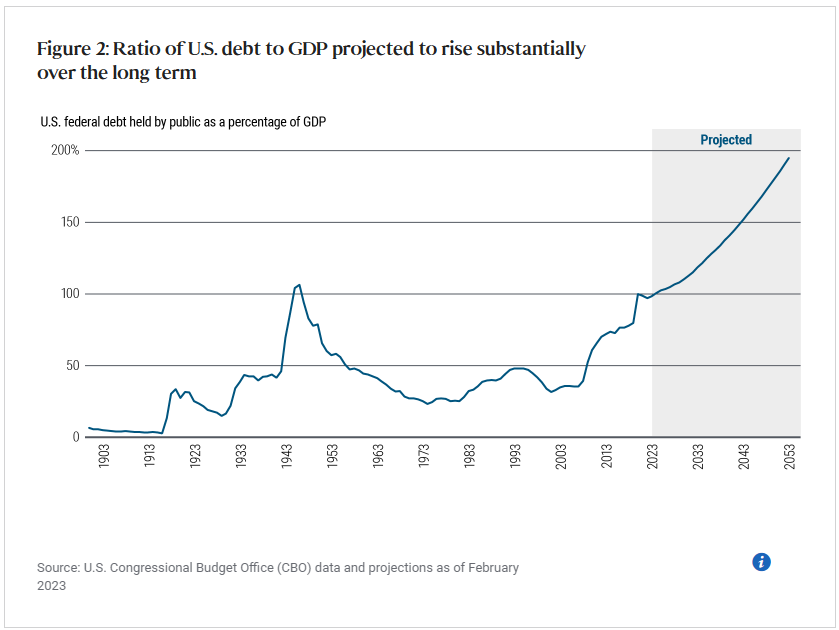

Hva som er bekymringsfullt på lengre sikt, er hvordan prognosene over statsgjeldens utvikling ser ut de neste ti-årene. Grafen under er henter fra renteforvalteren Pimco. Skulle dette bli en realitet, så vil statsgjelden i USA i forhold til BNP være på nivåer langt over som vi hadde i Europa under gjeldskrisen der for 10-15 år siden. Satt litt på spissen, når republikanerne foretrekker å kutte skatter når de har makten, og demokratene å øke de offentlige utgiftene når de har makten, så er dette en oppskrift på en fremtidig gjeldskrise

Kilde: Pimco

Rentetoppene – hvor er de og når skal rentene ned igjen?

Når jeg ser tilbake på hva ulike eksperter mente om hvor rentetoppene etterhvert ville være da sentralbankene begynte å heve rentene for snart 2 år siden, så er vi langt forbi disse nivåene. Mye fordi inflasjonsutviklingen både har vært høyere og mer vedvarende enn det de så for seg for ett til to år siden. Så det å være analytiker og prognosemaker er ikke alltid den enkleste jobb i verden.

Forventningene til hvor rentetoppen ligger i de ulike land og markeder og når de etter hvert også skal komme ned igjen har flyttet seg hele tiden. Så hvilke forventninger til dette ligger der ute nå?

Det er to måter å se på dette på, hvilke forventninger analytikerne og økonomene har og hva markedet priser inn av nivåer og utvikling. Er de på linje eller divergerer de? Jeg har tatt en titt på dette for USA, Europa og Norge.

For USA er økonomenes forventning at rentetoppen er nådd, og at renten skal gradvis nedover igjen og vil ligge ca 1% lavere enn i dag om et år. Da forventer de også at inflasjonen har falt til ca 2,5%. I markedet prises det en liten mulighet for ytterligere en heving, og at renten om et år er på linje med det økonomene har som forventning.

I Europa legger økonomene opp til minst et par hevinger til før toppen er nådd og at den vil begynne å falle litt inn i neste år, men renten vil om et år fortsatt være litt over der den er i dag. Omtrent de samme forventningen er priset inn i markedet også.

For Norge ser økonomene muligheten for ytterlige to hevinger, opp til en Norges Bank rente på 3,75% og den vil ligge en halv prosent lavere enn dette igjen om et år. Her er også markedsprisingen bra på linje med økonomene.

Oppsummert ser sentralbankrentene i økonomiene over til å være på topp eller ikke så langt unna toppen. De største rentesjokkene ser ut til å være bak oss. Rentenivåene vil komme ned igjen fra begynnelsen av neste år, men det forventes ikke så veldig store fall gjennom 2024. Her vil selvfølgelig inflasjonsutviklingen være den avgjørende faktoren. Får vi vedvarende høyere inflasjon, eller vil den komme forholdsvis raskt ned de neste 1-2 årene.

Og kronen vil fortsetter å svekke seg?

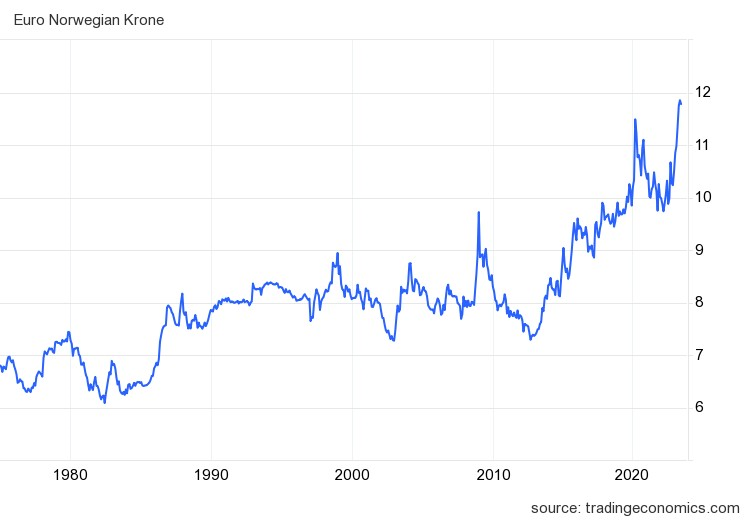

I forrige måned noterte vi historisk svake kronekurs mot både EUR og USD. Grafen under illustrerer hvordan kronen har svekket seg over tid, i dette tilfellet mot EUR. Spesielt fra rundt 2014 da oljen falt fra over 140 USD til nesten 20 USD pr. fat opplevde vi en markant svekkelse i NOK kursen. Svekkelsen de seneste par årene har i mindre grad vært knyttet til oljepris og mer til renteforskjeller tror jeg.

Det er nok mer enn en grunn til at den er så svak, men at utviklingen i renteforskjellene mellom henholdsvis EUR og USD er en vesentlig faktor, er ikke å komme utenom. Vår valuta er ikke lenger et like attraktivt plasseringsalternativ for internasjonale investorer.

Med mer aggressive sentralbanker ute en hjemme i Norge, så har Norge gått fra å være et høyrenteland til et lavrenteland, relativt sett i forhold til de to foran nevnte valutaer. Norges Bank har som kjent ikke valutakursstabilitet som en del av sitt mandat, men en stadig svakere krone gjør at dette gir indirekte høyere inflasjon i Norge fra importerte varer og tjenester. Dette har blitt en utfordring for Norges Bank.

Det foregår mye diskusjoner blant økonomer for tiden om det er riktig eller ikke for Norges Bank å ta hensyn til kronesvekkelsen, selv om den åpenbart at den er med på å gi høyere inflasjon i Norge. Et synspunkt er at importert inflasjon ikke kan styres gjennom pengepolitikken og sånn sett ikke skal hensyntas i rentesettingen. Det motsatte er da at dette skal hensyntas.

Norges Bank har fått et vanskelig dilemma å håndtere. Må de heve rentene mer enn de ønsker som følge av kronesvekkelsen? Hvis de ikke gjør det, kan det tenkes at kronesvekkelsen fortsetter frem til rentetoppen er nådd internasjonalt og at rentene der er på vei ned igjen.

Oslo, 9. juni 2023

Kjetil Gregersen, CFA