Kort oppsummert:

Kort oppsummert:

– Får vi resesjon i 2023?

– Kommer rentene ned med lavere inflasjon eller markedsfall?

– Rentemarkedet er blitt er alternativ

Vi ser en oppgang i aksjer i november, slik vi også registrerte i oktober. Optimismen kan kanskje skyldes mindre usikkerhet rundt og frykt for sentralbankenes nåværende nedkjølingsplan.

Vi har ikke akkurat vært bortskjemte med oppgang to måneder på rad i aksjemarkedet i år, men nå har vi fått en slik situasjon, og selvsagt påvirker det avkastningen for 2022. Markedsavkastningen hittil i år er fortsatt negativ, men dempet av en svakere krone fra årsskiftet. Den er likevel ikke så skremmende som man opplevde tidligere i år, da både rentehevinger, krig, strømpriser og kinesisk covid-policy sto som truende skyer på horisonten.

Det kan være mangelen på de helt store uværsskyene som får enkelte til å legge om til sommerdekk og gi gass fra startstreken. Men er det litt tidlig?

Den forestående renteøkningen i USA i midten av desember er ikke ventet å resultere i en ny trippel, og analytikere som har blitt intervjuet av The Economist tror det kan ha lagt seg et beroligende teppe av forventning til at det er mulig å komme i kapp med inflasjonen som planlagt.

Som vanlig er det ikke enkelt å avdekke hva det er nøyaktig som gir denne fortsatte oppsvingen. Hvem er det som øker eksponeringen sin mot markedet, er det kortsiktig investerte tradere eller investorer med lang tidshorisont? Kjøper man fordi signalene fra sentralbankene nå er litt roligere, at rentene skal opp i roligere tempo og at toppen snart er nådd? Kan det være fordi vi nå som kjent har kommet inn i det halvåret hvor det meste av avkastningen historisk sett har vært skapt. Er det nå mindre frykt for resesjon i 2023, eller er det noe annet?

Selv om vi nå ser at motorene ruses i depotet, ville jeg nok personlig holdt foten litt på bremsen. Jeg er nemlig foreløpig litt skeptisk til optimismen som enkelte av markedsaktørene viser. Det er nok en god del nedsiderisiko igjen i markedet, sannsynligheten for en resesjon i deler av verden er forholdsvis høy.

Økonomer har snakket høyt og ofte i spaltene om at sentralbankene nå delvis fremtvinger en resesjon som et middel for å dempe inflasjonen. Nå snakker de ikke bare om et «hvis den kommer», men hvor lenge den eventuelt vil vare. Det er likevel ikke noe som er hugget i stein, men jeg velger å sitte litt godt inn på stolen, i stedet for å være euforisk av optimisme. Så får vi se. Tar jeg feil, blir ingen mer glad enn meg, for resesjon er ingen gullalder for aksjemarkedet. Man barrikaderer seg, produksjonshjulene sakker farten på grunn av laber interesse, og aksjekursene faller som regel. Men, det er ikke to resesjoner som er like.

Men, la meg ikke dvele mer rundt avkjølende snakk, men la oss heller se mer på hva november har brakt oss. Dersom vi kikker på de ulike delmarkedene i lokal valuta, gikk markedene opp med mellom 3 % og 15 %. Japan var klart svakest, og fremvoksende markeder tydelig sterkest, med nesten 15 % oppgang.

Fremvoksende markeder, og da sikter jeg spesifikt til Kina, har vært betydelig svakere enn de øvrige markedene så langt i år. Den kraftige oppgangen nå i november er derfor ikke så overraskende når sentimentet først snur.

Så langt i år i lokal valuta, varierer nå markedsavkastningen betydelig. Norge og Japan er så vidt i pluss når vi går inn i årets siste måned, og de svakeste resultatene finner vi fortsatt i fremvoksende markeder, der vi ser et fall rundt 19 %.

Bildet endrer seg som vanlig dersom vi regner om til NOK. Kronen har vært svak (en biffmiddag til 500 danske kroner koster nå rundt 750 norske), og avkastningen har følgelig vært bedre i NOK enn i lokal valuta. Spesielt mot USD har kronen vært kraftig svekket, men dette scenariet snudde forrige måned. Så langt i år, og nå er det bare noen uker igjen, har markedsfallene i NOK vært forholdsvis moderate. Fallet har ligget litt i overkant av 8 % i det svakeste markedet, og drøye 2 % i USA som bestenotering. Det vil si, dersom vi ser bort fra Oslo Børs.

AKSJEMARKED |

NOVEMBER (I NOK) | HITTIL I 2022 (I NOK) |

| Verdensindeksen | 3,1 % | -4,0 % |

| Oslo Børs | 3,9 % | 1,6 % |

| USA | 1,0 % | -2,3 % |

| Europa | 6,7 % | -5,4 % |

| Japan | 3,5 % | -7,8 % |

| Fremvoksende økonomier | 9,9 % | -8,4 % |

Får vi resesjon i 2023?

Ulike resesjonsindikatorene jeg bruker, og som jeg har omtalt i tidligere markedsrapporter, er på nivåer som tidligere har signalisert kommende resesjon. En pålitelig indikator er inverterte rentekurver, hvor lange renter er lavere enn korte renter. En periode nå har de heist flagget og varslet at en mulig resesjon er underveis.

Kan vi så si noe eller spå noe om hvor lenge resesjoner vanligvis varer? Er det mulig å si noe om hvordan økonomien utvikler seg etter at bunnen er nådd? Ikke minst; hvordan gjør aksjemarkedene det i disse periodene, og hvordan oppfører de seg etter at resesjonen har mistet grepet?

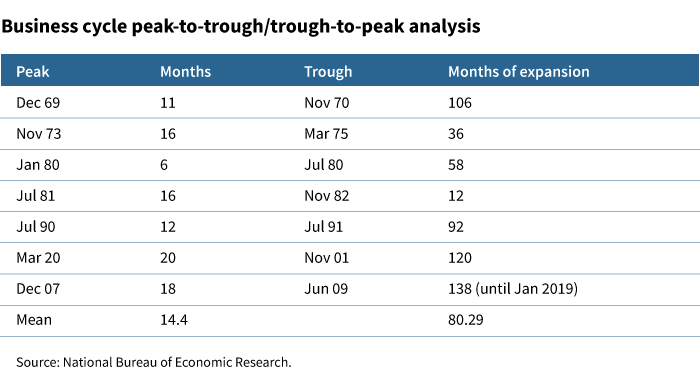

Som vanlig går jeg til amerikanske kilder, fordi her finnes det mest data, best data og lengst historikk. Den første tabellen jeg henviser til under, viser lengden på de identifiserte resesjonene de siste 50 årene. I snitt varer de omtrent et år, men variasjonene er store. Etter syv magre kommer heldigvis syv fete, og når regnværet har gitt seg, stikker solen alltid seg frem igjen. I etterkant av en resesjon ser vi at oppgangsperiodene varer i gjennomsnitt 6-7 år.

Kilde: NBER & Putnam

Kilde: NBER & Putnam

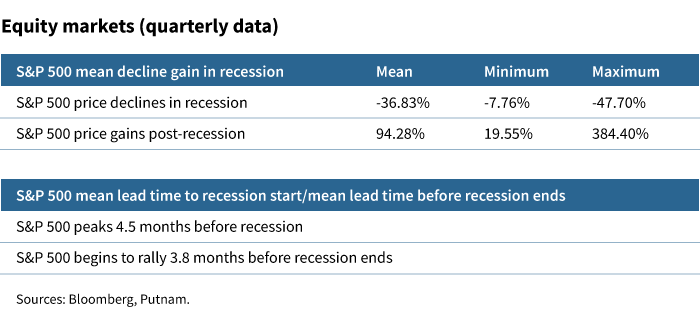

Det som er hakket mer interessant er vel hvordan aksjemarkedene klarer seg før, under og etter resesjonsperioder.

Tabellen under illustrerer både hvor mye S&P 500 faller i en resesjon – og hvor mye den stiger etter resesjonsperioder. Her er det store forskjeller ute og går, fra en håndfull prosents setback til nærmere en halvering av verdiene.

Tabellen viser at toppen i markedet nås i snitt 4,5 måneder før resesjonen setter inn, og at farten tar seg opp igjen gjennomsnittlig 3,8 måneder før vi ser utgangen av resesjonsperioden.

Hvordan markedene i 2023 vil utvikle seg før, under og etter en eventuell resesjon gjenstår selvsagt å se, men historikken indikerer i hvert fall et mulig utfallsrom.

Hvordan markedene i 2023 vil utvikle seg før, under og etter en eventuell resesjon gjenstår selvsagt å se, men historikken indikerer i hvert fall et mulig utfallsrom.

Kommer rentene ned med lavere inflasjon eller markedsfall?

Vi har over mange år sett at sentralbankene gir gass og senker rentene når det er markedsuro. Vi så det på 1980-tallet, og vi har orkesterplass til snuoperasjonen i dag.

Det samme skjedde under koronapandemien, Finanskrisen og da IT-boblen sprakk; sentralbankene kom alltid markedene til unnsetning. Dette narrativet skal vi ikke forvente at seiler opp så raskt denne gangen. Sentralbankene gjennomfører nå nemlig et regimeskifte, der mange oppleste og vedtatte «sannheter» rundt dette vil måtte skrives om.

Sentralbankenes hovedmål er nå å få inflasjonen under kontroll. Jobb nummer én er å få den ned mot – og til – inflasjonsmålet. Sentralbankene vil derfor ikke denne gangen løpe med alle mann til pumpene for å bistå markedene ved større markedsfall. Slike eventuelle markedsfall vil denne gangen være velkomne som kjølevann i en overopphetet Formel 1-motor.

Dette er et foretrukket grep fra sentralbankene, og jeg tror ikke alle investorer er klar over hvordan en slik mekanisme vil spille ut denne gangen.

Likeledes er det mange investorer som forventer at når inflasjonen viser tegn til at den har toppet ut og begynner å falle, så vil sentralbankene igjen begynne å kutte rentene aggressivt, slik de historisk sett har gjort før. Dette er kanskje en av grunnene at aksjemarkedene har vært så sterke de siste månedene, ettersom inflasjonstallene har begynt å bevege seg litt nedover fra de høyeste målingene.

Dette vil som sagt ikke skje denne gangen. Sentralbankene vil nå holde rentene høye så lenge de føler det trengs, for å knekke inflasjonen på varig basis. Da har de ikke råd til å ta feil ved å begynne å senke rentene for tidlig eller for fort. Da er teorien at motoren vil skjære seg. Oppgangen i aksjemarkedene de siste par månedene kan – og jeg sier kan – være et eksempel at investorene reagerer for tidlig på fall i inflasjonen, når det er nå er overveiende sannsynlig at en resesjon kommer i 2023.

Rentemarkedene er blitt et alternativ

Sentralbankenes pengepolitikk før, under og etter koronapandemien har lenge gjort rentemarkedene til relativt uinteressante plasseringer. Oppgang i rentene på alle løpetider, samt utgang i kredittspreader har gjort rente- og kredittmarkedene til mer aktuelle plasseringsalternativer, både absolutt og ikke minst risikojustert.

I skrivende stund synes jeg plasseringer med 2-3 års løpetid er det mest interessante. Her får man grei løpende avkastning, og jeg tror ikke rentene skal så veldig mye mere opp fra dagens nivåer. I tillegg legger jeg til grunn at de vil kunne holde seg på disse nivåene de neste par årene, med de nevnte sentralbankene – som vil være forsiktige med å senke rentene for raskt. Lenger ut på rentekurven ville jeg vært mer forsiktig foreløpig, etter at lange renter har falt med 0,75 % til 1 % i løpet av den siste tiden.

Oslo, 12. desember 2022

Kjetil Gregersen, CFA