Kort oppsummert:

Kort oppsummert:

– Lange renter opp med sentralbankrenter

– Sentralbanken fortsetter å heve

• Høyrentemarkedet stadig mer attraktivt?

Den hyppig omtalte oktober-effekten, myten om at aksjemarkedet alltid svinger ned i oktober, har delvis uteblitt. Denne høsten kniver optimistene og pessimistene om markedene, og vi ser en økt risikovilje hos noen investorer.

Det ser ut til at vi er inne i en periode der aksjemarkedet omtrent annenhver måned enten stiger eller faller. Trenden er likevel fortsatt merket av forsiktighet, og pilene peker enten sideveis eller nedover, avhengig av hvilket marked vi ser på.

Det fenomenet vi observerer, minner om den klassiske kampen mellom pessimistene og optimistene i markedet, eller sagt på en annen måte: Tautrekkingen mellom grådighet og frykt som påvirkende mekanismer. Det er kanskje ikke så rart at vi får disse svingningene. Når de deler av aksjemarkedene som har vært svakest så langt i 2022, som USA, fremvoksende markedet og Europa som forrige måned hadde hatt en nedgang på mellom 20 og 30 % hittil i år, er det jo forståelig at noen velger å handle. En større andel risikovillige investorer med tålmodighet og litt lenger horisont kommer på banen. Det indikerer altså at en søker å øke risikoen, med mulighet for å tjene gode penger på sikt.

Eksempelvis så vi over dammen i USA at S&P 500 endte på 8 % oppgang, mens Dow Jones Industrial Average steg med 14 %. Energisektoren steg brattest, med hele 24,8 %. Alt dette målt i dollar.

Omregnet til NOK endte S&P 500 med en oppgang på 3,3 % oppgang, og det er muligens de harde, triple rentehoppene som har gitt optimistene tro på at det er mulig å få bukt med inflasjonen, og gitt en investerings- og risikovilje oktober sjelden ellers ser. Men som sagt, dette bildet kan svinge ned igjen i november.

I lokal valuta steg de ulike markedene fra 3 % til 8 %. Unntaket her en fremvoksende markeder, hvor Kina utgjør en vesentlig del. Her falt markedet med 3 % i forrige måned.

Kinas vedvarende strenge politikk, som blant annet medfører nedstengning ved ethvert nytt Corona-utbrudd, slår negativt ut for den kinesiske økonomien, og dette viser de seneste målingene.

Handelsvektet har NOK seilt litt i åpen båt og vært volatil, men er forholdsvis lite endret så langt i år. Mot USD har derimot kronen på det meste svekket seg innpå 25 %. Gjennom oktober så vi at denne trenden snudde, og ga som resultat at markedsavkastningen fra internasjonale markeder, omregnet til NOK, ble lavere. Omregnet til NOK, viser dermed de ulike aksjemarkedene en avkastning mellom -7 % og 3 %.

AKSJEMARKED |

OKTOBER (I NOK) | HITTIL I 2022 (I NOK) |

| Verdensindeksen | 1,4 % | -6,9 % |

| Oslo Børs | 6,6 % | -2,2 % |

| USA | 3,3 % | -3,2 % |

| Europa | 2,7 % | -11,3 % |

| Japan | -0,9 % | -10,9 % |

| Fremvoksende økonomier | -7,3 % | -16,7 % |

Lange renter opp med økte sentralbankrenter – når blir de attraktive?

Rentene heves som sagt fortsatt temmelig aggressivt opp av sentralbankene i modne økonomier, og det signaliseres for øyeblikket at vi ikke har nådd toppen, men at renten fortsatt skal opp. Det er en standhaftighet over politikken som kanskje gir optimistene økt håp, selv om belastningen på privatmarkedet kjennes godt.

Sentralbankene har likevel låst roret fast, med en klar målsetning om å styre mot en så betydelig svekkelse av økonomien at inflasjonspresset vil avta etter hvert. Det sies også med all tydelighet at man akter å holde rentene på et høyt nivå over tid, også hvis – eller når – man får kontroll på inflasjonen og ser at den begynner å komme ned igjen.

Det er gjort anselige byks på dette området nå før juletider, og økningene vil antagelig bli mer beskjedne fremover, da de fleste sentralbankene har tatt i så det holder til nå. USA har for eksempel hevet renten fra 0,5 % i mars i år, til 4 % i skrivende stund. For fjerde gang i år satte Fed opp renten med trippelheving ved sitt novembermøte, og renten i USA er nå på sitt høyeste siden tidlig 2008.

Fremtidskursene forventer en ytterligere oppgang med omkring 1 % frem til midten av neste år, for deretter å la renten synke gradvis nedover.

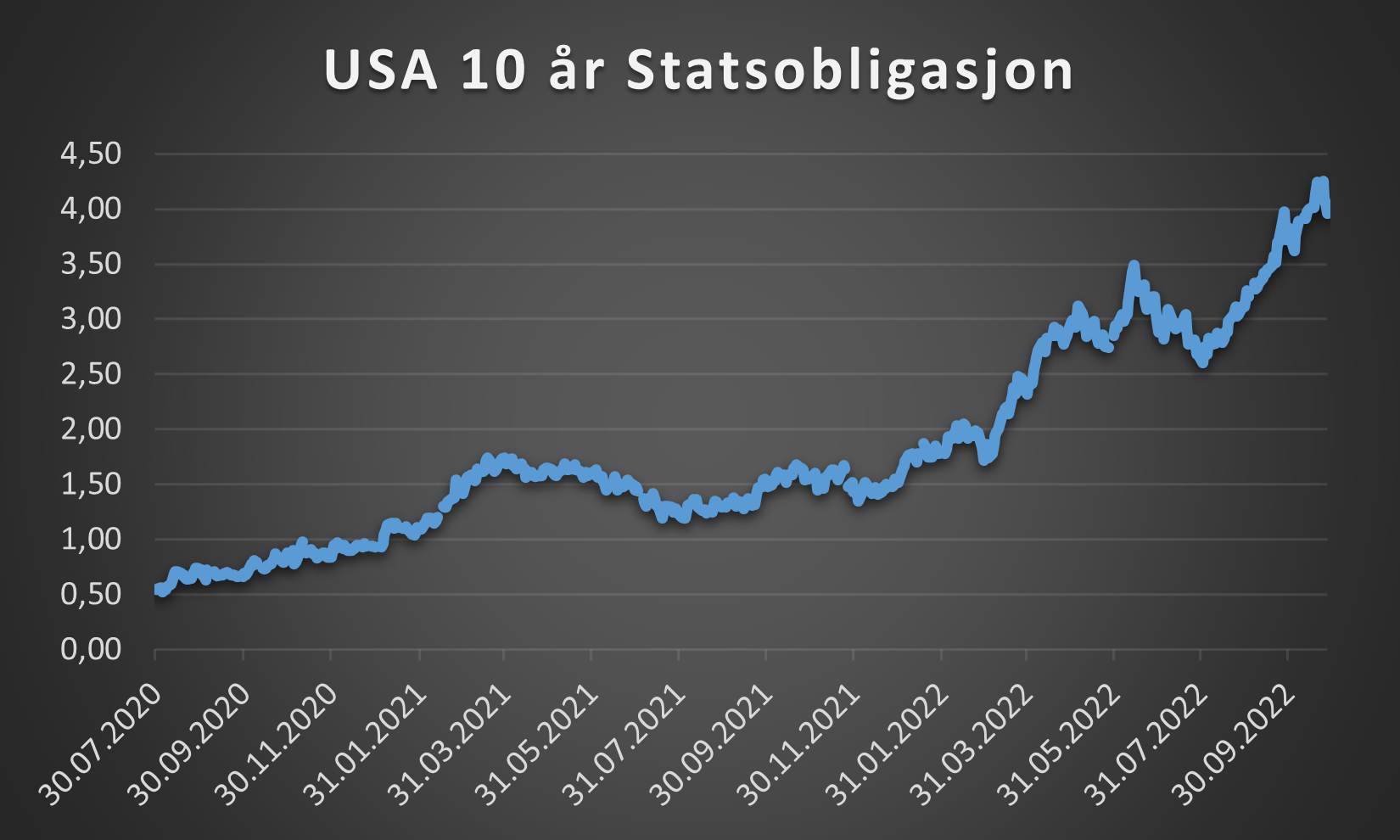

10-årsrente i USA bunnet ut på ca 0,5 % rente under høsten 2020. Den er nå oppe på rundt 4,2 %. Vi må som sagt tilbake til tiden rett før Finanskrisen for å finne tilsvarende høye nivåer. Se grafen under;

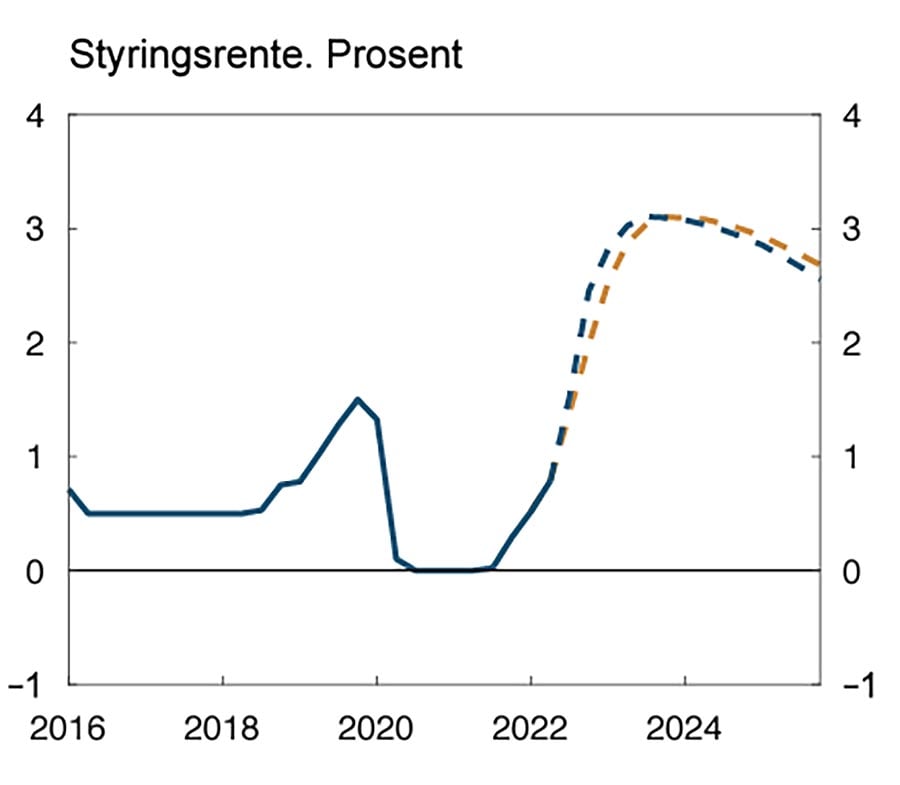

I Norge har vi sett mindre av den samme aggressiviteten, men mange kjenner likevel på rentetrykket. Renten er hevet fra 0 % i august i fjor til 2,5 % denne høsten, og Norges Bank gjør i likhet med sine kolleger i USA den samme vurderingen om at den skal ytterligere opp frem mot sommeren. Her til lands signaliseres det at den skal opp to knepp til før fellesferien setter inn. Forventningen er også her at rentenivået deretter vil synke gradvis nedover. Ta en kikk på projeksjonen i grafen under.

I Norge har vi sett mindre av den samme aggressiviteten, men mange kjenner likevel på rentetrykket. Renten er hevet fra 0 % i august i fjor til 2,5 % denne høsten, og Norges Bank gjør i likhet med sine kolleger i USA den samme vurderingen om at den skal ytterligere opp frem mot sommeren. Her til lands signaliseres det at den skal opp to knepp til før fellesferien setter inn. Forventningen er også her at rentenivået deretter vil synke gradvis nedover. Ta en kikk på projeksjonen i grafen under.

Du kan også, hvis du er interessert i lange linjer, lese mine tidligere bloggposter om inflasjon her.

Kan vi se tegn til høyere inflasjon? – Finansco

Kan vi forvente høyere inflasjon? – Finansco

Hvordan investere i perioder med stigende og høy inflasjon? – Finansco

Inflasjon 2022 – en oppdatering – Finansco

Jeg var i fjor spent på når sentralbankene, og da særlig den amerikanske, ville begynne å feste grepet, og var metodisk undrende til om man ville være tøff nok, tidlig nok.

Kilde: Norges Banks Pengepolitisk rapport med vurdering av finansiell stabilitet 3/2022

Kilde: Norges Banks Pengepolitisk rapport med vurdering av finansiell stabilitet 3/2022

Renten på 10-års statsobligasjon i Norge har fra høsten 2020 og frem til nå økt fra ca. 0,5 % rente til ca 3,5 %, noe mindre enn i USA. Hadde du vært investert i denne perioden, vill du fått en negativ avkastning på nærmere 25 %. Det er ikke så veldig attraktivt å miste 25 kroner for hver hundrelapp du en gang la inn.

Er lange renter så blitt attraktive når vi ser på dagens nivåer? Sammenlignet med dagens totale inflasjonsnivå på nesten 7 % i Norge, så blir løpende avkastning justert for dagens inflasjon heller ikke så attraktivt på negative 3,5 %. Bortsett fra høyrentemarkedet er det vel ikke noen renteplasseringsalternativer i det norske markedet per i dag som kan gi en positiv løpende realavkastning.

Nå er imidlertid som kjent finansmarkedene framoverskuende, og når markedsaktørene begynner å forvente at inflasjon og renter har nådd en topp, kan lange renter begynne falle tilbake igjen. Da kan plasseringer i lange obligasjoner være et interessant alternativ. Men tiden for dette alternativet ennå ikke inne.

Høyrentemarkedet stadig mer attraktivt?

Norsk og nordisk høyrentemarked har derimot noen unike egenskaper som er attraktivt i det rentemarkedet vi nå er inne i – med stigende korte og lange renter. Låntagere i det nordiske høyrentemarkedet har nesten utelukkende lån med såkalt flytende rente. Det vil si at lånene rentereguleres normalt hver 3. måned. Høyere underliggende rentenivå gir derfor høyere løpende kuponger, og ingen eller minimale kurstap som følge av høyere lange renter. Når tremåneders NIBOR rente har gått fra 0,2 % til 3,4 % siden midten av fjoråret, så har den løpende avkastningen på høyrenteobligasjoner og fond løftet seg tilsvarende uten noe korresponderende kurstap.

I tillegg til et høyere rentenivå, er det flere komponenter som bidrar til den samlede avkastningen over tid, både positivt og negativt.

For det første har alle låntagerne i dette markedet en svakere kredittkvalitet enn de beste selskapene, og må betale for dette med høyere kredittpåslag. Dette kredittpåslaget kan endre seg over tid, og således påvirke avkastningen til investor. Dernest vil det jevnlig forekomme at enkelte av låntagerne får problemer med å betale alle rentene på lånet, eller ikke greier å tilbakebetale hele eller deler av lånet. Det vil dermed ende med tap for långiver.

Hva er så svaret på mitt spørsmål i overskriften? Ja, dette markedet har blitt mer attraktivt, dels som følge av høyere løpende renter. Men dette markedet fremstår ikke utelukkende som en tidlig julegave, det innebærer nemlig også en høyere risiko. Risikopåslagene har økt, og det må regnes med at det kan oppstå kredittap som følge av økt mislighold fra låntagere.

Dersom dette er fullt ut priset i markedsprisene, er vanskelig å vite, men en god del er det. Så ja, la meg konkludere: Det kan være fornuftig å ha litt av porteføljen allokert til det nordiske høyrentemarkedet. Gjør du det, bør du investere via høyrentefond, slik som vi også gjør det i Finansco for våre oppdragsgivere.

Oslo, 17. november 2022

Kjetil Gregersen, CFA