Kort oppsummert:

Kort oppsummert:

– Aksjemarkedene svinger opp igjen

– Sentralbanken i USA bremser obligasjonskjøp

– God resultatsesong – bra for markedet

– Bør vi frykte inflasjonsspøkelset?

Oktober har vært en god måned med oppgang i aksjemarkedene. I USA har sentralbanken varslet nedbremsing av sin storstilte kjøpebonanza på obligasjonsmarkedet. Jeg ser også på indikatorer for inflasjon, og om det er noen grunn til å skjelve.

September var med stort og smått en negativ måned for aksjer, slik markedet har for vane å oppføre seg når høsten kommer. Men de fleste markedene kan notere seg for et solid comeback i oktober.

Ett unntak er Japan, som ga fra seg hele oppgangen de skaffet seg i oktober og falt noe tilbake. Fremvoksende markeder har heller ikke overrasket, og fortsatte også i oktober den svake utviklingen vi har sett gjennom 2021.

For markeder som USA, Europa og Norge ser bildet vesentlig bedre ut etter oktober måned. Markedsavkastningen ble positiv, og lå mellom 1 % og 3,5 %.

Det er dermed grunn til å spørre seg om vi allerede har tilbakelagt perioden med tradisjonelt svake høstmåneder, og påbegynt den sesongen eller delen av året der aksjemarkedene normalt gjør det best; nemlig mellom desember og mai. Det kan faktisk se slik ut.

Tar vi en kikk på tabellen under, ser vi at avkastningen for globale aksjer, omregnet til NOK, var litt blandet i oktober. Unntaket for de markedene jeg følger, var Japan og fremvoksende markeder, med en nedgang på henholdsvis 7,4 % og 2,4 %.

Så til noe som kan kalles imponerende hva avkastning gjelder. Omregnet til norske kroner er det nemlig nå svært god avkastning for hele året, samlet sett. Globale aksjer har hevet seg 15 %, mens USA og Norge har en oppgang på godt over 20 %. Dette er langt over hva som kan forventes på årlig basis. Det er som sagt imponerende.

Når vi nærmer oss jul, kan vi begynne å anslå prognosene for hva 2021 vil komme til å ende på. Uten å foregripe begivenhetenes gang på noe omfattende vis, ser vi likevel en skikkelig strekk i laget når vi studerer gapet mellom de beste og de dårligste markedene så langt i år. Gapet mellom USA og Japan nærmer seg nå 30 %.

Med den store spredningen i avkastning som vi har vært vitne til i år, begynner også forskjellene i prising av de ulike markedene å bli store. Det er fortsatt slik at de dyreste markedene fortsetter å kaste godt av seg, noe som øker prisingsgapet mellom billige og dyre markeder. Selvsagt vil ikke denne seilasen bære rett til himmels, den vil nødvendigvis snu på ett eller annet tidspunkt. Men innen den tid, kan det fortsatt bli kostbart dersom man satser på de rimeligste markedene før man kommer til rundingsbøya og utviklingen reverseres.

Som det heter i det kjente ordtaket fra økonomen JM Keynes sier: «Markedet kan forbli irrasjonelt lenger enn du kan være solvent.»

AKSJEMARKED |

OKTOBER (I NOK) |

HITTIL I 2021 (I NOK) |

| Verdensindeksen | 1,6 % | 15,2 % |

| Oslo Børs | 2,5 % | 22,9 % |

| USA | 3,4 % | 22,3 % |

| Europa | 0,9 % | 11,7 % |

| Japan | -7,4 % | -5,5 % |

| Fremvoksende økonomier | -2,4 % | -0,2 % |

Fed starter nedbremsing av obligasjonskjøpene

Den amerikanske sentralbanken – Fed – kunngjorde i kjølvannet av sitt siste møte at stimulanseøkonomien er på hell. De varsler en nedgang i tempoet for kjøp av amerikanske obligasjoner, og det vil bli en gradvis nedtrapping fra desember av.

Frem til i høst har Fed handlet for 120 milliarder USD hver måned, et grep de har tatt for å bringe balanse og stabilitet i finansmarkedene. Nedbremsingen kommer til full stopp når vi nærmer oss sommeren, og ved midten av neste år er det ventet at de ikke lenger vil kjøpe nye obligasjoner.

I sin uttalelse har Fed sagt at obligasjonskjøp har vært et viktig virkemiddel i arbeidet med å støtte opp under både økonomien og markedene, og at dette arbeidet har ført frem. De har nådd målene de satte seg. Fed sier samtidig at de forventer at inflasjonen vi avta gjennom andre halvdel av 2022, og at de derfor ikke har noen planer om å heve rentene. Ikke helt på linje med Norges Bank, med andre ord.

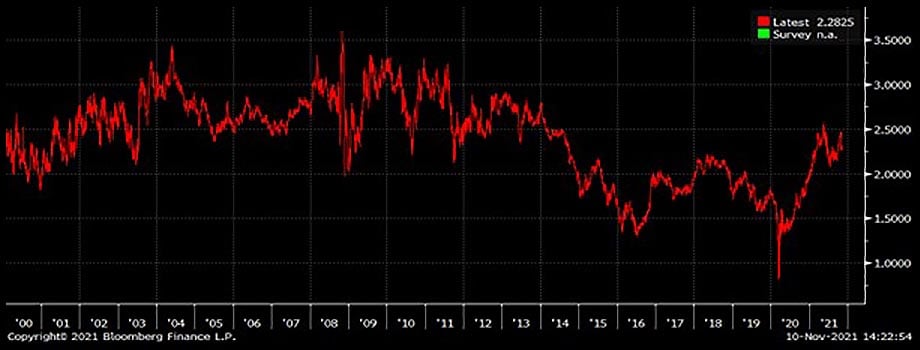

Grafen under, som viser utviklingen av balansen til Fed, ser ut som en skiløype som favoriserer klatrespesialister. Balansen har eksplodert etter finanskrisen, nærmere bestemt en åttedobling. Den var marginalt på vei ned en slak utforkjøring før Corona traff oss i begynnelsen av fjoråret. Herfra er løypeprofilen bratt som en klippe, og fra før finanskrisen og frem til i dag, har sentralbankens beholdning av ulike obligasjoner omtrent 16-doblet seg.

Kilde: Bloomberg

Kilde: Bloomberg

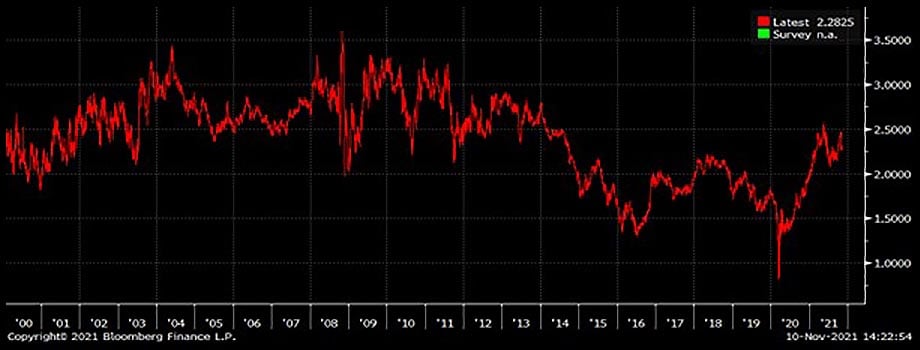

I neste graf kan vi se utviklingen gjennom ti år med statsrente fra før finanskrisen og frem til i dag. Her ser vi altså en omvendt løypeprofil, med et fall fra 5 % rente i 2007 til 0,5 % som det laveste punktet i fjor. Det kan se ut som det eksisterer en sammenheng mellom periodene der Fed har vært aktive med kjøp av obligasjoner og renteutviklingen i USA på lange obligasjoner.

Med det sagt: Det kan bli spennende å se hvordan lange renter nå utvikler seg, i det Fed avslutter sin handletur på obligasjonsmarkedet.

Så langt god resultatsesong – positivt for markedet

Analytikerne har tatt ned sine forventninger for selskapenes inntjening i forkant av rapporteringen for 3. kvartal. Vi er ikke helt à jour, men så langt har selskapsrapporteringen vært bedre enn forventet.

Dette er nok en av forklaringene til at markedene har vært positive i oktober. I akademiske kretser sliter man riktignok med å dokumentere eller fastslå en klar sammenheng mellom inntjening og markedsavkastning, men generelt vil jeg si at jeg personlig foretrekker markedsoppgang som følge av økt inntjening, heller enn markedsoppgang fra multippel ekspansjon.

Jeg ser nå at den forventede inntjeningen de neste 12 månedene løfter seg igjen, etter en kortere periode der forventningene har blitt liggende på drivanker, og utviklingen har gått mer sideveis. Optimismen i inntjeningsforventningene kan gi medvind til markedene.

Skal vi la oss skremme av inflasjonsspøkelset?

Det har vært et jevnt fall i inflasjon verden over gjennom de siste 40 årene. Med tilhørende fall i korte og lange renter, tror nå mange at denne 40-årsperioden kan være i ferd med å bli avløst av en periode der vi vil se mer vedvarende, høyere inflasjon og rentenivåer. Jeg har tidligere behandlet temaet i tidligere bloggposter, og du finner disse postene om inflasjon her i arkivet på våre hjemmesider.

I denne markedsrapporten vil jeg trekke frem noen inflasjonsindikatorer som jeg følger, for å undersøke hva som er status. Tallseriene er hentet fra USA, der tilfanget av data også er best. Men det som skjer i USA, vil nok reflekteres i større eller mindre grad i andre deler av verden, også.

Under ser du en graf som viser utviklingen av konsumprisen i USA. Her er det enkelt å se hvordan inflasjonen har skutt i været siden første kvartal i år. For å finne tilsvarende nivåer, må vi faktisk tilbake til 1990-tallet. Fed ser ut til å ha et relativt avslappet forhold til denne utviklingen, og mener det kun er snakk om et forbigående fenomen.

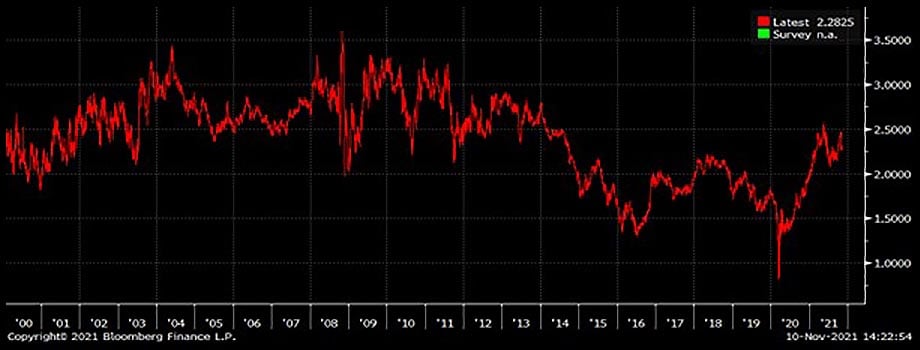

Denne neste grafen viser Feds egen inflasjonsforventingsindikator (langt ord, men det betyr at grafen speiler hvilke forventninger samfunnet og finansmiljøene har i forhold til inflasjon.) Denne grafen er et produkt av en rekke sammenstilte datapunkter som måler inflasjonsimpulser i USA.

Denne neste grafen viser Feds egen inflasjonsforventingsindikator (langt ord, men det betyr at grafen speiler hvilke forventninger samfunnet og finansmiljøene har i forhold til inflasjon.) Denne grafen er et produkt av en rekke sammenstilte datapunkter som måler inflasjonsimpulser i USA.

Det er ikke noe ved grafens beskaffenhet som påkaller verken frykt eller grunn til å slå alarm. Nivåene har de siste 20 årene ligget stabilt rundt inflasjonsmålet til Fed. Så langt har Fed sine ord i behold. Men hva kan vi lese ut av andre indikatorer?

Det er ikke noe ved grafens beskaffenhet som påkaller verken frykt eller grunn til å slå alarm. Nivåene har de siste 20 årene ligget stabilt rundt inflasjonsmålet til Fed. Så langt har Fed sine ord i behold. Men hva kan vi lese ut av andre indikatorer?

Den neste grafen er hentet fra markedsprising i obligasjonsmarkedet, nærmere bestemt inflasjons- og realobligasjoner. Her beregnes det hvilken fremtidig inflasjon som prises inn i dagens marked. Grafen gir et slags værvarsel, om du vil, den viser hva som er priset inn av inflasjon i USA om fem år. Som vi ser ligger disse nivåene i dag ikke langt fra inflasjonsmålet, og heller ikke her ser jeg noe som vekker uro eller gir grunn til bekymring.

Denne tredje grafen viser derimot sammenhengen mellom utviklingen i produsentpriser og konsumpriser, og igjen er tallmaterialet hentet fra USA. Det normale er at vi først ser endring i produsentpriser, som etter hvert slår ut i konsumprisene. Her ser det kanskje litt mer skummelt ut, og antyder en risiko. Grafen indikerer nemlig at inflasjonspresset i produksjonsleddene kan slå ut hos konsumentene.

Denne tredje grafen viser derimot sammenhengen mellom utviklingen i produsentpriser og konsumpriser, og igjen er tallmaterialet hentet fra USA. Det normale er at vi først ser endring i produsentpriser, som etter hvert slår ut i konsumprisene. Her ser det kanskje litt mer skummelt ut, og antyder en risiko. Grafen indikerer nemlig at inflasjonspresset i produksjonsleddene kan slå ut hos konsumentene.

Til slutt vil jeg vise en graf fra Conference Board i USA. De gjennomfører en spørreundersøkelse hos tilfeldig utvalgte husholdninger om deres inflasjonsforventninger neste 12 måneder. Som grafen illustrerer, treffer de ganske dårlig over tid på nivå, samtidig som grafen også viser at forventningene har skutt i været.

Til slutt vil jeg vise en graf fra Conference Board i USA. De gjennomfører en spørreundersøkelse hos tilfeldig utvalgte husholdninger om deres inflasjonsforventninger neste 12 måneder. Som grafen illustrerer, treffer de ganske dårlig over tid på nivå, samtidig som grafen også viser at forventningene har skutt i været.

De ulike grafene jeg har vist deg, gir altså noe ulike signaler om hvor inflasjonen er på vei. Det er i dag vanskelig å kunne si noe bestemt om inflasjonshoppene i USA og andre land er forbigående, eller mer langvarige.

De ulike grafene jeg har vist deg, gir altså noe ulike signaler om hvor inflasjonen er på vei. Det er i dag vanskelig å kunne si noe bestemt om inflasjonshoppene i USA og andre land er forbigående, eller mer langvarige.

Det som bekymrer meg, er om sentralbankene skulle ta feil. Det vil være svært bekymringsfullt dersom det skulle vise seg at de har tatt for lett på det, og de mest spøkelsesaktige indikasjonene skulle slå til.

Vi vil i så fall få et scenario der ulike sentralbanker vil komme på etterskudd i pengepolitikken. Som når man venter for lenge med å bremse når man er på vei ned en bakke på kjelke, vil tiltakene nødvendigvis måtte bli kraftigere, jo lenger man venter med reaksjonen.

Dette vil i så fall ikke være spesielt positivt for de fleste finansmarkeder.

La oss håpe at sentralbankene har rett.

Oslo, 15. november 2021

Kjetil Gregersen, CFA