Kort oppsummert:

Kort oppsummert:

-Svake fremvoksende markeder – utelukkende koronadrevet?

– Lange renter ned – lavere inflasjon og vekst?

Markedsutvikling i juli

Koronapandemien skal ikke ha skylden for alt. Det ser vi nå eksempel på i Kina, der myndighetenes strenge linje mot privat sektor har hemmet utviklingen i aksjemarkedet. Likevel, juli ble nok en positiv måned for globale aksjer, samlet sett.

Litt blandet i aksjemarkedene – og sterkere NOK

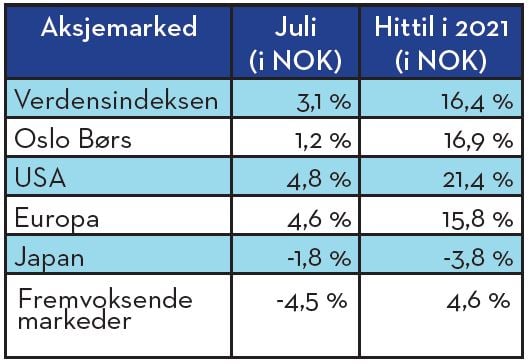

Aksjemarkedet er midt inne i resultatrapporteringen for 2. kvartal i år, og det leveres stort sett bra tall. Mange selskaper leverer også bedre enn forventet. For de ulike markedene jeg følger er bildet imidlertid noe mer nyansert. Japan og fremvoksende markeder leverte f.eks. negativ avkastning i juli. Utviklingen i fremvoksende markeder kommenterer jeg litt nærmere lenger ned i markedsrapporten.

Kronesvekkelsen som vi så begynnelsen på fra mars måned av, har fortsatt. Dermed har avkastningen i NOK vært bedre enn i de respektive lokale valutaer. Det er interessant å se at kronen svekker seg, samtidig som oljeprisen holder seg sterk på rundt USD 70-75 pr fat.

Det som fortsetter å løfte markedene er god inntjeningsvekst hor selskapene, en svært stimulativ penge- og finanspolitikk i flere land, samt gode vekstindikatorer i mange land og regioner. Motvinden, hvis vi kan snakke om det, kommer fra prisingen av aksjemarkedene som er høye i en historisk sammenheng. Dette siste momentet tilsier at nå er ikke tiden inne for å ta maksimal risiko, selv om det meste annet ser mer positivt ut.

Som tabellen under viser var avkastningen, omregnet til NOK, positiv for alle markeder unntatt fremvoksende økonomier. Sterkeste marked i NOK hadde vi i USA, med en oppgang på nesten 5 %. Svakest her var fremvoksende markeder og Japan. Når jeg justerer for kronestyrkelsen som lå mellom 2,5 % til 3,5 % i ulike valutaer, så var USA fortsatt det beste markedet, hva valuta angår. Her så man en oppgang på 2,4 %, mens fremvoksende markeder og Japan var ned 6,7 % og 2,4 %.

Som tabellen over viser, så har avkastningen i aksjemarkedene så langt i år vært veldig bra, langt over det vi kan forvente som en normalavkastning på årsbasis. Det vi også observerer, er at det etter hvert også er blitt til dels betydelige avkastningsforskjeller i noen markeder. Her har spesielt Japan hatt en svak utvikling så langt i år, med negativ avkastning omregnet målt i NOK.

Svakere fremvoksende markeder – bare koronadrevet?

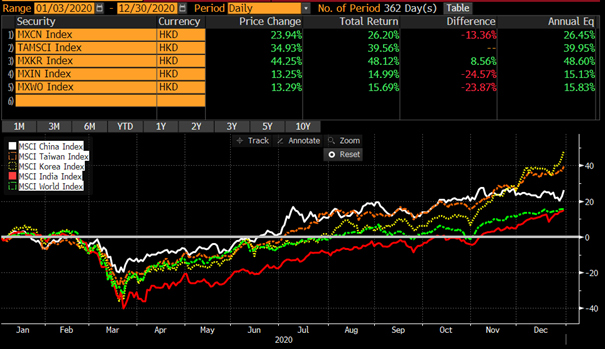

Kina, Taiwan, Korea og India utgjør til sammen 70 % av MSCIs indeks for fremvoksende markeder, og her utgjør Kina ca. en tredjedel av indeksen. Kanskje med et lite unntak når det gjelder India, maktet antagelig disse landene med strenge og effektive tiltak – samt litt flaks – å dempe de første smittebølgene i større grad enn hva eksempelvis Europa og USA fikk til. Denne håndteringen ble «belønnet» i markedene gjennom en sterkere oppgang i både Kina, Taiwan og Korea enn hos de modne aksjemarkedene, mens India var på linje. Grafen under viser utviklingen i de respektive markedene gjennom 2020:

Vi ser en annerledes utvikling nå i år, og tabellen under viser dette. India har hatt en svak utvikling i 2021, og mye av dette kan nok skyldes at smitteutviklingen i landet, som har vært arnested for Delta-varianten av viruset, har vært svært negativ og ute av kontroll. I de andre tre landene har de hatt noe oppblussing, men bedre kontroll. Taiwan og Korea har da også fulgt utviklingen til modne aksjemarkeder.

Kina står her ut med en svak utvikling, etter en sterk utvikling de første to månedene i år. Her er ikke pandemien og omfanget av den en del av forklaringen. For det første var Kina blant de første som begynte å trekke tilbake en del av de økonomiske stimulansene de innførte i 2020. Dernest, og dette er nok det viktigste; kinesiske myndigheter har gjennom en rekke grep og tiltak søkt å redusere posisjonen og makten til de største selskapene i Kina som Alibaba, Tencent osv. De tillater for eksempel ikke lenger at private utdanningsinstitusjoner får drive med fortjeneste, de nekter/bremser adgangen kinesiske selskaper ellers ville hatt til å børsnotere seg i USA osv.

For Kinas del og også de øvrige landene over, er det antagelig i mindre grad koronapandemien som har forårsaket den svakere avkastningen i forhold til modne markeder. Snarere er det nok tiltak og restriksjoner fra myndighetene overfor privat sektor som gjør utslaget.

Lange renter fortsetter ned – forsvant inflasjonsfrykten?

Lange renter fortsetter ned – forsvant inflasjonsfrykten?

Utviklingen i lange renter kan ofte være et signal på markedets forventninger til både inflasjonsutviklingen og vekst fremover. Fra inngangen av året i fjor til i nå har vi sett store bevegelser i lange renter, delvis som følge av endringer av forventingen til vekst og inflasjon fremover. Jeg vil her bruke utviklingen i det amerikanske rentemarkedet som illustrasjon, da datagrunnlaget er best her.

Grafen under viser utviklingen siden inngangen til fjoråret i 10 års renten i USA.

Lange renter falt kraftig i forbindelse med utbruddet av koronapandemien i fjor, blant annet som et tegn på økende frykt for resesjon – og dermed også lavere inflasjon. Nå har det heldigvis ikke gått så galt som fryktet i den økonomiske utviklingen, og lange renter var i en oppadgående trend frem til mars i år. Siden da har vi fått et ganske stort fall i lange renter, samtidig som rapportert inflasjon har skutt i været.

Lange renter falt kraftig i forbindelse med utbruddet av koronapandemien i fjor, blant annet som et tegn på økende frykt for resesjon – og dermed også lavere inflasjon. Nå har det heldigvis ikke gått så galt som fryktet i den økonomiske utviklingen, og lange renter var i en oppadgående trend frem til mars i år. Siden da har vi fått et ganske stort fall i lange renter, samtidig som rapportert inflasjon har skutt i været.

Hvordan kan så dette henge sammen?

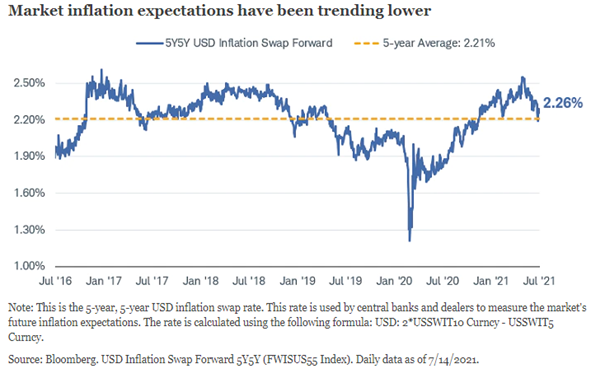

Finansmarkedene er alltid framoverskuende av natur, uansett om de treffer eller ikke. Så når lange renter faller, kan vi måle om det har sammenheng med at inflasjonsforventningene modereres. Og det kan vi se. Grafen under viser hva slags inflasjonsforventninger frem i tid (om 5 år) som ligger i markedspriser:

Kilde: Charles Schwab

Kilde: Charles Schwab

Grafen illustrerer godt hvordan inflasjonsforventningene har endret seg gjennom perioden vi ser på. Den viser også at de nåværende inflasjonsforventningene og vekstforventningene har dalt siden mars i år, som reflektert i fall i lange nominelle renter i USA i den samme perioden.

Til slutt: Om 10 års renter i USA skal ligge på 1,18 %, og en 10 års statsrente i Norge skal ligge på 1,14 % når inflasjonsmålet i begge land er på 2 % og den løpende inflasjonen er over dette nivået, er en annen diskusjon. Noe godt plasseringsalternativ kan det neppe være? Når 10 års realrente i USA (nominell rente – nåværende inflasjon) er på ca. minus 3 % er dette neppe god plassering, når realverdien av din plassering faller med 3 % årlig!

Ha en fortsatt god sensommer.

Oslo, 5. august 2021

Kjetil Gregersen, CFA

{{cta(‘b6f960de-62f4-4204-b646-f6f346aae53b’,’justifycenter’)}}