Kort oppsummert:

Kort oppsummert:

– Stimuli og optimisme

– Strekk i laget

– Drivende faktorer

– PMI som vekstindikator

Markedsutvikling i juni

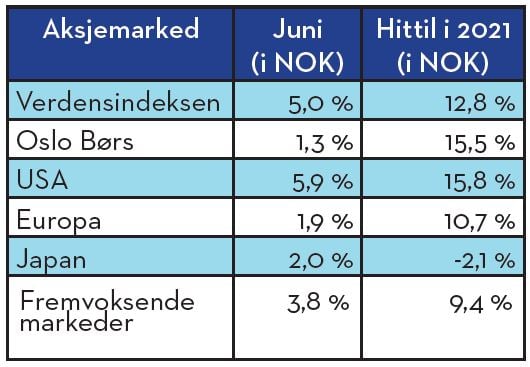

Aksjemarkedene er i en sunn og positiv utvikling, og så langt i år har avkastningen vært god, over det man kan forvente som en normalavkastning på årsbasis. Juni ble i så måte nok en positiv måned for aksjemarkedene, både i lokal valuta og omregnet til NOK.

Stimuli og optimisme

Hva kan medvinden skyldes? Det er kanskje menneskelig å tenke at stabiliteten som følger av optimisme, massevaksinasjon og at vi øyner muligheten for å legge pandemien bak oss, spiller inn. Det er likevel ikke historisk sett slik at aksjemarkedene nødvendigvis reflekterer realøkonomien. Men den stimuleres, og det ser ut til å virke.

Det føres en ekspansiv pengepolitikk fra alle sentralbanker, og det gis fortsatt solide finanspolitiske stimulanser i mange land. Det er gode vekstindikatorer for den nærmeste fremtiden, og det er fortsatt god inntjeningsvekst for selskapene.

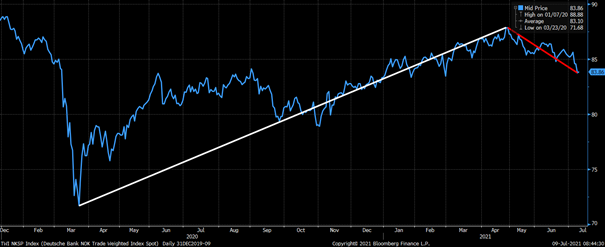

I juni så vi et nytt trekk, nemlig en svakere utvikling for den norske kronen. Helt siden NOK-kursen kollapset under markedsfallet i mars i fjor, har vi hatt en stadig sterkere NOK-utvikling. Så sterk, at den i begynnelsen av mai i år var tilbake på nivåene vi så før mars 2020, etter en oppgang på 23 %, handelsvektet.

Den norske kronen tilhører de såkalte G10-valutaene, en gruppe med de mest omsatte valutaene i verden. Når vi ser kronestyrkelsen sammen med oppgangen i oljepris fra 20 USD fatet til nærmere 80 USD, ser vi at det sammenfaller bra. Denne kronestyrkelsen har gitt en tilsvarende lavere avkastning fra internasjonale aksjemarkeder, omregnet til NOK i den samme perioden. Ta en kikk på denne grafen, og legg merke til perioden fra begynnelsen av mai til nå:

Vi har sett en ny trend i NOK-kursen med et fall på nesten 5 %. Den kronesvekkelsen som vi hadde sett fra årsskifte er nå tilnærmet utlignet, og avkastning målt i NOK fra internasjonale markeder er nå på nivå med avkastningen i lokal valuta.

Vi har sett en ny trend i NOK-kursen med et fall på nesten 5 %. Den kronesvekkelsen som vi hadde sett fra årsskifte er nå tilnærmet utlignet, og avkastning målt i NOK fra internasjonale markeder er nå på nivå med avkastningen i lokal valuta.

Strekk i laget

Som tabellen over viser, så har avkastningen i aksjemarkedene så langt i år vært veldig bra. Som jeg beskrev innledningsvis er dette langt over det vi kan forvente som en normalavkastning på årsbasis.

Men det er også verd å merke seg en liten strekk i laget:

Etter hvert kan vi observere at det nå er blitt til dels betydelige avkastningsforskjeller i noen markeder, hvor spesielt Japan har hatt en svak utvikling så langt i år, med negativ avkastning omregnet målt i NOK.

Drivende faktorer

Det er i prinsippet to forhold som påvirker avkastningen i aksjemarkedene målt i lokal valuta. Det ene er endringen i prisingen av markedet. Det andre forholdet handler om endringer i rapportert og forventet inntjening. I hvilken grad har disse to drevet markedene så langt i år?

La oss først se på globale aksjer med hensyn til utviklingen i P/E-tall.

P/E er et nøkkeltall som beskriver prisen på et selskap i forhold til resultatet. P står for price, E står for earning, og dette forholdet sier noe om hvor høyt et selskap er verdsatt.

P/E = aksjekurs/fortjeneste per aksje.

P/E kalles også ofte for profittmultiplikatoren.

Ved årsskiftet var globale aksjer priset til en P/E på 19,8 – basert på neste 12 måneders forventet inntjening.

I skrivende stund har det samme markedet en prising på samme basis en P/E på 18,5. Konklusjonen er at markedet har blitt rimeligere så langt i år.

Samtidig har forventningene til neste 12 måneders inntjening økt med 18-19 % fra årsskiftet. Så det er lett å se at all avkastning så langt i år kommer fra økte inntjeningsforventninger og at endringen i markedsprisingen har vært en «negativ» bidragsyter.

Ok, la oss gå lokalt for å se om det samme er tilfelle på Oslo Børs.

Pr 31.12.20 hadde Oslo Børs basert på forventet inntjening neste 12 måneder en P/E på 18,5, mens prisingen på samme basis nå har en P/E på 16,4. I samme periode er forventet inntjening for neste 12 måneder økt med ca 30 %.

Dette kan kanskje sammenlignes med at kjølevannet i radiatoren holder motoren stabil, og det er en heldigere utvikling enn om vi skulle sett det motsatte. En markedsutvikling som er drevet av vekst i inntjening og hvor markedene faktisk er blir billigere, er en sunn utvikling.

Dette må ikke tas som et helt eksakt regnestykke, men konklusjonen er entydig. Det er med andre ord vekst i forventet inntjening som har vært hovedfaktoren for den positive utviklingen i aksjemarkedene så langt i år, mens markedsprisingen har vært et «negativt» bidrag.

Og så må selskapene nå levere på den forventede inntjeningen.

PMI som vekstindikator

Jeg omtaler fra tid til annen PMI-målinger som en av mine favorittindikatorer for den økonomiske utviklingen for de neste ett til to kvartalene.

PMI står for Purchasing Managers Index, og er en økonomisk indikator som gir oss en god idé om hva innkjøpssjefer tenker om sin bransjes fremtid.

PMI-indikatorene baseres nemlig på månedlige spørreundersøkelser i næringslivet, der selskaper av ulik størrelse blir tatt med i undersøkelsene. Her er faktorer som ordrereserver, sektorproduksjon, leveranser, bedriftenes varelager og utsikter til nyansettelser med i beregningen.

Enkelt fortalt kan du si at PMI handler om hvordan privat sektor ser på fremtiden, lyst eller dystert.

Målinger over 50 indikerer positiv økonomisk vekst fremover, og målinger under 50 indikerer det motsatte. Jo høyere måling, desto større forventet vekst for det landet eller regionen som måles.

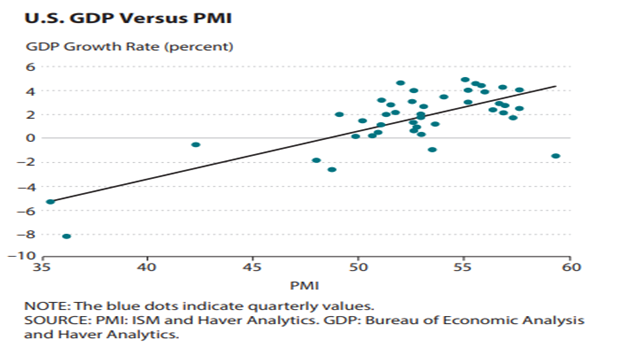

PMI tar altså på mange måter pulsen på hva som skjer i økonomien. Målingene gjøres og rapporteres også som regel før offisielle makrotall rapporteres. Derfor er disse PMI-tallene en de tidligste indikatorer om hva som skjer i økonomien. Grafen under fra en av de regionale sentralbankene i USA viser sammenhengen mellom PMI-målinger og fremtidig vekst.

Forklaringsgraden (sammenhengen) mellom PMI måling og økonomisk vekst er på omkring 75 %. Det er en høy kongruens, og viser en sterk sammenheng. Snittet av forventningene levert av innkjøpssjefene som har deltatt i undersøkelsen viser med andre ord at de har truffet ganske godt i sine prognoser.

Forklaringsgraden (sammenhengen) mellom PMI måling og økonomisk vekst er på omkring 75 %. Det er en høy kongruens, og viser en sterk sammenheng. Snittet av forventningene levert av innkjøpssjefene som har deltatt i undersøkelsen viser med andre ord at de har truffet ganske godt i sine prognoser.

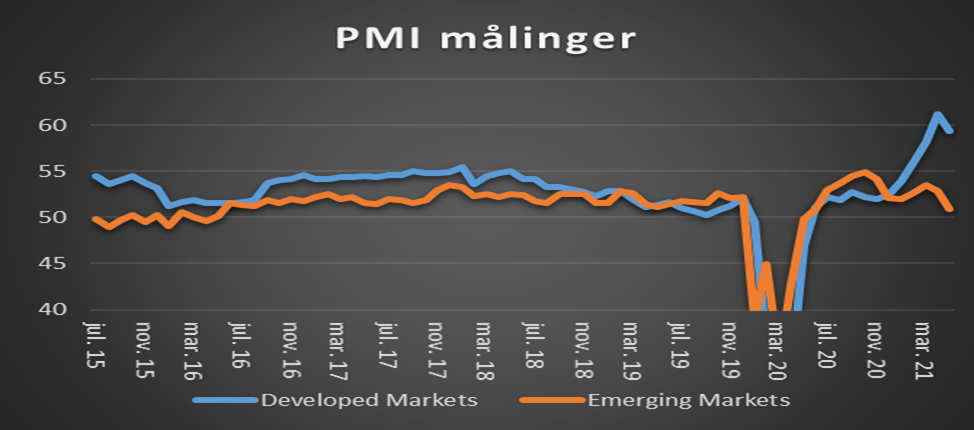

Til slutt, hvordan ser disse PMI-målingene ut per i dag?

Grafen under viser utviklingen for henholdsvis modne og fremvoksende markeder. Målingene ligger over 50 som indikerer en fortsatt grei økonomisk vekst.

Det er best tall for modne markeder, og en mer moderat prognose for fremvoksende markeder. En forsiktig optimisme råder, med andre ord.

Ha en fortsatt god sommer

Oslo, 9. juli 2021

Kjetil Gregersen, CFA