KORT OPPSUMMERT:

KORT OPPSUMMERT:

– Litt større forskjeller i aksjemarkedet

– Inntjeningsforventningene rett til værs

– Oppgangen i lange renter stoppet opp

Litt større forskjeller i aksjemarkedene

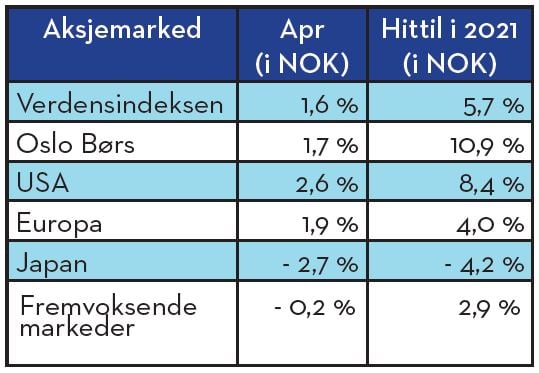

April ble enda en måned med positiv utvikling for aksjemarkedene, målt i lokal valuta. Eneste unntaket var Japan som falt med ca. 2,5 %. De øvrige markedene var opp fra 1,7 % i Norge til drøyt 5 % i USA, alt målt i lokale valutaer. Omregnet til NOK var både Japan og fremvoksende markeder ned, mens de øvrige markedene var opp mellom 1,5 % og 2,5 %. En mulig forklaring på at fremvoksende markeder har vært svakere de siste par måneder er at Korona-pandemien går i feil retning i store land, som India og Brasil. I Kina, som har kontroll på pandemien, har myndighetene en periode begynt å trekke tilbake en del av de stimulanser som ble innført da pandemien brøt ut. Ved tidligere anledninger har man også sett at økonomien svekker seg noe når stimulansene reduseres i Kina. Her er det en fin balansegang for kinesiske myndigheter mellom for mye og for lite stimulanser fremover.

Avkastningen så langt i år begynner å bli bra, og det er et berettiget spørsmål om hvilket potensial som ligger igjen i aksjemarkedene fremover med oppgangen vi allerede har hatt i år. Prisingen av aksjemarkedene er på full fart mot tidligere historiske nivåer og kan trenge medvind både fra sterkere økonomisk vekst og økt selskapsinntjening for å nå nye høyder. Det første kommenterte jeg i forrige markedsrapport, og det andre kommenterer jeg litt under.

Inntjeningsforventningene rett til værs

Grafen under viser forventet inntjening pr. aksje for globale aksjer de neste 12 månedene. Som det kommer frem av grafen, var inntjeningsforventningene i fritt fall utover våren i fjor. Fra juni og utover snudde imidlertid globale inntjeningsforventninger raskt opp igjen og er nå godt over de inntjeningsnivåene vi så på det høyeste i fjor. Oppgangen fra bunnen er på nærmere 40 %. Selv med en slik vekst i forventet inntjening har markedene, som har gått enda mer, blitt forholdsvis dyrere i en historisk sammenheng. Aksjemarkedene har, og vil fortsatt få, medvind fra forventninger om slutten på Korona-pandemien, massive penge- og finanspolitiske stimulanser og oppdemmede behov som skal oppfylles. Men balansen mellom oppsidepotensiale og nedsiderisiko svekkes stadig i favør av en økt nedsiderisiko.

Avslutningsvis er det et stort gap mellom hva som rapporteres av historisk inntjening og hva som er den forventede inntjening fremover. Aksjemarkedene tåler ikke så mye skuffelser på dette området. Rapporteringen for Q1 har kommet inn bedre enn forventningene og det har vært bra for markedssentimentet. Da blir det noen måneder til dette kommer i fokus igjen.

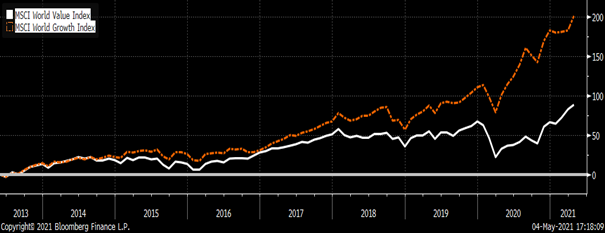

Oppgangen i lange renter har stoppet opp

Jeg har i tidligere markedsrapporter kommentert oppgangen i lange renter fra i fjor sommer. Oppgangen har vært rask og betydelig, men kom fra veldig lave nivåer, og er knapt tilbake til nivåene ved inngangen til 2020. Denne oppgangen har vært tatt til inntekt for både sterkere vekst og høyere inflasjon. Den har også vært et sterkt argument for at verdiaksjer etter hvert skulle gå bedre enn vekstaksjer. Verdsettelsen av vekstaksjer er mer sårbar for renteoppgang enn for verdiaksjer, da inntjeningen til vekstselskaper ligger lenger frem i tid og sånn sett får lavere verdi når diskonteringsrenten stiger. Vi har derfor også sett at verdiaksjer siden i fjor høst har gitt bedre avkastning enn vekstaksjer. Dette etter at vekstaksjer har gitt bedre avkastning enn verdi de siste 6 til 7 årene, noe som grafen under viser tydelig. Over tid normaliserer dette seg. Med en oppgang i lange renter som stoppet opp i april, og også har falt litt tilbake, var det igjen vekstaksjer som gav den beste avkastningen. Den relative verdsettelse mellom verdi- og vekstaksjer, samt forventninger om høyere renter over tid, tilsier at verdiaksjenes tid kanskje snart er her. Men jeg har tatt feil før på dette.

Oslo, 4. mai 2021

Kjetil Gregersen, CFA