I forrige måned fikk vi en av de sterkeste månedsoppgangene på lenge. Perioden mot slutten av året i aksjemarkedene har ofte vært god, og var definitivt det også denne måneden. Det er alltid flere årsaker når markedene har solide bevegelser opp eller ned.

I november var nok den viktigste årsaken at markedsaktørene ble mer trygge på at sentralbankrentene var nådd toppen og at det er utsikter til at de første rentekuttene kan komme tidligere enn før antatt.

Jeg tror fortsatt at utfallsrommet for markedene neste år er ganske stort og tror det fortsatt er lurt å ha noe tørt krutt til mulige nye markedskorreksjoner.

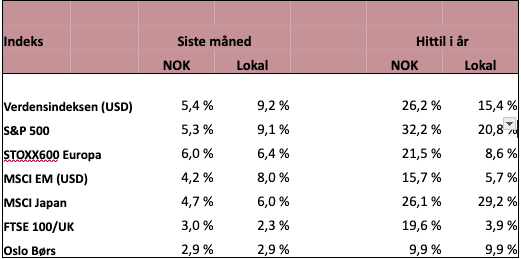

I november var aksjemarkedene jeg følger opp mellom drøyt 2 % og litt over 9% i lokal valuta. Svakest var Storbritannia og sterkest var USA. Med en svakere krone mot dollar, ble avkastningen i USA i NOK nærmest halvert. I de andre markedene var det begrenset med valutaeffekter. Nå som året nærmer seg en slutt ser vi at avkastningen i de ulike markedene etter hver har blitt ganske forskjellig. Noe som tabellen under illustrerer.

I lokal valuta er avkastningsforskjellen rundt 25% mellom svakeste og sterkeste marked og omregnet til kroner er forskjellen rund 23%. Og som vi ser av tabellen, Oslo Børs har vært blant de svakeste markedene hittil i år:

Svak oljeprisutvikling – signaliserer det svakere vekst?

Som oljeprisgrafen under viser, har utviklingen vært volatil gjennom året og oljeprisen er i skrivende stund lavere enn ved inngangen i år.

Etterspørselen etter olje har vært svak i 2023, og OPEC pluss Russland har blitt tvunget til å kutte i produksjonen sin for å holde oljeprisen opp på et nivå som er akseptabelt for oljeprodusentene. Det nivået er et stykke over dagens nivå.

I hvor stor grad oljeprisutviklingen er en indikator på hvor verdensøkonomien går er ikke entydig – hva er årsak og hva er effekt? Er det oljeprisutviklingen som påvirker økonomisk utvikling eller er det motsatt. Oljekrisene på 70-tallet er jo ekstreme tilfeller på dette. Uansett er det litt urovekkende at oljeprisen har falt så mye som den har gjort på så kort tid, når de løpende økonomiske tall ikke er spesielt svake. Skal vi tolke det slik at fallet i oljeprisen er et signal om en kommende resesjon. En resesjon som det har vært spekulert i de siste 12-15 månedene. Det er i hvert fall nok et argument for å holde noe krutt tørt og ikke være fullinvestert ennå.

Avslutningsvis, det grønne skiftet vi står oppe i kan også være en del av forklaring på at vi har lavere etterspørsel etter fossil energi og dermed lavere oljepriser. Jeg tror dessverre at vi ikke har kommet så langt i det at det påvirker oljeprisen nevneverdig allerede nå.

Stadig mer konsentrert risiko i det globale aksjemarkedet

Et godt argumentene for å investere i globale aksjemarkeder i tillegg eget aksjemarkedet er å få en bedre diversifisering av investeringene til ulike land, regioner, industrier og selskaper mm. Flere avkastningsmuligheter skal i teorien gi bedre risikojustert avkastning.

Det har de siste 10-15 årene vært noen sterke trender i aksjemarkedene, har dette svekket de historiske argumentene over om diversifisering? Ja det har de.

Den første grafen under viser hvor stor andel av det globale aksjemarkedet, representert ved MSCI World, som i dag utgjøres av USA. Denne grafen viser hvordan USAs andel av globale aksjer har gått fra 50% til 70 % i løpet av 15 år.

Videre så har andelen av de største selskapene i MSCI World gått fra en tredjedel for 15 år siden, til to tredjedeler i dag. Konsentrasjonen har økt ytterligere som følge av dette, som grafen under viser.

Og for å gjøre bildet av at utviklingen komplett, så finnes disse aller største selskapene seg i noen få sektorer, hovedsakelig innenfor teknologi og konsum. Så da ble konsentrasjonen enda høyere.

Den betydelig økte konsentrasjonen innenfor globale aksjer de siste 15 årene er ikke et argument for å la være å diversifisere med internasjonale aksjeplasseringer. Bruk heller fond fra ulike land og regioner som byggesteiner for en internasjonal portefølje, hvor andelene avviker fra vektene i MSCI World. Bare husk at det kan ta lang tid før du får rett – som den kjente økonomen Keynes sa det; «the market can remain irrational longer than you can remain solvent»

Oslo, 9. desember 2023

Kjetil Gregersen, CFA