Bra aksjemarkeder i første kvartal

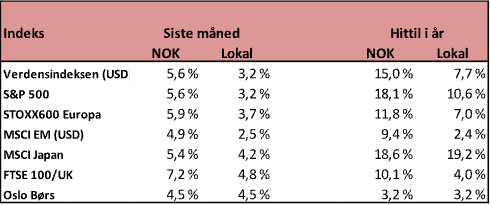

Forrige måned og også hele første kvartal ble en god periode for globale aksjer samlet sett. Målt i lokal valuta var aksjer opp rundt 8%, og med en svakere krone igjen så langt i år er globale aksjer opp hele 15% målt i NOK. En tilsvarende utvikling for resten av året kan vi nok ikke forvente.

Forskjellen i avkastningen mellom de ulike markedene jeg følger har dessuten vært markant i kvartalet, både målt i lokal valuta og i NOK. Fremvoksende markeder og vårt hjemlige aksjemarked har vært de to svakeste markedene, spesielt har Oslo Børs vært svak. Oslo Børs reddet seg i pluss for kvartalet med en positiv mars måned.

Siste måned ble bra i alle markeder, med en markedsavkastning på mellom 2,5 % og 5 % i lokal valuta, og i kombinasjon med en svakere krone gjennom måneden, var avkastningen i pluss med mellom 4,5 % og 7 % i NOK. Her ble Oslo Børs en av vinnerne. Et blaff eller ny trend for Oslo Børs? Oljeprisen har fått et godt løft så langt i år og nærmer seg 90 USD fatet, så det kan gi god medvind for en oljetung børs.

Hvor ble det av resesjonsfrykten?

Jeg har ofte de siste par årene skrevet om den inverterte rentekurven, hvor lange renter er lavere enn korte renter. En slik invertering har tradisjonelt vært et pålitelig resesjonssignal, men har ikke vært særlig informativ om når en slik resesjon eventuelt ville starte. Både her hjemme og eksempelvis i USA, er rentekurven fortsatt invertert, men resesjonsfrykten ser i stor grad ut til å ha forsvunnet fra markedet.

Forventningene nå heller mer mot en myk landing i økonomien, og i økende grad ingen landing i det hele tatt, dvs. at det blir en fortsatt grei økonomisk vekst fremover. Løpende makrotall understøtter dette så langt mange steder, kanskje mest i USA. Og dette er et bra bakteppe for aksjemarkedene, men ikke like positivt for forventningene i rentemarkedet.

Når kommer rentekuttene?

I løpet av høsten i fjor, hvor sentralbankene etter hvert signaliserte at rentetoppen var nådd for denne gang, ble optimismen stor med tanke på hvor raskt rentekuttene skulle komme og med hvor mye rentene skulle kuttes i løpet av 2024.

Med inflasjonsmålinger som har vært fallende, men godt over sentralbankenes mål så har optimismen med tanke på antall rentekutt og hvor raskt de kommer fortatt seg vesentlig. Sammen med en økonomisk utvikling som så lang har vist seg å være bedre enn fryktet så har sentralbankene ikke hast med å senke rentene for fort.

Det vil fortsatt komme rentekutt i år, men det prises nå inn færre rentekutt enn tidligere i markedet, spesielt i USA hvor den økonomiske utviklingen foreløpig ser sterk ut. Norges Bank er nok blant de sentralbanker som jeg tror vil være litt tilbakeholdne med sine rentekutt, så lenge kronen er så svak som den er. Enkelte makroøkonomer åpner sågar for muligheten for ytterligere renteheving som følge av den svake kronen. Det sitter nok langt inne.

Hvordan plassere i rentemarkedet nå?

For renteplasseringer er jo det mulige scenariet over mer positivt enn negativt, om rentekuttene kommer lenger ut i tid og eventuelt foreløpig blir færre enn forventet. Den løpende avkastning vil forbli høyere, lenger enn ventet. I en godt diversifisert portefølje bør det nå være betydelig innslag av ulike kreditt- og renteplasseringer.

En del av porteføljen kan være i fond med forholdsvis lav renterisiko, men som samtidig gir en høyere løpende avkastning som følge av høye Norges Bank renter. Her vil avkastningen falle med lavere renter fra Norges Bank. En del kan være i rentefond med lang rentebinding. Her er den

løpende avkastningen noe lavere, men denne plasseringen kan gi en interessant nedsidebeskyttelse i form av kursgevinster om aksjemarkedet skulle falle og lange renter følger etter.

Til slutt kan en liten del av renteporteføljen plasseres i høyrentefond. Her får man høy løpende avkastning som følge av høy kredittrisiko, og liten effekt av både positive og negative endringer i rentenivået. I svake aksjemarkeder gjør høyrentemarkedet det normalt også svakt med økte kredittpremier, så nedsiderisikoen er større her og nærmere aksjemarkedet risiko enn noe annet.

Oslo, 3. april 2024

Kjetil Gregersen, CFA