God avkastning for aksjer i lokal valuta

Den gode utviklingen vi har hatt i høst fortsatte med uforminsket styrke i desember, og vi har lagt bak oss et meget godt år for aksjer. Det blir spennende å se hva 2024 kan bringe av både avkastning og overraskelser.

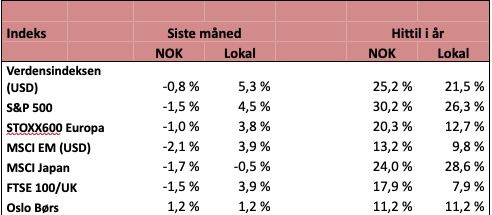

I desember var de ulike aksjemarkedene jeg følger fra ned 0,5 % til opp 5,4 % i lokal valuta. Av regionale aksjemarkeder var fremvoksende markeder svakest, mens USA var sterkest, målt ved S&P 500. Som følge av en rask kronestyrkelse etter Norges Banks ganske overraskende rentehevelse i desember ble avkastningen målt i NOK negativt, med unntak av Oslo Børs.

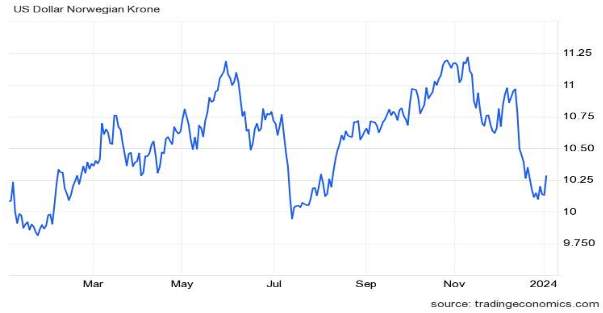

Svakest i NOK ble fremvoksende markeder, og best var naturlig nok Oslo Børs. Når jeg ser hva de ulike valutastrategene har av forventning for 2024, for eksempelvis USD mot NOK, så varierer anslagene med hele 2,5 NOK, fra 9,50 NOK til 12,00 NOK. Et sjeldent stort utfallsrom fra valutaekspertene.

2023 sett under ett har vært en ren fest sammenlignet med et traurig 2022.

S&P 500 blant de beste

I lokal valuta har mine markeder steget mellom 8 % og 26 %, så for de fleste markedene er børsfallet fra i fjor på rundt 10 % tatt igjen og vel så det. Sterkeste oppgang for hele 2023 har vært i USA, og målt ved S&P 500 har markedet der steget med drøye 26% i lokal valuta. Imponerende, eller litt skremmende kanskje, men mye av denne oppgangen skyldes kun 17 av de 500 selskapene i denne indeksen. Denne økende konsentrasjonen av hvilke selskaper som skaper denne markedsavkastningen kommenterte jeg mer utfyllende om i forrige måneds markedskommentar.

Selv med styrkelsen av krona i desember, så har den samlet sett svekket seg gjennom 2023. Så aksjemarkedenes årsavkastning i NOK ligger på imponerende 13-30% avhengig av marked, Oslo Børs er unntaket med en oppgang på «bare» 11 %. Vanligvis er 11 % årsavkastning mer enn akseptabelt, men i 2023 har ikke dette vært så imponerende relativt sett.

Betydelig kronestyrkelse i desember

I november skrev jeg om den svake kronen og om en mulig sammenheng med en svak oljeprisutvikling i høst. Kronestyrkelsen i desember har ikke kommet som følge av utviklingen i oljeprisen. Oljeprisen var volatil i desember, men endte ganske uendret for måneden. Det er nok ingen tvil om at Norges Banks uventede renteheving i årets siste måned er hovedforklaringen for kronestyrkelsen. Hva Norges Bank gjør med pengepolitikken i 2024 blir en sentral driver for kroneutviklingen.

Dette gjør antageligvis at Norges Bank er blant de sentralbanker som begynner å kutte renten senest og minst, så lenge kronen holder ser forholdsvis svak ut, og inflasjonen ikke faller mer enn ventet.

Rentehevingene er trolig bak oss – hva nå?

Jeg tror ikke jeg så noen prognoser fra noen økonomer eller analytikere ved inngangen til 2023 som pekte i retning av det antallet rentehevinger vi har fått gjennom fjoråret. Derfor forutså heller ingen hvor høyt rentenivået kom til å bli. Jeg og resten av markedet tror nok nå at rentetoppen er nådd for denne gang og at det vi nå kan se frem mot er noen rentekutt i løpet av 2024.

Forventningene til hvor raskt de første kuttene kommer, og hvor mange vi kan få i løpet av 2024 har definitivt økt de siste par månedene. Forventningene har nok løpt litt foran det som det er realistisk å forvente. Et vektig argument for dette er at sentralbankene har lite å tjene på å kutte rentene for raskt og for mye, før de er helt sikre på at inflasjonen ikke vil blusse opp igjen. De tjener ingenting på å være for raske med rentekuttene. Dersom de skulle ta feil vil kostnadene for oss alle bli større.

Det som er positivt med hele denne renteoppgangen, både i korte og lange renter, er at rentemarkedet etter en rekke år igjen har blitt et aktuelt og attraktivt plasseringsalternativ både i seg selv og i forhold til andre aktivaklasser. Dette gir oss nå også bedre muligheter for diversifisering av risiko og avkastning i forskjellige porteføljeløsninger. Vi kan nå sette sammen mer robuste porteføljer fra flere aktivaklasser.

Politikk og valg blir viktigere i 2024

Syv av verdens 10 største land skal velge nye ledere i 2024. Størst spenning knyttes det åpenbart til presidentvalget i USA. Bakteppet for disse valgene er jo heller ikke de beste, med økende handels- og geopolitisk spenning mellom stormakter, krig i Ukraina og i Gaza og tiltagende konflikter i andre områder. En økende polarisering og mer konfronterende kandidater i en rekke land gjør utfallsrommet mer usikkert enn på lenge.

Denne politiske usikkerheten, gitt ulike utfall, kan også få smitteeffekter inn i ulike finansmarkeder. Og da sjeldent av positiv karakter.

Er resesjonsspøkelset forsvunnet for 2024?

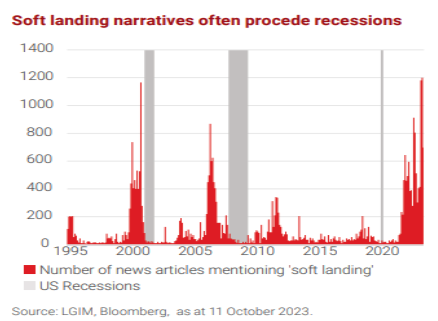

Mange, herunder meg selv, har trodd at verdensøkonomien på et tidspunkt vil/ville gå inn i en økonomisk resesjon. Dette har for de fleste, vært basert blant annet på en invertering av rentekurven, hvor lange renter er lavere enn korte renter. Historisk har dette vært et pålitelig tegn på kommende resesjon. Så langt har jeg og mange med meg tatt feil på dette. Rentekurven er fortsatt marginalt invertert, så signalet er der fortsatt. Og Europa har faktisk så vidt vært i resesjon i deler av 2023.

Basert på markedsutviklingen nå i høst så virker det som markedsaktørene flest ikke lenger tror på en resesjon, men at sentralbankene kan få til en myk landing.

Jeg er ikke helt villig til å gi opp scenariet om en mulig resesjon ennå. Selv om det ikke er vårt hovedscenarie for 2023, så er jeg fortsatt på vakt for muligheten at det kan skje. Grafen under, som jeg nylig fant, understøtter dette. Grafen viser sammenhengen om hvor ofte utrykket «soft landing» nevnes og om og når en resesjon inntreffer. Dette er et eksempel hva man i finansteorien kaller «confirmation bias». Her leter man etter data og annen informasjon som bekrefter det syn en allerede har og ikke evner til å endre ens oppfatning.

Det blir uansett som alltid et økonomisk år fullt av forventede og uventede hendelser. De må vi forsøke å håndtere på best mulig måte.

Oslo, 3. januar 2024

Kjetil Gregersen, CFA