I Markedskommentar april 2018 tar vi et tilbakeblikk på de viktigste hendelsene fra april, hva dette betyr for dine investeringer samt våre forventninger til utviklingen videre.

Markedskommentar april 2018

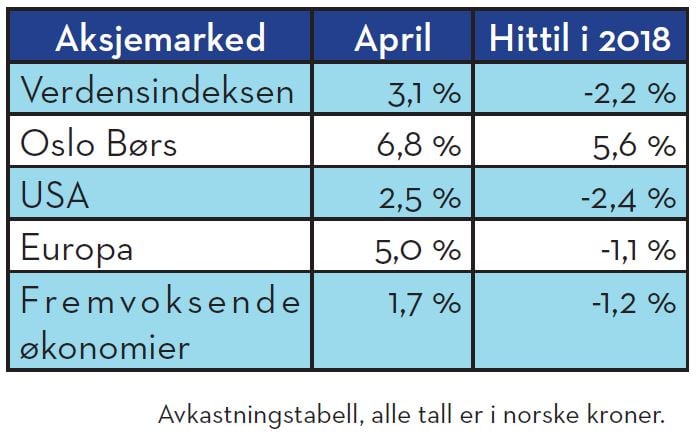

- Overraskende sterk oppgang i aksjemarkedet.

- Norge og Europa stiger mest.

- Oljeprisen steg til 75 USD/ fat (+5,3 %) og energisektoren (+10,6 %) var vinnersektoren i aksjemarkedet.

Markedsutvikling

Etter noen slitsomme vintermåneder i aksjemarkedet kom våren overraskende på. Siden utgangen av mars har stort sett alle piler pekt opp. Vi har vært litt forundret over den svake utviklingen i aksjemarkedet tidligere i år siden de fundamentale tallene stort sett har vist bedring. Den gode markedsutviklingen i april er mer i tråd med slik vi har vurdert markedene.

Svakt i USA

Amerikanske aksjer utgjør over halvparten av verdien av alle verdens aksjemarkeder til sammen. I de seneste månedene har amerikanske aksjer utviklet seg svakere enn i resten av verden, og trukket avkastningen i verdensindeksen ned. Det har hatt mindre innvirkning på våre porteføljer da vi har en betydelig lavere andel investert i USA. I våre modeller har amerikanske aksjer framstått som en del dyrere enn aksjer i andre regioner.

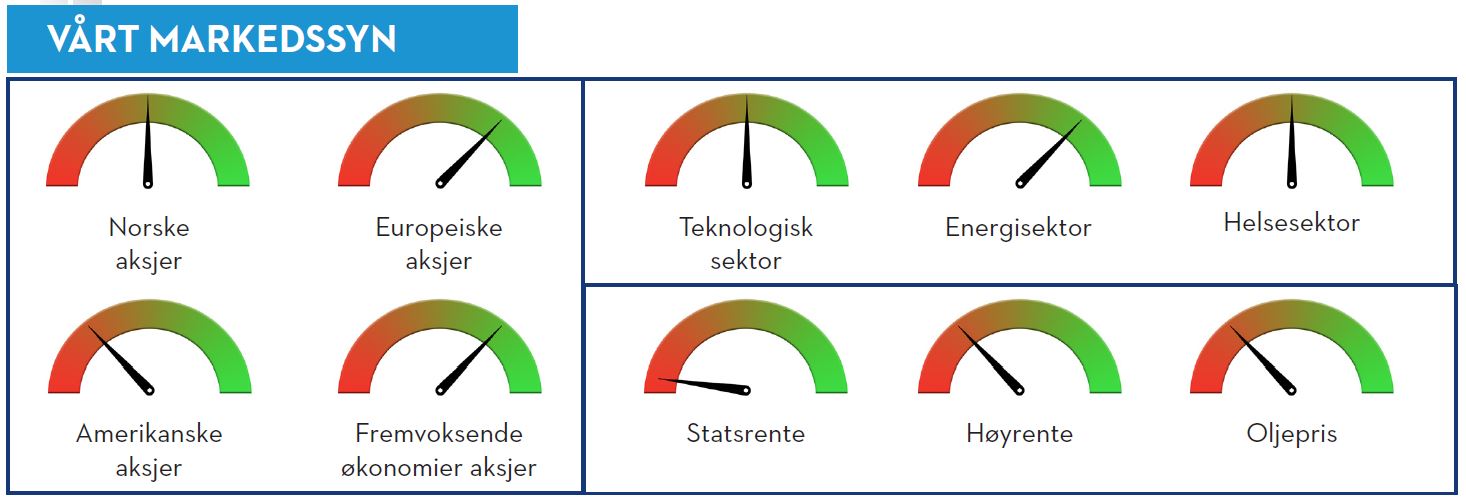

Fremvoksende økonomier var den negative overraskelsen i april. Selv med en oppgang på 1,7 % fremstår regionen som svakere enn resten av verden. Den relativt svake markedsutviklingen er sammenfallende med at fundamentale tall også er på vikende front, og regionen virker ikke like attraktiv som for en måned siden.

Sterkt i energi

Oljeprisen gjordet et kraftig byks i april, og overrasket oss med å sette ny bestenotering siden krakket i oljeprisen i 2014. Som vi skrev i forrige markedskommentar var vi positive til energisektoren, men forventet ikke å få drahjelp av en stigende oljepris. Et uforløst potensial i prisingen av energiaksjer, sammenfallende med en positiv overraskelse i oljeprisen, er nok forklaringen til den kraftige oppgangen i energisektoren. Vi tror fremdeles det er mer oppside i energiaksjer, men tror at meste av oppsiden i oljeprisen er tatt ut.

I pose og sekk?

En sektor som har utviklet seg svakt over en lengre periode, faktisk over flere år, er forbruksvarer. Kjente selskaper i denne sektoren er Nestle, Coca Cola, Pepsi Cola og Walmart, og det som kjennetegner disse selskapene er at de tjener penger enten det er økonomiske oppgangstider eller økonomiske nedgangstider. Selskapenes inntjening ble nærmest ikke berørt av finanskrisen. Mer sykliske selskaper som for eksempel sektoren for kapitalvarer (Toyota, Marriott Hotels, Nike, Starbucks m.fl.) så sine inntekter radert ut under finanskrisen.

Stabilitet koster

Stabilitet i inntjening er noe investorer liker, og normalt er sektoren for konsumvarer betydelig høyere priset enn resten av markedet. I dagens marked er selskaper med stabil inntjening lavere priset enn på lenge, og kan kvalifisere til å gi i både pose og sekk: god avkastning hvis markedet fortsetter å stige og støtten fra stabile inntekter om vi overraskes av en ny krise.

Lite spennende i renter

Vi anser fremdeles mulighetene i rentemarkedet for å være lite spennende. For de fleste investorer vil det gi god mening å balansere risikoen i porteføljen ved å ha en andel av pengene i rentemarkedet. Størrelsen avgjøres i hovedsak av hvor lang tidshorisont du har på investeringen (jo lengre tidshorisont jo lavere renteandel), og dernest hvor store svingninger du er komfortabel med.

Vi finner få argumenter for å flytte penger fra aksjemarkedet til rentemarkedet i søken etter gode avkastningsmuligheter. Kredittspreadene har steget noe, men ikke nok til å friste enda. Rentenivået er fortsatt på meget lave nivåer og en eventuell oppgang i renten vil kunne ramme investeringer i statsobligasjoner hardt. Gode muligheter vil oppstå i rentemarkedet igjen, enn så lenge er tålmodighet en dyd.

Last ned markedskommentaren for april 2018 her >>>

Espen er Investeringsdirektør og Daglig leder for Finansco Forvaltning AS. Han har vært hos Finansco siden 2012. Espen har omfattende erfaring som fondsforvalter, og mener at god risikoforvaltning danner grunnlaget til god fondsforvaltning. Espen har en Master of Applied Economics, Economics and Finance, fra Griffith University i Australia.

[gravityform id=»10″ title=»true» description=»true»]