KORT OPPSUMMERT:

KORT OPPSUMMERT:

– Aksjemarkedene falt i september

– «Grønne aksjer» – IT-boblen gjentas?

– Valget i USA – hva har det å si for markedet?

– Corona-smitten øker igjen – nye nedstengninger?

Markedsutvikling i september

Aksjemarkedene falt i september

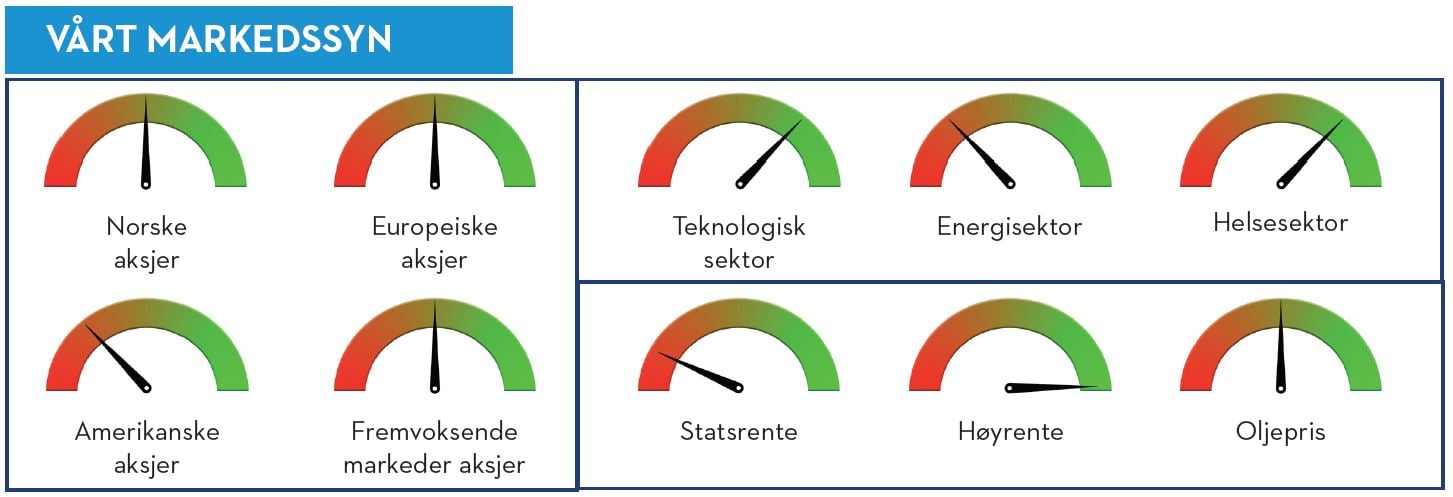

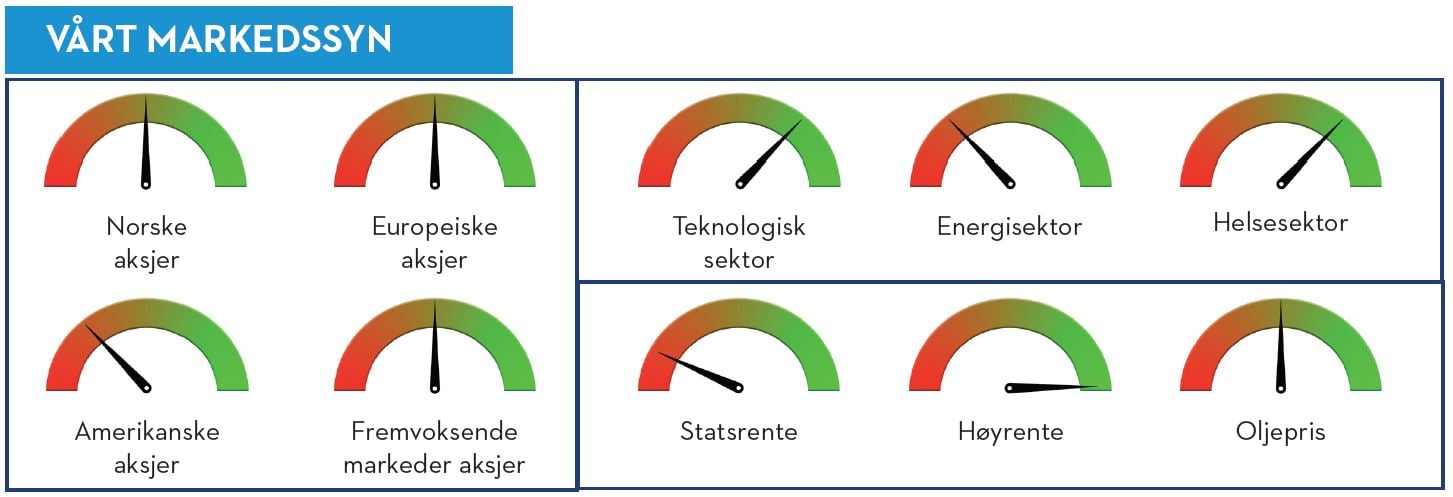

I forrige markedsrapport skrev vi at september historisk ofte har vært svak, og det viste seg igjen å være riktig. Nok en gang opplevde vi en september med negativ avkastning, målt i lokal valuta. Riktignok ikke så veldig svak, men globale aksjer var ned drøyt 3%. Jeg oppfatter det foreløpig mer som litt gevinstsikring etter sterke aksjemarkeder gjennom sommeren, samt korreksjoner innen tech-sektoren som har vært veldig sterkt over sommeren.

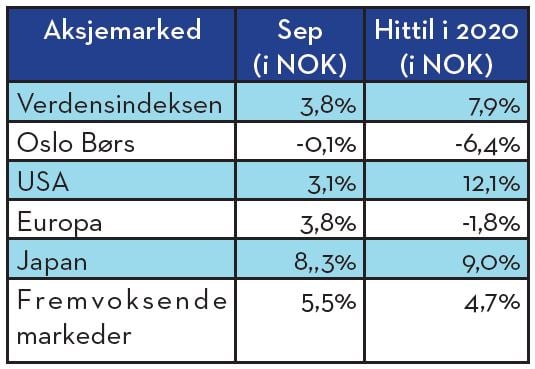

I lokal valuta, var USA svakest, hovedsakelig pga tech-sektoren, som nevnt over med et fall på nærmere 4%. Japan gikk mot strømmen og var litt opp, noe som kan synes litt rart da den mangeårige og markedsvennlige statsministeren – Shinzo Abe, varslet sin avgang i forrige måned. Oslo Børs stod også godt imot med kun et lite fall, men er fortsatt et av de svakeste markedene hittil i år.

NOK har en tendens til å svekke seg når det er litt risk-off i markedene. Det gjorde den også i september, slik at negativ avkastning i lokal valuta ble positiv i NOK. I NOK var Japan best med en oppgang på 8%, fulgt av fremvoksende markeder med over 5%. Oslo Børs var marginalt i minus for måneden. Forskjellen i avkastning hittil i år mellom ulike markeder ble noe mindre, men er fortsatt stor.

«Grønne aksjer» – den nye IT boblen?

Å investere i selskaper som bidrar med produkter og tjenester som oppfyller FNs bærekraftsmål innen 2030 er veldig viktig. I tillegg til bærekraftsaspektet, mener vi i Finansco at det også er finansielt fornuftig, både ved å redusere nedsiderisiko og øke avkastningspotensialet. Vi har derfor i snart to år gitt våre oppdragsgivere, gjennom FinanscoImpact, muligheten til å investere i dedikerte bærekraftsfond som driver med impact-investeringer, så langt med gode resultater.

Enkelte profilerte investorer og strateger her i Norge har en god stund vært skeptiske til prisingen av disse grønne selskapene og sammenligner det med IT-boblen i perioden 1998-2000. Spesielt de siste månedene har det kommet en rekke nye selskaper på Merkur Markets hvor aksjekursen har både doblet og tredoblet seg i løpet av kort tid. Dette gir veldig dèjà vu til 20 år siden.

Merkur Markets er en markedsplass, ikke børs, som er regulert av Oslo Børs. Kravene til selskapene for opptak på Merkur Markets er mindre, og selskapshistorikken kan være kortere. Dette er følgelig selskaper som har mye å gjøre og bevise for å forsvare dagens prising. Jeg både tror og håper at flest mulig av disse selskapene lykkes fremover fordi de da vil kunne gi viktige bidrag til å utvikle en mer bærekraftig verden.

Og bruker vi igjen IT-boblen som en referanse, så har det ut av den kommet noen av verdens største og mest verdifulle selskaper og som har vært med på å transformere måten vi lever på. I tillegg var det mange spektakulære kollapser. Dette er hva den østeriske økonomen Schumpeter kalte «creative destruction».

Som nevnt tidligere tilbyr vi en fondsportefølje av bærekrafts- og impact-investeringsfond – Finansco Impact. Denne består av 13 ulike globale fond, som investerer i mer modne selskaper. I den grad disse fondene har funnet investeringer i Norge, har dette vært i selskaper som Tomra, Yara, og Mowi. Ikke akkurat Merkur Markets selskaper.

Valget i USA – hva har det å si for markedet?

Innboksen min er full disse dager av analyser og rapporter om hva som er mulige konsekvenser for finansmarkedene og økonomien ved ulike utfall av valget i USA i begynnelsen av november. Det er som vanlig ikke bare valg av ny president i USA men også valg av mange av plassene i Senatet og Kongressen.

Hvilket parti som kontroller Senatet og/eller Kongressen i forhold til hvem som til slutt blir valgt som president ser ut til å være viktigere enn hvem som vinner presidentvalget som sådan. Om Biden blir ny president, og samtidig demokratene får kontroll over både Senatet og Kongressen, blir oppfattet som det minst gunstige utfallet for markedet og økonomi. Da vil demokratene ha muligheten til gjennomføre skattehevinger, gjeninnføre og innføre nye reguleringer osv. Dette kan resultere i svakere aksjemarkeder, svakere USD og høyere renter.

Øvrige kombinasjoner hvor de to partiene kontroller ulike deler av presidentskapet og Senatet og Kongressen gir et mer fastlåst bilde med mindre muligheter for større omlegginger i politikken. Det oppfattes som den beste situasjonen for finansmarkedene.

Det som uansett vil vedvare etter valget, uavhengig av hvem blir valgt til president, er at handelskonflikten mellom USA og Kina vil bestå. Den de-globalisering som hadde startet før Trump ble valgt vil fortsette også om Biden blir valgt som president. Den økende globaliseringen over mange 10-år har brakt ufattelig mange i fremvoksende markeder ut av fattigdom. Verden totalt sett har fått høyere vekst, flere i arbeid og lavere inflasjon.

Baksiden av denne medaljen er at det er mange i den vestlige verden som har måttet betale prisen for denne globaliseringen gjennom tap av jobber og svak, eller ingen, reallønnsutvikling i flere 10-år. Denne misnøyen er det politikere som Trump i USA og Boris Johnsen i Storbritannia har spilt på, og dette endrer det politiske landskapet og spillet og bidrar til økt polarisering mange steder.

Hvordan de to presidentkandidatene ligger an i meningsmålingene viser jeg i grafen under (fra 5. oktober). Men, det er viktig å huske at kun meningsmålingene ikke gir det hele bildet av det mest sannsynlige utfall. Det opplevde vi for 4 år siden! Valgmenn, vippestater og post-stemmer er nøkkelord her.

Corona-smitten øker igjen – nye nedstengninger?

Corona smitten i de fleste land er på vei opp igjen, i Europa, Asia og USA. Heldigvis ser dødeligheten ut til å være mindre nå enn i våres. Kanskje fordi det er mindre sårbare personer som nå smittes og at behandlingen av hardt rammede pasienter har blitt bedre. Myndighetene har fått erfaring med riktige tiltak og jobber nå mye mer selektivt i smittearbeidet, enn gjennom de massive nedstengningene vi opplevde i våres. Corona-pandemien som utløste markedskrasjet i mars er derfor mindre fryktet av finansmarkedene nå og er nå mer støy enn en markedsdriver. Med mindre det igjen blir massive nedstengninger, så vil det være andre og mer fundamentale forhold markedene vil fokusere på, som inntjening, prising, økonomisk utvikling osv.

Oslo, 5. oktober 2020

Kjetil Gregersen, CFA

{{cta(‘7954b8a7-cb87-49f0-914e-409a15f436b0’)}}