KORT OPPSUMMERT:

KORT OPPSUMMERT:

– Sterkere NOK «ødela» aksjefesten

– Overpriset aksjemarked i USA

– Bra fart i nordisk høyrente

– Rekyl i oljemarkedet

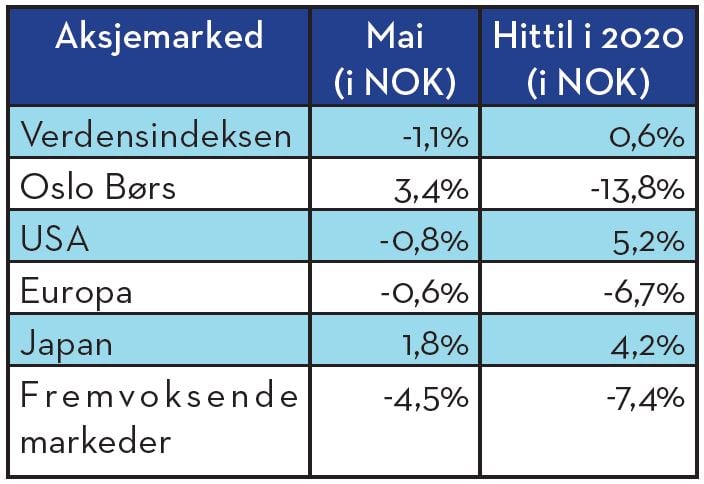

Markedsutvikling i mai

Sterkere NOK ødela oppgangen

I lokal valuta har vi lagt bak oss nok en god måned for aksjer. De ulike regionale aksjemarkeder steg med mellom 1% og 7% i lokal valuta. Denne måneden har også markeder som har hengt etter i utviklingen, som Japan og Europa, fått bra løft i kursene. Svakest i lokal valuta var fremvoksende markeder.

Kronestyrkelsen fra det ekstremt svake nivået i midten/slutten av mars fortsatte gjennom mai, og mot hovedvalutaer som USD, EUR og JPY styrket NOK seg med 5-6%. Med en slik kronestyrkelse gjennom måneden forsvant hele markedsoppgangen for norske investorer med globale plasseringer. Unntaket her var Oslo Børs som var opp 3,4% i mai.

Selv om aksjemarkedene har kommet kraftig tilbake fra bunnen i mars, er det i lokal valuta fortsatt et godt stykke opp til det blir positiv avkastning for året. Globalt må markedet da løfte seg med nærmere 10% for å gå i 0.

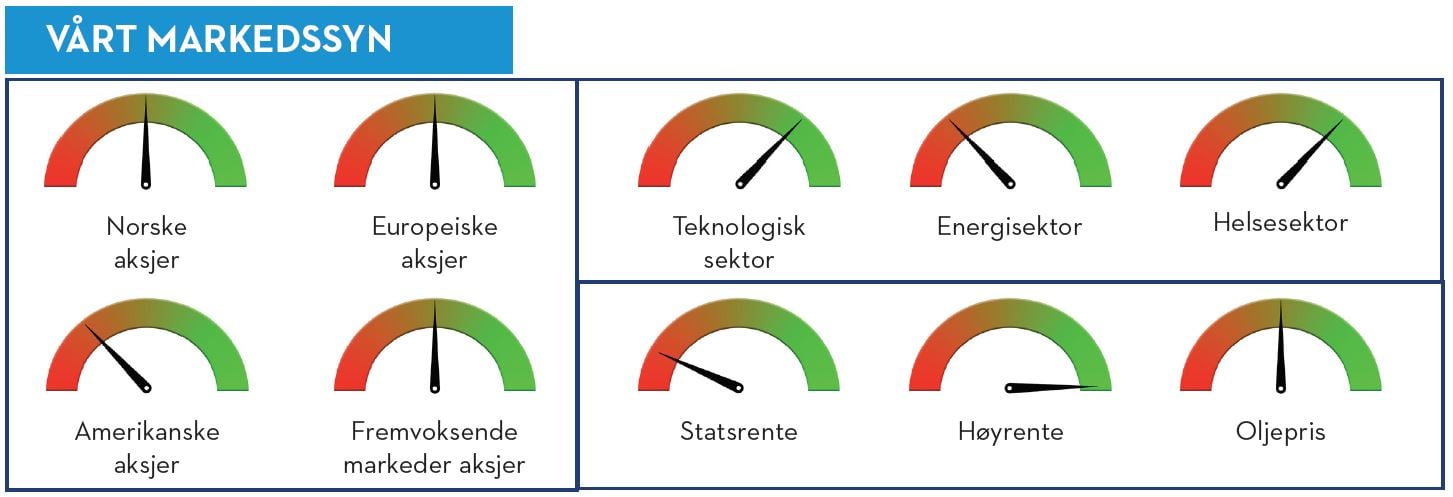

Overprisete aksjemarkeder i USA

Som investor er vi i Finansco mer verdi- enn vekstfokusert. Vi har en preferanse for å investere i og eie markeder som er attraktivt priset i forhold til sin egen historikk og eller i forhold til sammenlignbare markeder. Over tid så vil markedene korrigere feilprising enten de er billige eller dyre. Denne markedsbevegelsen tilbake til en «normalprising» er et bærende element innen all aktiv investeringsvirksomhet. Utfordringen ved å investere på denne måten, er at man kan vite når slik reprising starter, og et kjent ordtak i finansmarkedene er at «markedet kan være irrasjonelt mye lenger enn du kan forbli solvent».

I dag er vi sannsynligvis i en slik situasjon med irrasjonell prising. Grafen under, som jeg har hentet fra et analyseselskap – Variant Perception – viser prisingen av det amerikanske aksjemarkedet relativt til modne aksjemarkeder (ex USA). Vi ser at ikke noen gang de siste 70 årene har USA vært så dyrt priset relativt til øvrige modne aksjemarkeder – dyrere enn under både IT-boblen og «Nifty 50»-boblen på slutten av 60-tallet. Grafen under illustrerer også godt poenget med varigheten av irrasjonell prising. Det begynner å bli en god del år siden USA fikk en luftig prising. Å ikke ha vært med på ferden siden det har vært kostbart i form av tapt meravkastning. Dette har vi erfart i Finansco hvor vi lengre tid har vært undervektet amerikanske aksjer pga verdsettelse. Men vi holder fortsatt ut, for til slutt får vi rett.

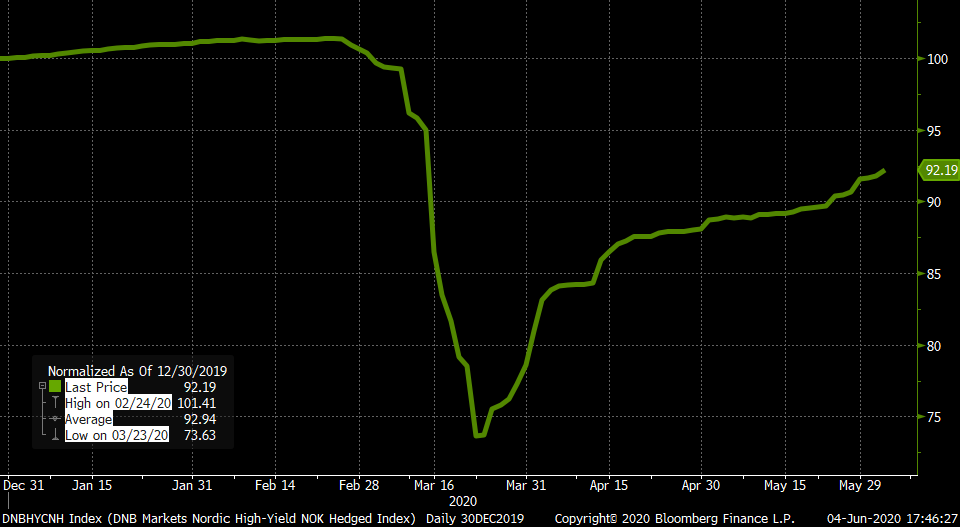

Bra fart i nordisk høyrente

Kredittrisikopremien fortsetter å komme inn i det nordiske høyrentemarkedet, og de beste fondene i dette universet har gitt mellom 3 og 4% avkastning i mai. Det at disse fondene stort sett også valutasikrer alle posisjoner som ikke er i NOK, har vært bra i denne perioden med kronestyrkelse. Grafen nedenfor viser hvor mye dette markedet har løftet seg.

Fremover må vi nok regne med at avkastningen vil moderere seg noe etter den kraftige innhentingen fra bunnen i mars, på tross av at det fortsatt er bra oppside igjen til nivåene får markedet falt.

Den løpende renten i mange av disse fondene indikerer at avkastningen i dette markedet er attraktiv, selv om man justert for forventet kreditttap. Det nordiske høyrentemarkedet er fortsatt et av de markedssegmentene hvor forholdet mellom risiko og avkastning er blant de mest attraktive etter Finansco’s mening.

Rekyl i oljemarkedet

Fra begynnelsen av året falt oljeprisen fra nesten 70 USD fatet (Brent) til så vidt under 20 USD i midten av april. Et sammenbrudd i OPEC+ om begrensninger i oljeproduksjonen, fulle oljelagre verden rundt, samtidig som etterspørselen etter olje falt som følge av covid19-pandemien er noen av forklaringene på det dramatiske fallet. Flere av disse faktorene er reversert i den siste perioden, og oljeprisen har kommet overraskende fort og mye opp igjen. Hvor solid fundert denne oppgangen er kan diskuteres, her skal vi nok se mye volatilitet fremover. Uansett, oljeprisoppgangen har vært positiv for NOK, norsk økonomi og det norske aksjemarkedet.

Oslo, 4. juni 2020

Kjetil Gregersen, CFA

{{cta(‘2afaa163-24c9-4981-b2f5-737f84f78581′,’justifycenter’)}}