KORT OPPSUMMERT:

KORT OPPSUMMERT:

– Svak start på året for aksjer

– Coronaviruset – grunn til bekymring?

– Lange renter ned på negativt sentiment

– Klimarisiko også relevant for sentralbanker

Markedsutvikling

Svak start på det nye aksjeåret

De første ukene av det nye året så ut til å fortsette på samme måte som det meste av 2019, med oppgang i de fleste markedene. Med kortsiktige makroindikatorer som fortsetter å indikere bedre vekst, bedre rapportert makrotall og et nytt løft i forventet inntjening det kommende året etter en flat utvikling i 2019 var dette nok til løfte både markedet og prisingen av det videre opp. I slutten av måneden reverserte markedsoppgangen. Om det rett og slett var «høydeskrekk», eller at et nytt virus dukket opp i Kina – coronaviruset – som bidro til fallet omtaler vi litt lengre ned i rapporten. Strateger, media og også undertegnede, forventes og følgelig prøver å forklare alle endringer som skjer i markedet, uten at vi nødvendigvis alltid vet hvorfor ting skjer.

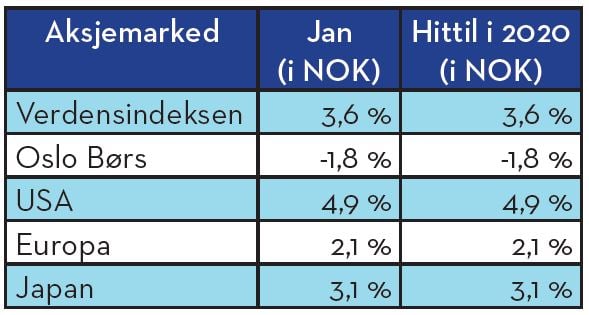

I NOK var markedene fra ned 1,8 % til opp 4,9 %. I januar var Norge det svakeste markedet og USA det sterkeste markedet. Målt i lokal valuta var bildet ganske annerledes, da den norske kronen fikk en kraftig svekkelse igjen i januar, en kronesvekkelse som slettet hele kronestyrkelsen vi opplevde i desember i fjor. Kronen er igjen tilbake på historisk svake nivåer. I lokal valuta var derfor avkastningsbildet ganske annerledes, hvor markedene var fra uforandret til ned 4,5%. Her var fremvoksende markeder svakest og USA, som så ofte før, best med null avkastning.

Coronaviruset – grunn til bekymring?

Over tid er det hovedsakelig to forhold som driver utviklingen og avkastningen i aksjemarkedene. Det aller viktigste er den økonomiske veksten som hvert enkelt land og verden totalt sett kan levere over tid. Global økonomi er vanligvis ganske synkron når det gjelder økonomiske oppgangs- og nedgangstider. Jo sterkere den økonomiske veksten er, jo bedre er normalt inntjeningen i selskapene og dermed også avkastningen for investor og omvendt. Dette er det vi omtaler som fundamentale drivere av markedene.

Så er det alle de store og små hendelser, militære og politiske konflikter osv. som jevnlig får markedene over i en «risiko-av» modus, som kan føre til salg av aksjer og fall i markedene. Så lenge dette viser seg kun å være hva vi kaller støy, hendelser som ikke får noen fundamental økonomisk effekt, har slike situasjoner historisk vært kjøpsmulighet mer enn noe annet.

Er coronaviruset således bare støy eller kan det få noen større økonomiske konsekvenser? Erfaringsmessig er ikke slike epidemier det. Et argument som kan brukes mot dette, er at coronavirusets oppblomstring skjer midt under nyttårsfeiringen til kineserne, hvor et stort antall kinesere drar hjem i denne perioden. Får disse ikke lov til å returnere etter nyttårfeieringen, for å hindre virusspredningen, kan dette påvirke Kina’s industriproduksjon og derigjennom hele den globale forsyningskjeden. Foreløpig er vi tilbakeholdne til å ha dette som et veldig sannsynlig scenario.

Lange renter ned på negativt sentiment

Gjennom 2019, frem til i fjor høst, falt lange renter som følge av stimulativ rentepolitikk med kutt i sentralbankrenter og andre tiltak i mange land. Med signaler fra sentralbanker om pause i rentekuttene, samt et sterkt aksjemarked, kom renten godt opp frem mot årsslutt. Som vi ser av grafen for 10 års renten i USA, har lange renter nå tatt tilbake mye av den renteoppgangen vi så i fjor høst, hovedsakelig som følge av det negative sentimentet i aksjemarkedet. Rentene har falt på alle løpetider, så rentekurven har ikke flatet ut og blitt negativ som vi opplevde en periode i fjor. Rentekurven er derfor foreløpig ikke en indikator for en mulig fremtidig resesjon, men heller at stemningen ble mer «risiko-av» i aksjemarkedene inn i 2020, selv om aksjemarkedene var positive til å begynne med i januar.

Klimarisiko viktig også for sentralbankene

Sentralbankenes bank -BIS- har nylig publisert er stor rapport med tittelen «The Green Swan». En av sentralbankenes viktigste rolle er å sørge for finansiell stabilitet. Samfunnet er avhengig av et stabilt og velfungerende finansielt system for at vi skal kunne betale, spare og låne penger. Systemet må være sikkert, effektivt og tåle forstyrrelser uten å bli satt ut av spill. Finanskrisen viste at kostnadene ved finansiell ustabilitet er store. Det som nå er blitt en erkjennelse hos sentralbankene, er at klimarisiko kan representere en faktor som kan skape finansiell disrupsjon – «en grønn svane» og dermed kunne true den finansielle stabilitet. Hvordan og på hvilken måte det kan skje har sentralbankene så vidt begynt å analysere og jobbe med.

Dette er nok et eksempel på hvor viktig det er å utvikle et mer bærekraftig samfunn og at vi alle bidrar der vi kan til å oppnå FN’s bærekraftsmål. I Finansco håper vi at med det vi gjør av investeringer med fokus på bærekraft, som vi gjør sammen med våre oppdragsgivere, kan være et positivt bidrag til å oppnå klimamålene og FN’s bærekraftsmål.

Oslo 4 februar 2020

Kjetil Gregersen, CFA

Oslo 4. februar 2020

Kjetil Gregersen, CFA

{{cta(’80c19c57-5226-4633-bcc8-671c25a639df’)}}