– Oppgang i aksjemarkedene i juni

– Er markedene dyre eller billige?

– Kan vi avlyse kommende resesjon?

Oppgang i aksjemarkedene i juni

Juni ble en bra måned for de ulike aksjemarkedene. Det kan virke som det er mange

investorer som er positive til markedet fremover og som reagerer når det kommer det de

oppfatter som positive nyheter. At sentralbanken i USA setter rentehevingene på pause, var

definitivt en slik nyhet i juni. Selv om inflasjonen i de fleste økonomier er langt over det som er målet, har oppgangen stoppet i de fleste land og er gradvis på vei nedover. Og med det øker forventningene om kommende rentekutt.

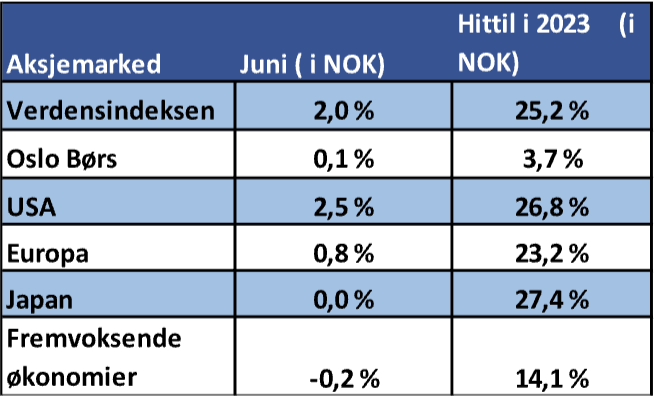

I lokal valuta, var de ulike aksjemarkedene jeg følger opp mellom 0 % og nærmere 8 %.

Sterkest var Japan med en oppgang på 7,7% fulgt av USA med 6,6 %. Oslo Børs hadde den

svakeste utviklingen med kun 0,1% oppgang. Etter de 6 første månedene i år, er Japan i

lokal valuta opp nesten 24%, globale aksjer med 13% og Storbritannia med knappe 3%

«Mot normalt» styrket kronen seg litt mot både USD og EUR, så omregnet til NOK ble

avkastningen, som tabellen under viser, svakere og dels negativt. Man kan jo spekulere om

den lange trenden med kronesvekkelse begynner å nærme seg en slutt. Det kan uansett

være verdt å tenke på hvor mye man skal være investert i usikret valuta og hvor mye man

skal være investert i NOK markedene.

I NOK endte fremvoksende markeder såvidt i minus, Japan gikk i 0, mens USA var opp 2,5 %. Jeg kommenterer det amerikanske markedet litt lenger ned.

Er markedene dyre eller billige?

Det er mange måter å måle prisingen i aksjemarkedene på. Blant de vanligste er å måle

inntjening i forhold til aksjekurs (P/E), bokførte verdier i forhold aksjekurs(P/Bok) og å sammenligne slike aksjeprisingsmultipler mot for eksempel mot ulike renteplasseringer for å se hva meravkastningen i aksjemarkedet er.

Hvordan ser markedsprisingen ut i dag i forhold til et snitt av de siste 20-25 årene? Er

markedene dyre, billige eller noe midt imellom, etter en oppgang på 25% siden september i

fjor?

Med unntak av det amerikanske markedet som ligger noe høyere enn sitt historisk snitt, så

ligger de fleste andre aksjemarkedene rundt sine historiske snitt for denne perioden. Oslo

Børs ligger historisk lavt, og dette skyldes hovedsakelig lavt prisede oljeselskaper. Betyr dette at risikoen for et større markedsfall er mindre? Tja, i hvert fall hvis vi ser kun på prisingen i seg selv.

Ser vi på noen av de store og kjente børsfallene de siste 100 årene, så er det flere av disse

som forklares med hovedsakelig høy prising. Børsfallet i USA i 1929, fallet i Japan på slutten av 80 tallet og IT boblen rundt 2000 tallet er alle eksempler på dette. Andre ganger er det mer andre forhold som kan utløser et børsfall, som oljekrisene på 70 tallet, finanskrisen i 2008/09 og Coronapandemien i 2020. Slike hendelser kan også ofte utløse en resesjon og forsterke markedsfallet.

Den største direkte risikoen for aksjemarkedene i dag er imidlertid den pengepolitikken som føres, en politikk som har som mål å få ned inflasjonen ned til inflasjonsmålet og gjennom dette kan en resesjon utløses. Det er foreløpig få tegn til en kommende resesjon i de økonomiske tallene som rapporteres.

Kan vi avlyse kommende resesjon og fallende markeder?

Den sterke oppgangen i aksjemarkedene så langt i år kan muligens tas til inntekt for at

investorenes frykt for en kommende resesjon har avtatt. Alternativt at de tror det tar lenger

tid før den eventuelt kommer, heller i 2024 enn i andre halvår i år. En tredje tolkning er at

en resesjon når og hvis den kommer blir mer moderat enn ved tidligere resesjoner og vil

være mindre negativ for aksjemarkedet?

Ser jeg på mine foretrukne kortsiktige vekstindikatorer – PMI målingene, er det ingenting

som indikerer at veksten vil stoppe vesentlig opp noe sted de neste par kvartalene. Det er jo

et argument for fortsatt å være med i markedene.

Den mest pålitelige resesjonsindikatoren vi har, den inverterte rentekurve (lange renter

lavere enn korte renter) gir fortsatt et klart resesjonssignal, og det har den nå gitt siden i fjor

sommer. Men den sier ikke noe om når en eventuell resesjon inntreffer eller hvor dyp den

kan bli. Historisk har det tatt opptil 2 år fra rentekurven inverterer til resesjonen har startet.

Så jeg er foreløpig ikke villig til å avlyse at vi vil få en resesjon. Men slik som dataene ser ut nå, er 2024 mer sannsynlig enn 2023.

I USA og de amerikanske aksjemarkedene måles og rapporteres alt mulig. Og når

amerikanske aksjer utgjør 60-65% av det globale aksjemarkedet, er det alltid relevant og

interessant å se på data som kommer derfra.

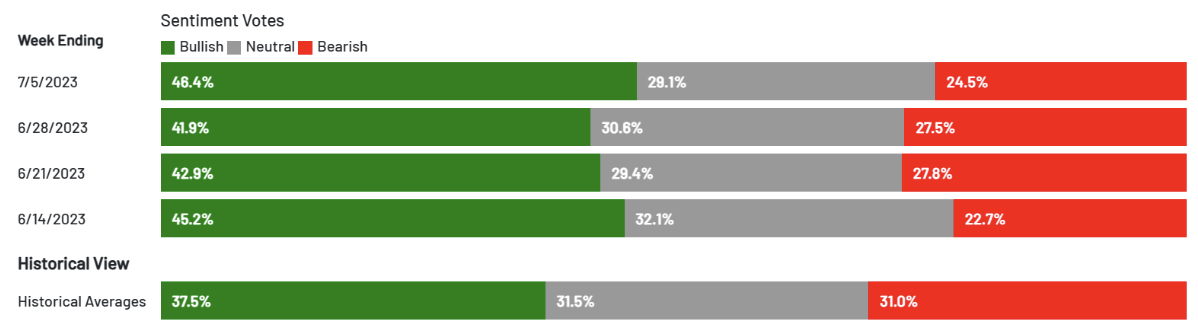

Denne gangen har jeg sett litt på tallene fra organisasjonen AAII om hvordan privatinvestorers syn er på aksjemarkedet for tiden. AAII ble etablert på 70 tallet for å bistå

individuelle investorer med å bli bedre investorer. De har siden 80-tallet målt investorenes

syn på aksjemarkedet de neste 6 månedene – positiv, nøytral eller negativ.

Fra inngangen til 2023 var det jevnt over en betydelig skepsis til aksjemarkedet, og ikke mer enn rundt 25% av investorene var positive til aksjemarkedet. Fra slutten av mai har sentimentet blitt vesentlig mer positivt, og andelen som nå er positiv til aksjemarkedet er godt over det historiske snitt, som vi ser av bildet under.

Kilde: AAII.com

Kilde: AAII.com

Hvordan kan man så tolke disse målingene? Kanskje overraskende for mange, så er den

gjengse tolkning av disse tallene at de skal tolkes kontrært. Jo flere investorer som er

positive, desto flere har da allerede investert i aksjemarkedet og det er ikke så mange igjen til å kjøpe markedet ytterligere opp. Analyser viser for eksempel at når andelen som er positive er over 50 %, så gir aksjemarkedet normalt en lav, positiv avkastning, alternativt

markedskorreksjoner og bear-markeder.

Positive målinger under 20 er normalt et gunstig nivå og en indikasjon på potensielt god

avkastning fremover. Dette understøttes jo anekdotisk med utviklingen i 1 halvår i år, lav

andel positive investorer (25%) tidligere i år og en hyggelig markedsoppgang frem til

halvårsskiftet.

Det kan se ut som AAII fortsatt har en jobb å gjøre med å utdanne privatinvestorer! Og at

siste måling fra AAII nærmer seg kontrære nivåer som i utgangspunktet ikke er så positive i

forhold til forventet markedsutvikling.

Dette kan være et nyttig verktøy kombinert med andre økonomiske og finansielle data. Og til slutt, det er selvfølgelig andre aktører i markedene, profesjonelle investorer og analytikere som også bidrar til utviklingen i aksjemarkedene.

I Finansco ser vi fortsatt større risiko på nedsiden både i den økonomiske utviklingen og i

aksjemarkedet. Vårt allokeringsfond – Finansco Dynamisk Allokering – har den siste perioden gått fra overvekt til undervekt aksjer, for i større grad kunne utnytte fallende aksjemarkeder som vi ser kan komme.

Oslo, 6. juli 2023

Kjetil Gregersen, CFA