KORT OPPSUMMERT:

KORT OPPSUMMERT:

– Aksjemarkedene falt videre i oktober

– Inntjeningsvekst og markedsprising

– Høyrentemarkedet fortsatt attraktivt

Markedsutvikling i oktober

Aksjemarkedene falt videre i oktober

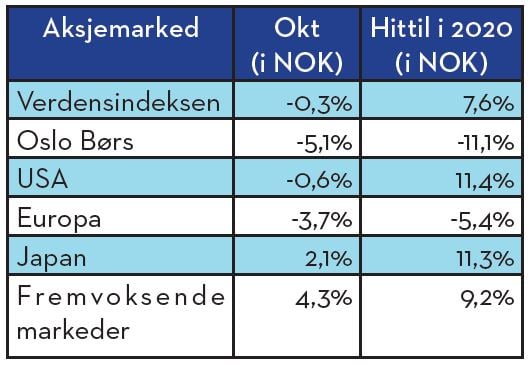

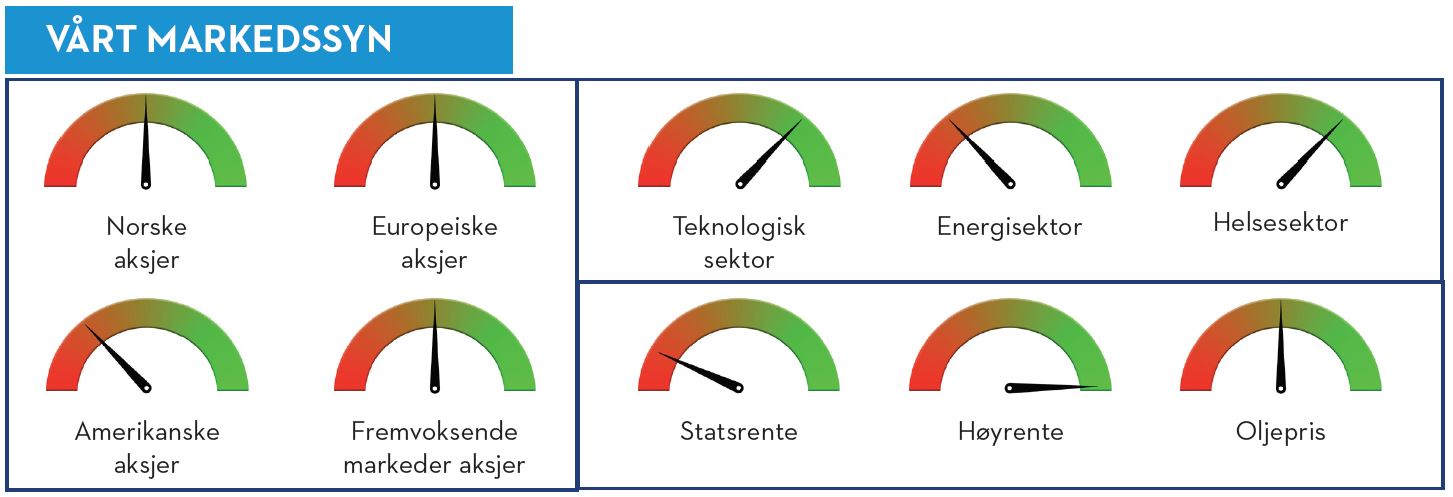

I september falt aksjemarkedene, men norske investorer ble reddet av en svakere NOK. I oktober fortsatte de fleste aksjemarkedene videre ned, kronen svekker seg også litt, men ikke nok til å gi positiv avkastning i NOK fra internasjonale aksjemarkeder. Høsten er normalt i snitt en svakere periode i aksjemarkedene uten at det finnes noen rasjonelle forklaringer på det. Forrige måned i aksjemarkedene har nok også vært preget av opptakten til presidentvalget i USA samt valg til Senatet og Kongressen. Dette skrev jeg mere om i forrige markedsrapport. Mens jeg skriver på denne rapporten, er valget gjennomført, men det endelige resultatet er ikke kjent.

Midt oppe i de mange markeder som falt i forrige måned, stod fremvoksende markeder frem med en bra avkastning både i lokal valuta og i NOK. Bak denne oppgangen er det flere faktorer. For det første så ser det foreløpig ut som oppblomstringen av korona-pandemien skjer i mindre grad i disse landene. Videre så rapporteres de bra økonomiske tall fra Kina og andre land i Asia, som i sum, i økonomiske termer, utgjør en betydelig del av fremvoksende markeder.

I lokal valuta, var Europa svakeste marked og var ned med nærmere 6%, fulgt av Norge som var ned litt over 5%. Fremvoksende markeder var som nevnt blant de få som var opp, men en oppgang på ca 2% i lokal valuta. I NOK, ble Oslo Børs svakeste marked, oljeprisfallet forklarer vel noe av dette. Videre var Europa svak med et fall på litt over 4% og de øvrige markedene i svakt minus. I NOK var fremvoksende markeder opp litt over 4%. Forskjellene i avkastning hittil i år er fortsatt like stor som det har vært gjennom året. USA er, så langt i år, det klart beste markedet, og dette skyldes nok det store innslaget av tech-aksjer på amerikanske børser i forhold til resten av verden.

Inntjeningsvekst og markedsprising

Sammen med markedsfallet i mars/april kom inntjeningsforventingene de neste 12 månedene naturlig nok kraftig ned for de børsnoterte selskapene. Frem til midten av mai, falt disse forventningene med ca. 22%. Dette er et stort fall, men under Finanskrisen, så falt forventet inntjening dobbelt så mye. Fra mai, har inntjeningsestimatene igjen beveget seg oppover fra bunnivåene. Ser vi på globale aksjer, så har markedene mer eller mindre hentet seg inn igjen etter fallet i mars/april. For den forventede selskapsinntjeningen er det fortsatt et godt stykke opp til de forventningen analytikerne hadde ved inngangen til mars. Dette er som forventet, erfaringsmessig er analytikerne mer tilbakeholdne med å løfte estimatene for fort i forhold til markedenes nyvunne optimisme. På papiret ser derfor aksjemarkedene ut til å ha blitt rimelig dyre i en historisk sammenheng – er dette grunn til bekymring for investor?

Dynamikken mellom marked, inntjening og prising ved kraftige markedsfall og oppturer er ofte som følger. Når et større markedsfall starter, tar det en god stund før selskapsanalytikere reagerer og begynner å senke sine inntjeningsestimater. I en periode ser derfor markedene på papiret stadig billigere ut. Etter hvert vil markedsfallet bunne ut og markedene vil begynne å klatre opp igjen. Analytikerne fortsetter ofte en stund til med å nedjuster sine estimater. Da får vi den motsatte effekten av den ved et markedsfall, markedene kan fort bli mye dyrere. Ofte etterfølges dette av perioder hvor både inntjening vokser, markedene stiger og prisingen faller samtidig. Dette så vi bl.a i årene etter Finanskrisen.

Hver gang man står oppe i en slik periode, så føler man at denne gangen er det annerledes enn de forrige gangene. Men, når man til slutt kommer gjennom perioden, så ble det ikke så annerledes allikevel. Situasjonen føles vel, for de fleste, nå igjen som uforutsigbar – oppblussing av korona-smitte, usikkerhet rundt omfanget av mulige nedstengninger, når kommer en fungerende vaksiner osv. I alle slike situasjoner tidligere har man kommet seg igjennom dette. Det er vel det mest påregnelige utfallet denne gangen også.

Fortsatt attraktiv i høyrentemarkedet i Norden

Siden bunnen i mars, har det nordiske høyrentemarkedet målt ved en DNB Høyrenteindeks, gitt hele 35% avkastning! Så langt i år er avkastningen dog marginalt i minus med 0,3%. Avkastning og risiko i dette markedet ligger nærmere aksjemarkedene enn det øvrige rente- og kredittmarkedet. I et småruglete aksjemarked i september og oktober har høyrentemarkedet i Norden greid seg overraskende bra. I snitt var høyrentefondene i pluss for denne perioden, mens Norge var ned 5,5% i sammenlignbar periode. Dette skyldes i hovedsak at nordisk høyrente, etter vår mening, fortsatt er et av de mer attraktive plasseringsalternativer for en investor når man balanserer avkastning og risiko.

I Norden er det sted mellom 15 og 20 høyrentefond som er tilgjengelige og som vi kan benytte oss av i vår FinanscoHøyrente-fondsportefølje. Disse fonden har liten, eller ingen, valutarisiko og er ganske varierte med hensyn på risiko og avkastning. Forskjellene så vi tydelig i mars, både med hvor mye det enkelte fondene falt og hvor raskt de hentet seg inn igjen.

En god indikator på hvor forskjellig risikoen er i de ulike høyrente fondene, finner man ved å sammenligne hvilken effektiv rente disse fondene har på et gitt tidspunkt. I dagens marked ligger den effektive renten i dette fondsuniverset på mellom 3,5% og 10%. Dette er et stort intervall og indikerer at risikoprofilen i de enkelte fondene er, og kan være, veldig forskjellig selv om de investerer i det samme markedet. Den effektive renten jeg viser til her er ikke det samme som den avkastning du skal forvente å oppnå, denne påvirkes over tid av forvaltningskostnader, kursendringer, porteføljeforvaltning og mulige kreditt tap/gevinst. Det nordiske høyrentemarkedet er imidlertid etter min mening et av de mer attraktive plasseringsalternativer som finnes i dag i finansmarkedene. Det gir både en høy løpende renteavkastning og det er også fortsatt rom for lavere kredittspreader.

Oslo, 4. november 2020

Kjetil Gregersen, CFA

{{cta(‘b053f2b8-a252-40e4-bdef-041eed158786’)}}